A Friendly Guide to Schedule C Tax Forms (U.S.)

Tax Advice

Als u uw bedrijf net hebt opgestart, of als u een bedrijf hebt dat gedurende het jaar niet veel geld heeft verdiend, vraagt u zich misschien af of en hoe u dit aan de IRS moet melden. De belastingdienst wil alles weten wat u elk jaar hebt verdiend (en uitgegeven). Voor sommige bedrijfseigenaren betekent dit het gebruik van Schedule C.

Wie moet Schedule C gebruiken en hoe kunt u door het formulier navigeren? Deze gids helpt u de regels te begrijpen.

Wat is een Schedule C?

Schedule C is een belastingformulier dat door de meeste eenmanszaken zonder rechtspersoonlijkheid wordt gebruikt om hun zakelijke inkomsten en uitgaven te melden. Het is onderdeel van de individuele belastingaangifte, IRS formulier 1040.

Schedule C details alle van de inkomsten en uitgaven die door uw bedrijf, en de daaruit voortvloeiende winst of verlies wordt opgenomen op schema 1 van formulier 1040. De winst of het verlies wordt ook gebruikt op Schema E om de verschuldigde belasting op zelfstandigen te berekenen.

Wie moet Schema C indienen?

Eenmanszaken en eenpersoonsvennootschappen met beperkte aansprakelijkheid (LLC’s) moeten Schema C invullen wanneer ze hun individuele belastingaangifte 1040 opstellen.

Niet zeker of u een van deze bent? Een eenmanszaak is een bedrijf dat u zelf bezit en dat niet is geregistreerd als een specifiek bedrijfstype, zoals een vennootschap of een LLC. Het is de standaard bedrijfsstructuur wanneer u geld verdient met zelfstandig ondernemerschap zonder u te registreren als een ander type bedrijf.

Een eenpersoons LLC is een vennootschap met beperkte aansprakelijkheid die slechts één lid heeft. Wanneer u een eenpersoons LLC opricht, hebt u de keuze om te worden behandeld als een vennootschap en een vennootschapsbelastingaangifte in te dienen, of in plaats daarvan uw winst of verlies op te geven op Schedule C zoals een eenmanszaak doet.

Dien ik een afzonderlijk Schedule C in voor elk bedrijf dat ik bezit?

Ja, als u meerdere bedrijven bezit, moet u voor elk bedrijf afzonderlijk een Schedule C indienen.

Kunt u een Schedule C-EZ indienen?

Als u aan bepaalde voorwaarden voldoet, kunt u mogelijk het kortere Schedule C-EZ indienen. U kunt Schedule C-EZ gebruiken als:

- Uw bedrijf winstgevend is

- Uw uitgaven zijn minder dan $5,000

- U hebt geen inventaris

- U hebt geen werknemers

- U gebruikt geen afschrijvingen

- U trekt de kosten van uw huis niet af

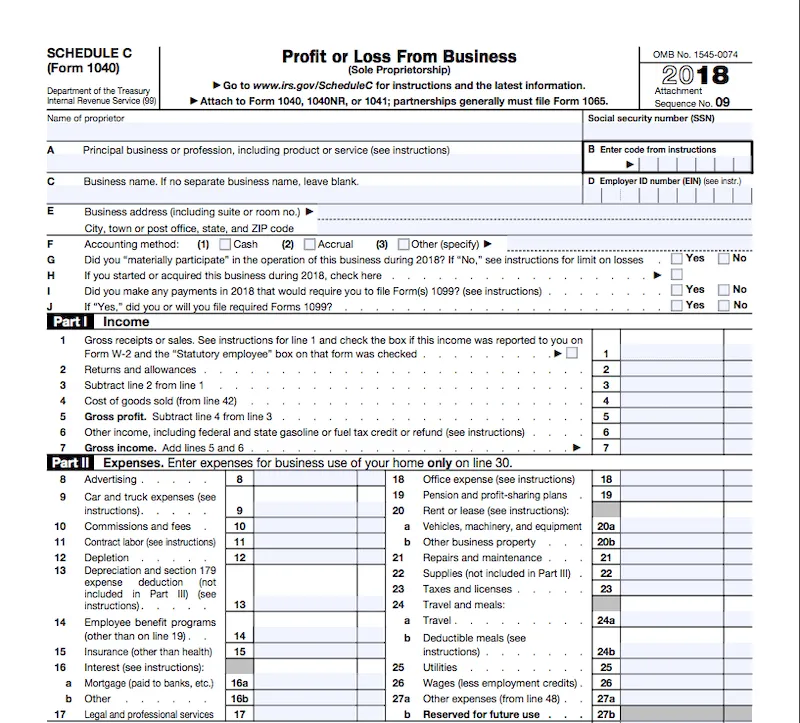

Het invullen van uw schema C

Een deel van het formulier is vrij eenvoudig, maar er zijn enkele lastige vragen die u op het verkeerde been zouden kunnen zetten. We lopen door elk deel en helpen u te ontcijferen wat bepaalde regels vragen.

Voordat u begint, moet u het volgende verzamelen:

- Uw winst-en-verliesrekening en balans

- Informatie over activa die gedurende het jaar zijn aangeschaft

- Huiskantoor en vrachtwagen of autokosten

Identiteit Sectie

Lijn A en B: Geef een korte beschrijving van uw bedrijf, zoals “website ontwerp” en voer de relevante code in (te vinden in de IRS instructies voor Schedule C).

Lijn D: uw EIN (werkgeversidentificatienummer). Als u geen EIN hebt, laat u regel D leeg. Sommige mensen verwarren hun SSN (sofi-nummer) met hun EIN – dit zijn verschillende identificatiecodes, dus zorg ervoor dat u de juiste gebruikt.

Lijn F: Kruis de boekhoudmethode aan die u hebt gebruikt bij het berekenen van uw inkomsten en uitgaven. Als dit de eerste keer is dat u uw Schedule C indient, kunt u de methode kiezen die u verkiest. Als u al eerder aangifte heeft gedaan, moet u dezelfde methode gebruiken als voorgaande jaren, tenzij u een wijziging heeft aangevraagd bij de IRS. Lees meer over de verschillen tussen de boekhoudmethoden.

Lijn G: Had u dit jaar een actieve rol in uw bedrijf? De IRS heeft criteria voor wat telt als een actieve rol-bijvoorbeeld, u besteedde ten minste 500 uur aan zakelijke activiteiten, of u besteedde ten minste 100 uur aan zakelijke activiteiten, dat is ten minste evenveel als de andere mensen die betrokken zijn bij uw bedrijf, of uw zakelijke activiteiten waren de overgrote meerderheid van alle activiteiten voor dit bedrijf voor het belastingjaar, ongeacht het aantal uren. De IRS heeft een lijst met volledige criteria.

Lijn I: Als u een onderaannemer of een andere persoon gedurende het jaar $600 of meer betaalde, moet u een 1099-formulier indienen. Als u alle situaties wilt controleren waarin u verplicht zou kunnen zijn er een in te dienen, kunt u de richtlijnen van de IRS bekijken.

Deel 1 – Inkomen

Hier vermeldt u het geld dat u gedurende het jaar met uw bedrijf hebt verdiend. Enkele regels die verwarrend kunnen zijn:

Lijn 1: Vul het totale bedrag in van de inkomsten die u met uw bedrijfsactiviteiten hebt binnengehaald. Als u een W-2 formulier hebt ontvangen en het vakje “Statutaire werknemer” (vak 13) van dat formulier was aangevinkt, vink dat vakje dan ook op dit formulier aan.

Een statutaire werknemer is een onafhankelijke contractant die wordt behandeld als een werknemer door het inhouden van sociale zekerheid en belastingen. Als u zowel inkomsten als zelfstandige hebt, bijvoorbeeld uit freelance werk, als inkomsten als statutaire werknemer, moet u twee afzonderlijke Schedule C-formulieren indienen.

Lijn 2: Als u dit jaar retouren of toeslagen had, zet u die hier. Een teruggave is een terugbetaling aan klanten en een aftrek is een vermindering van de verkoopprijs. De meeste dienstverlenende bedrijven hebben geen retourzendingen of toeslagen om op te nemen.

Lijn 4: Uw totale kosten van verkochte goederen. U moet naar regel 42 springen om dit te berekenen.

Lijn 6: Hier moet u al het geld invoeren dat niet afkomstig is uit de gewone bedrijfsactiviteiten (bijvoorbeeld dubieuze vorderingen die u hebt teruggevorderd, rente, terugbetaalde brandstofbelasting of prijzen die u hebt gewonnen, tellen hier allemaal mee). Kijk voor meer informatie op de website van de belastingdienst.

Deel 2 – Uitgaven

Veel van de posten in de uitgavenrubriek spreken voor zich en u zou de benodigde bedragen op uw winst-en-verliesrekening moeten kunnen vinden. Er zijn een paar lastige posten die wat meer uitleg behoeven.

Lijn 9: Het bedrag dat u hebt uitgegeven aan auto- en vrachtwagenuitgaven. U kunt de uitgaven op twee verschillende manieren declareren: met een standaardkilometrageaftrek of met de werkelijk gemaakte kosten (bijv. gas, parkeren, banden, registratie, leges, enz.). Welke methode u ook kiest, zorg ervoor dat u een nauwkeurige administratie en bewijsstukken bijhoudt om de uitgaven te staven.

Lijn 11: Dit is het totale bedrag dat u hebt uitgegeven aan loonarbeid gedurende het jaar – mensen die niet als werknemers worden beschouwd, maar een dienst voor uw bedrijf hebben verricht. Neem hier geen betalingen op die u elders opneemt (als u bijvoorbeeld een reparateur hebt ingehuurd, kunt u die op regel 21, reparaties, opnemen in plaats van op regel 11).

Lijn 13: Afschrijving is een jaarlijkse aftrek waarmee u de kosten kunt terugwinnen van onroerend goed dat langer meegaat dan een enkel belastingjaar. Op deze regel moet u uw in aanmerking komende afschrijvingsaftrek vermelden. In dit artikel worden de afschrijvingskosten toegelicht.

Lijn 18: Op deze lijn vult u alleen kantoorbenodigdheden en portokosten in. Postzegels, enveloppen, papier en printerinkt vallen bijvoorbeeld allemaal in deze categorie.

Lijn 24 A en B: Hier vermeldt u de kosten voor reizen, maaltijden en ontspanning. De belastingdienst heeft beperkingen op de kosten die u kunt maken. Hier ziet u welke reiskosten zijn toegestaan.

Lijn 30: Als u uw huis gebruikt voor uw bedrijf, moet u formulier 8829 invullen. Het totaal dat u op regel 35 van formulier 8829 bereikt, is wat u op regel 30 moet invullen.

Deel 3 – Kosten van verkochte goederen

De meeste kleine dienstverlenende bedrijven zullen geen dollarwaarden hebben om in dit gedeelte in te vullen. Dit komt omdat ze geen product produceren en verkopen, maar tijd en expertise verkopen.

Als uw bedrijf wel producten verkoopt en u een inventaris hebt, kunt u het beste de instructies in deel III lezen.

Deel 4 – Informatie over uw voertuig

Als u uitgaven voor uw auto of vrachtwagen declareert, moet u dit gedeelte invullen. Bij het invullen van regel 44, niet gissen. U moet een logboek bijhouden van de kilometers die u hebt afgelegd om deze kosten te kunnen declareren.

Tips om het invullen van uw schema C te vereenvoudigen

Het invullen van uw schema C kan in de belastingtijd als een hoop werk aanvoelen. Hier zijn enkele tips om het minder vervelend te maken:

- Houd gedurende het hele jaar een goede administratie bij: Het invullen van uw zakelijke inkomsten en uitgaven kan veel gemakkelijker worden als u uw administratie nauwkeurig bijhoudt en het hele jaar door bijwerkt. Probeer boekhoudsoftware te gebruiken die is ontworpen om kleine bedrijven overzichtelijk te houden

- Doe elk kwartaal geschatte belastingbetalingen: Wacht niet tot het einde van het jaar om uw belastingen te betalen – u zou kunnen eindigen met boetes van de IRS. Dien uw driemaandelijkse geschatte belastingen in voor de uiterste datum elk kwartaal

- Laat het indienen niet tot het laatste moment wachten: Hoewel de belastingen dit jaar op 17 mei* moeten worden ingediend (of 17 november als u een verlenging aanvraagt), moet u niet tot het laatste moment wachten. Je zult niet alleen jezelf onnodige stress bezorgen, maar je zult ook geen tijd hebben om een expert te raadplegen of records op te zoeken als dat nodig is

Als je een eenmanszaak of eenmans LLC bent, is Schedule C een extra formulier dat je samen met je 1040 belastingaangifte moet opstellen. Hoewel het er lang en enigszins intimiderend uitziet, is het grootste deel van het formulier vrij eenvoudig en zou het gemakkelijk moeten zijn om in te vullen als u uw administratie bijhoudt.

*Op 17 maart 2021 kondigde de IRS aan dat de deadline voor de individuele belastingaangifte nu is verlengd tot 17 mei 2021.

Dit bericht is bijgewerkt in maart, 2021.

over de auteur

Freelance ContributorErica Gellerman is een CPA, MBA, content marketing schrijver, en oprichter van The Worth Project. Haar werk is te zien geweest op Forbes, Money, Business Insider, The Everygirl, en nog veel meer. Ze woont momenteel in Hawaii.