Kreditreparatur: Wie Sie Ihre Kreditwürdigkeit selbst in Ordnung bringen

Es gibt nichts, was ein Kreditreparaturdienst legal für Sie tun kann – auch nicht die Entfernung falscher Informationen -, was Sie nicht selbst mit wenig oder gar keinen Kosten tun können. Und die Kosten für die Beauftragung eines solchen Unternehmens können beträchtlich sein und von Hunderten bis zu Tausenden von Dollar reichen.

Es kann zwar verlockend sein, die Reparatur Ihrer Kreditwürdigkeit einem Kreditreparaturunternehmen zu überlassen, aber es ist wichtig zu wissen, was dieses Unternehmen tun kann und was nicht – und zuerst eigene Schritte zu unternehmen, bevor Sie in Erwägung ziehen, Geld für die Bezahlung der Gebühren auszugeben.

Was ist das Gesetz für Kreditreparaturunternehmen?

Kreditreparaturunternehmen bestreiten negative Informationen in Ihren Kreditberichten. In der Vergangenheit haben einige dieser Unternehmen jedoch übertrieben, was sie für die Verbraucher tun können, um das Geschäft anzukurbeln.

Der Credit Repair Organizations Act (CROA) ist ein Bundesgesetz, das am 1. April 1997 als Reaktion auf eine Reihe von Verbrauchern in Kraft trat, die Opfer von Kreditreparaturbetrug geworden waren. Das Gesetz stellt sicher, dass Kreditreparaturunternehmen:

- keine Zahlungen von Verbrauchern entgegennehmen dürfen, bevor sie die versprochenen Dienstleistungen vollständig erbracht haben.

- den Verbrauchern einen schriftlichen Vertrag vorlegen müssen, in dem alle zu erbringenden Dienstleistungen sowie die Zahlungsbedingungen aufgeführt sind. Nach dem Gesetz haben die Verbraucher drei Tage Zeit, um vom Vertrag zurückzutreten.

- Sie dürfen Sie nicht auffordern oder vorschlagen, Kreditauskunfteien über Ihre Kreditkonten zu täuschen oder Ihre Identität zu ändern, um Ihre Kreditgeschichte zu ändern.

- Sie dürfen nicht wissentlich irreführende oder falsche Behauptungen über die Dienstleistungen aufstellen, die sie anbieten können.

- Sie dürfen Sie nicht auffordern, etwas zu unterschreiben, das besagt, dass Sie auf Ihre Rechte nach dem CROA verzichten. Eine von Ihnen unterzeichnete Verzichtserklärung kann nicht durchgesetzt werden.

Das CROA erhöht die Transparenz und die Sorgfaltspflicht bei der Kreditreparatur und macht es weniger wahrscheinlich, dass die Verbraucher ausgenutzt werden. Die Aufsichtsbehörden haben jedoch immer noch Missstände bei Kreditreparaturunternehmen festgestellt.

Das Consumer Financial Protection Bureau hat im Laufe der Jahre mehrere Kreditreparaturunternehmen verklagt, weil sie unzulässige Vorabgebühren verlangten, Kunden über ihre Fähigkeit, Kredite zu reparieren, in die Irre führten und vieles mehr.

Können Sie für die Reparatur Ihres Kredits bezahlen?

Wenn Ihre Kreditakte Informationen enthält, die Sie für falsch halten, können Kreditreparaturunternehmen anbieten, die Informationen in Ihrem Namen bei den Kreditauskunfteien anzufechten. Kreditreparaturunternehmen berechnen in der Regel eine monatliche Gebühr für die im Vormonat geleistete Arbeit oder eine Pauschalgebühr für jeden Eintrag, den sie aus Ihren Berichten entfernen. Experian erhebt jedoch keine Gebühren und verlangt auch kein spezielles Formular für die Beanstandung von Informationen, so dass Sie dies selbst und kostenlos tun können.

Wenn Sie ein Monatsabonnement abgeschlossen haben, betragen die Kosten in der Regel etwa 75 $ pro Monat, können aber je nach Unternehmen variieren. Das Gleiche gilt für die Zahlung einer Gebühr für jede Löschung, aber diese Option kostet in der Regel 50 $ pro Stück oder mehr.

Allerdings ist es wichtig zu bedenken, dass Kreditreparaturen kein Allheilmittel sind und in vielen Fällen die Grenze zu unethischen oder sogar illegalen Maßnahmen überschreiten, wenn versucht wird, Informationen zu löschen, die den Kreditbüros korrekt gemeldet wurden. Auch wenn diese Unternehmen versuchen, jede negative Information in Ihren Berichten zu bestreiten, ist es unwahrscheinlich, dass Informationen, die von Ihren Kreditgebern korrekt gemeldet wurden, entfernt werden.

Und auch hier gilt: Kreditreparaturunternehmen können nichts tun, was Sie nicht auch selbst kostenlos tun können. Daher ist es eine gute Idee, sich zuerst um Ihre Kreditwürdigkeit zu kümmern, bevor Sie für einen Kreditreparaturdienst bezahlen, der das für Sie erledigt.

Wie Sie Ihre Kreditwürdigkeit selbst „reparieren“

Es gibt keine schnelle Lösung für Ihre Kreditwürdigkeit. Negative, aber korrekte Informationen (z. B. verpasste Zahlungen, Zwangsvollstreckungen oder Inkassokonten) verbleiben sieben bis 10 Jahre lang in Ihrer Kreditauskunft. Es gibt jedoch Schritte, die Sie unternehmen können, um eine positivere Kredithistorie aufzubauen und Ihre Kreditwürdigkeit im Laufe der Zeit zu verbessern.

Prüfen Sie Ihre Kreditauskunft

Um ein besseres Verständnis Ihrer Kreditwürdigkeit und dessen, was Kreditgeber sehen können, zu erhalten, prüfen Sie Ihre Kreditauskunft und erfahren Sie mehr darüber, wie Sie Ihre Experian-Kreditauskunft lesen können. Es ist auch eine gute Idee, Ihre kostenlose Kreditbewertung bei Experian zu bestellen. Damit erhalten Sie eine Liste der Risikofaktoren, die sich am stärksten auf Ihren Score auswirken, so dass Sie Änderungen vornehmen können, die zu einer Verbesserung Ihres Scores beitragen.

Wenn Sie Informationen finden, die nicht korrekt sind, können Sie bei der Kreditauskunftei, in deren Bericht Sie sie gefunden haben, Widerspruch einlegen. Sie sollten sich auch direkt an den Kreditgeber wenden, der die falschen Informationen gemeldet hat, und ihn bitten, seine Daten zu korrigieren.

Verbessern Sie Ihr Zahlungsverhalten

Ihr Zahlungsverhalten ist die wichtigste Komponente der FICO®-Bewertungsmodelle. Verspätete und verpasste Zahlungen verringern Ihre Kreditwürdigkeit, und Konkurse und Inkasso können erheblichen Schaden anrichten. Diese negativen Informationen verbleiben in Ihrer Kreditauskunft und wirken sich sieben bis 10 Jahre lang auf Ihre Kreditwürdigkeit aus.

Ihre Kreditwürdigkeit berücksichtigt oft die Höhe Ihrer Schulden und den Zeitpunkt der versäumten Zahlungen. Je höher Ihre Schulden sind und je länger die versäumten Zahlungen zurückliegen, desto schlechter ist in der Regel Ihr Ergebnis. Wenn Sie Ihre Konten auf den neuesten Stand bringen und weiterhin pünktlich zahlen, wirkt sich das fast immer positiv auf Ihre Kreditwürdigkeit aus.

Kennen Sie Ihren Kreditausnutzungsgrad

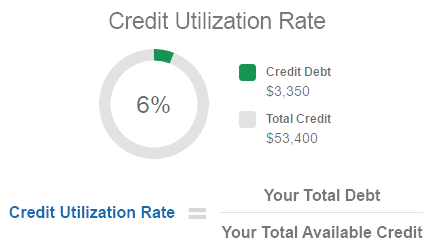

Die Modelle zur Kreditwürdigkeitsprüfung berücksichtigen in der Regel Ihren Kreditausnutzungsgrad, d. h. die Höhe Ihrer Schulden im Vergleich zu dem Ihnen zur Verfügung stehenden Kreditvolumen.

Grundlegend handelt es sich um die Summe aller Ihrer revolvierenden Schulden (z. B. Ihre Kreditkartensalden) geteilt durch den gesamten Ihnen zur Verfügung stehenden Kredit (oder die Summe aller Ihrer Kreditlimits) – multipliziert mit 100, um einen Prozentsatz zu erhalten. Wenn Sie beispielsweise ein Kreditkartenguthaben von 6.000 $ und einen verfügbaren Gesamtkredit von 60.000 $ auf allen Ihren Kreditkartenkonten haben, beträgt Ihr Nutzungsgrad 10 %.

Eine hohe Kreditnutzung kann sich negativ auf Ihre Kreditwürdigkeit auswirken. Im Allgemeinen ist es eine gute Idee, Ihre Kreditauslastung unter 30% zu halten, aber es gibt keine feste Regel – je niedriger sie ist, desto besser.

Es gibt verschiedene Möglichkeiten, wie Sie Ihren Kreditnutzungsgrad senken können:

- Fangen Sie an, Ihre Kontosalden abzubauen.

- Erhöhen Sie Ihren verfügbaren Gesamtkredit, indem Sie ein neues Kreditkartenkonto eröffnen oder eine Erhöhung des Kreditlimits für eine bestehende Karte beantragen.

- Konsolidieren Sie Ihre Kreditkartenschulden mit einem Privatkredit, der bei der Berechnung des Kreditnutzungsgrads nicht berücksichtigt wird.

Das heißt, dass die Erhöhung Ihres Kreditlimits zwar eine verlockende Option zu sein scheint, aber ein riskantes Unterfangen sein kann. Wenn die Erhöhung Ihres Kreditlimits Sie dazu verleitet, mehr Geld auszugeben, könnten Sie sich tiefer verschulden. Wenn Sie außerdem versuchen, eine neue Kreditkarte zu eröffnen, wird eine harte Anfrage in Ihrer Kreditauskunft erscheinen und könnte Ihre Kreditwürdigkeit vorübergehend um einige Punkte verringern.

Auch wenn Sie Ihre Schulden mit einem Privatkredit konsolidieren, kann Ihr Nutzungsgrad sofort auf Null sinken, aber es kann schwierig sein, einen Kredit mit einem vernünftigen Zinssatz zu bekommen, wenn Ihre Kreditwürdigkeit in einem schlechten Zustand ist.

Die beste Möglichkeit, Ihre Kreditauslastung und damit Ihre Kreditwürdigkeit zu verbessern, ist es daher, Ihre Kreditkarten und andere revolvierende Kreditkonten abzubauen.

Berücksichtigen Sie, wie viele Kreditkonten Sie haben

Scoring-Modelle berücksichtigen, wie viel Sie schulden und auf wie viele verschiedene Konten Sie verteilt sind. Wenn sich Ihre Schulden auf viele Konten verteilen, kann es von Vorteil sein, einige der Konten zu tilgen, wenn Sie können.

Die Rückzahlung von Kreditkartenschulden ist das Ziel vieler, die in der Vergangenheit Schulden angehäuft haben, aber selbst wenn Sie den Saldo auf Null abbezahlt haben, sollten Sie das Konto offen halten. Die Schließung eines solchen Kontos kann sich nicht nur negativ auf den Punktestand auswirken, da der verfügbare Kredit wegfällt und die Kreditauslastung ansteigt, sondern es kann auch von Vorteil sein, abgezahlte Konten offen zu halten, da es sich dabei um ältere Konten handelt, die in gutem Zustand (abgezahlt) sind. Und auch hier können Sie eine Schuldenkonsolidierung in Betracht ziehen.

Denken Sie an Ihre Kredithistorie

Kreditbewertungsmodelle, wie die von FICO® erstellten, berücksichtigen oft das Alter Ihres ältesten Kontos und das Durchschnittsalter aller Ihrer Konten und belohnen Personen mit einer längeren Kredithistorie. Bevor Sie ein Kreditkartenkonto auflösen, sollten Sie sich Gedanken über Ihre Kredithistorie machen. Es kann vorteilhaft sein, eine Kreditkarte offen zu lassen, auch wenn Sie sie abbezahlt haben und nicht mehr benutzen wollen.

Wenn die Offenhaltung von Konten und die Verfügbarkeit von Krediten zu zusätzlichen Ausgaben und Schulden führen könnte, sollten Sie die Konten vielleicht doch schließen. Wie bei einem Fingerabdruck ist die finanzielle Situation eines jeden Menschen einzigartig, und nur Sie kennen alle Einzelheiten Ihrer Situation. Stellen Sie sicher, dass Sie Ihre Situation sorgfältig prüfen, um herauszufinden, welcher Ansatz für Sie am besten geeignet ist.

Sein Sie vorsichtig mit neuen Krediten

Die Eröffnung mehrerer Kreditkonten in einem kurzen Zeitraum kann dazu führen, dass Sie Kreditgebern riskant erscheinen und sich dies wiederum negativ auf Ihre Kreditwürdigkeit auswirkt. Bevor Sie einen Kredit aufnehmen oder ein neues Kreditkartenkonto eröffnen, sollten Sie bedenken, welche Auswirkungen dies auf Ihre Kreditwürdigkeit haben könnte.

Beachten Sie jedoch, dass beim Autokauf oder bei der Suche nach den günstigsten Hypothekenzinsen Ihre Anfragen möglicherweise zusammengefasst und für die Kreditwürdigkeitsprüfung nur als eine Anfrage gezählt werden. In vielen gängigen Scoring-Modellen haben neuere Anfragen einen größeren Einfluss als ältere, und sie erscheinen nur 24 Monate lang in Ihrer Kreditauskunft.

Wie lange dauert es, bis Sie wieder kreditwürdig sind?

Es ist schwer, mit Sicherheit zu sagen, wie lange es dauert, bis Sie wieder kreditwürdig sind, da die Kreditgeschichte jeder Person anders ist. Wenn Sie in der Vergangenheit Kreditprobleme hatten, hängt die Dauer der Wiederherstellung zum Teil davon ab, wie schwerwiegend die negativen Informationen in Ihrer Kreditauskunft sind und wie lange sie zurückliegen. Während einige Maßnahmen fast sofortige Wirkung zeigen können – wie z. B. die Begleichung von Kreditkartensalden -, kann es bei anderen Monate dauern, bis sie sich deutlich positiv auswirken.

Wenn Sie Informationen in Ihrer Kreditauskunft anfechten, von denen Sie glauben, dass sie betrügerisch oder ungenau sind, kann die Untersuchung bis zu 30 Tage dauern. Wenn die Kreditauskunftei Ihre Anfechtung für gültig hält, werden die Informationen aus Ihrer Kreditauskunft entfernt, und Ihr Score wird diese Änderung widerspiegeln, sobald er neu berechnet wird.

Wenn Sie Zahlungen leisten oder Ihre Kreditkartensalden reduzieren, machen Sie sich keine Sorgen, wenn Ihre Kreditauskunft nicht sofort aktualisiert wird. Die Gläubiger übermitteln die Daten nur in regelmäßigen Abständen, in der Regel monatlich, an Experian und andere Kreditauskunfteien. Es kann bis zu 30 Tage oder länger dauern, bis Ihre Kontostände aktualisiert werden, je nachdem, wann im Monat Ihr Gläubiger oder Kreditgeber seine Aktualisierungen meldet.

Es ist wichtig, dass Sie Ihre Kreditwürdigkeit regelmäßig überprüfen, um Ihre Fortschritte zu verfolgen und sicherzustellen, dass im Laufe der Zeit die richtigen Informationen gemeldet werden. Wenn Sie eine positive Kredithistorie aufbauen, wird sich Ihr Kreditscore im Laufe der Zeit wahrscheinlich verbessern, und Sie haben eine größere Chance, sich für günstige Kreditbedingungen zu qualifizieren, wenn Sie wieder einen Kredit aufnehmen müssen.

Wie Sie zusätzliche Hilfe bei Ihrer Kreditwürdigkeit und Ihren Schulden erhalten

Wenn Ihre Schulden überschaubar sind, sollten Sie eine Konsolidierung über einen Privatkredit oder eine Kreditkarte mit Guthabenübertragung in Betracht ziehen.

In einigen Fällen können Schuldenkonsolidierungsdarlehen niedrigere Zinssätze und geringere monatliche Zahlungen bieten, sofern Sie sich qualifizieren und die Bedingungen des Programms einhalten. Mit einer Saldoübertragungskarte können Sie in der Regel eine Einführungsaktion mit einem effektiven Jahreszins von 0 % in Anspruch nehmen, während der Sie den Saldo zinsfrei abzahlen können. Achten Sie nur darauf, dass Sie die ursprüngliche Karte nicht weiter belasten, sobald der Saldo übertragen ist.

Wenn Sie sich mit Ihren Schulden überfordert fühlen und Ihre Kreditwürdigkeit nicht gut genug ist, um eine Karte mit Saldoübertrag oder ein zinsgünstiges Privatdarlehen zu erhalten, kann es sinnvoll sein, die Dienste einer seriösen Kreditberatungsstelle in Anspruch zu nehmen. Viele von ihnen sind gemeinnützig, und in der Regel erhalten Sie ein kostenloses Beratungsgespräch mit individueller Beratung für Ihre Situation.

Weitere Informationen zur Auswahl des richtigen seriösen Kreditberaters finden Sie bei der National Foundation for Credit Counseling.

Die Kreditberater können Ihnen auch dabei helfen, einen Schuldenmanagementplan (DMP) für unbesicherte Schulden wie Kreditkarten zu entwickeln. Bei dieser Vereinbarung leisten Sie Ihre monatlichen Zahlungen an die Schuldnerberatungsstelle, die das Geld dann an Ihre Gläubiger auszahlt. Möglicherweise kann die Agentur auch niedrigere monatliche Raten und Zinssätze aushandeln.

Wenn der Kreditberater Beträge aushandelt, die dazu führen, dass Sie weniger an Ihre Gläubiger zahlen, als ursprünglich geschuldet war, kann dies Ihre Kreditwürdigkeit beeinträchtigen. Außerdem kann in Ihrer Kreditauskunft vermerkt sein, dass Konten über ein DMP bezahlt werden und nicht wie ursprünglich vereinbart gezahlt wurden, was von Kreditgebern negativ gesehen werden kann. Die Inanspruchnahme eines DMP wirkt sich jedoch nicht unbedingt negativ auf Ihre Kreditwürdigkeit aus, wenn Sie Ihre Zahlungen weiterhin pünktlich leisten, wie es unter den neuen Bedingungen vereinbart wurde.

Verfolgen Sie Ihre Kreditwürdigkeit, nachdem Sie Ihr Ziel erreicht haben

Wenn Sie Ihre Kreditwürdigkeit wiederhergestellt haben, könnten Sie versucht sein, sich auf etwas anderes zu konzentrieren. Auch wenn Sie sich wahrscheinlich nicht mehr so sehr auf Ihre Kreditwürdigkeit konzentrieren müssen wie früher, ist es dennoch eine gute Idee, sie im Auge zu behalten.

Die Überwachung Ihrer Kreditwürdigkeit hilft Ihnen, mögliche Probleme zu erkennen, die dazu führen könnten, dass Ihre Kreditwürdigkeit wieder sinkt. Außerdem werden Sie vorgewarnt, wenn jemand einen Identitätsdiebstahl begeht, so dass Sie dagegen vorgehen können, bevor er außer Kontrolle gerät.

Mit dem kostenlosen Kreditüberwachungstool von Experian erhalten Sie Zugriff auf Ihren FICO® Score☉ powered by Experian-Daten sowie eine aktualisierte Kopie Ihres Experian-Kreditberichts. Außerdem erhalten Sie Echtzeitwarnungen über neue Anfragen und Konten, verdächtige Aktivitäten und Änderungen Ihrer persönlichen Daten.

Erfahren Sie mehr über die Wiederherstellung Ihrer Kreditwürdigkeit

- Wie Sie Ihre Kreditwürdigkeit wiederherstellen

Eine gute Kreditwürdigkeit kann viele finanzielle Situationen im Leben einfacher und weniger kostspielig machen. Mit einer guten Kreditwürdigkeit können Sie zum Beispiel eine Hypothek oder einen Autokredit erhalten und… - Wie Sie Ihre Kreditwürdigkeit wiederherstellen

Es gibt keine schnelle Lösung für die Wiederherstellung der Kreditwürdigkeit, aber es gibt Maßnahmen, die Sie ergreifen können, um Ihre Kreditwürdigkeit zu verbessern und sicherzustellen, dass Ihr Kreditbericht korrekt ist. - Anfechten von Kreditauskünften

Hier erfahren Sie, wie Sie Korrekturen von Informationen in Ihren Kreditauskünften beantragen können – ein Verfahren, das als Anfechtung bekannt ist. - Wie arbeiten Kreditreparaturunternehmen?

Kreditreparaturunternehmen versuchen, Informationen aus Ihren Kreditauskünften zu entfernen – gegen einen Preis. Sie können alles tun, was sie können, und zwar kostenlos. - Können Kreditreparaturfirmen Zahlungsverzögerungen beseitigen?

Kreditreparaturfirmen können versprechen, Zahlungsverzögerungen zu beseitigen, aber sie haben nicht mehr Macht als Sie, wenn es darum geht, Informationen in der Kreditauskunft anzufechten. - Wie Sie Ihre Kreditwürdigkeit verbessern können

Es gibt Schritte, die Sie unternehmen können, um Ihre Kreditwürdigkeit zu verbessern, und je früher Sie bestimmte Faktoren angehen, desto schneller wird Ihre Kreditwürdigkeit steigen.