Lohnt sich eine Lebensversicherung mit Todesfallleistung?

Haben Sie schon einmal den Begriff Todesfallleistung gehört? Wissen Sie, wie sie funktionieren? Und vor allem: Lohnt es sich wirklich, eine Lebensversicherung mit lebenslangen Leistungen abzuschließen?

Das sind alles berechtigte und ausgezeichnete Fragen. In diesem Leitfaden werden wir uns mit dem Thema befassen und erläutern, was lebende Vorteile sind, wie man sie nutzen kann, was sie kosten und was es sonst noch alles darüber zu wissen gibt.

Wir alle wissen im Allgemeinen, wie eine Lebensversicherung funktioniert: Man zahlt jeden Monat seine Prämien und wenn man stirbt, wird die Police an den Begünstigten ausgezahlt. Das klingt eher nach einer Todesfallversicherung als nach einer Lebensversicherung. Daher ist es für viele schwer, den Wert einer Lebensversicherung zu erkennen, da sie die Vorteile ihrer eigenen Police nie sehen würden.

Die Lebensversicherungsbranche entwickelt sich langsam weiter und versucht, sich an die Bedürfnisse der heutigen Verbraucher anzupassen. So bieten immer mehr Unternehmen Lebensversicherungspolicen ohne Gesundheitsprüfung, schnell auszufüllende Anträge und Policen mit lebenden Leistungen an.

Was wir behandeln werden:

- So, was sind lebende Leistungen in der Lebensversicherung?

- Der steigende Bedarf an Living Benefits

- Was genau sind Living Benefits und wann kann man sie nutzen

- Wie funktionieren Living Benefits in der Lebensversicherung (Beispiel)

- Wie viel kostet eine Lebensversicherung mit Living Benefits?

Was sind also lebende Leistungen in der Lebensversicherung?

Einfach ausgedrückt, sind die lebenden Vorteile der Lebensversicherung die Möglichkeit für den Versicherten, seine Lebensversicherungspolice noch zu Lebzeiten zu nutzen. Der Versicherte muss nicht sterben, um die Police zu nutzen. Dies kann in 2 Fällen geschehen:

* Kauf einer Police, die einen Barwert aufbaut.

* Kauf einer Lebensversicherung mit lebenslangen Leistungen. Wir haben 21 häufig gestellte Fragen zu lebenden Leistungen beantwortet.

In erster Linie

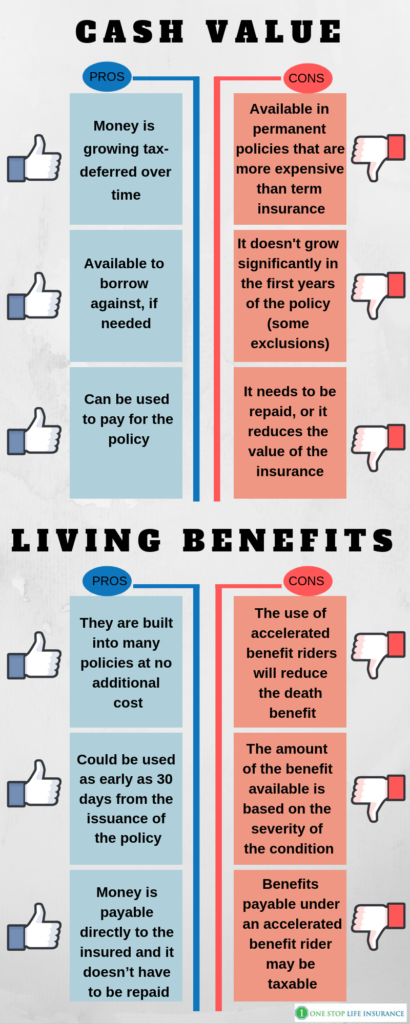

Beim Kauf einer Police, die Barwert aufbaut, kann der Versicherte/Eigentümer der Police die Mittel zur Aufstockung seines Ruhestandseinkommens oder zur Verwirklichung anderer finanzieller Ziele verwenden. In der Regel bauen dauerhafte Policen wie Lebensversicherungen und Universal Life Policen Barwert auf. Im Folgenden sind die Vor- und Nachteile dieser Option aufgeführt:

Vorteile:

- Das Geld wächst im Laufe der Zeit steuerlich abgesetzt

- Es kann bei Bedarf als Kredit aufgenommen werden

- Es kann zur Bezahlung der Police verwendet werden

Nachteile:

- Nur in unbefristeten Policen verfügbar, die im Vergleich zu Risikoversicherungen teurer sind

- In den ersten Jahren der Police wächst sie nicht nennenswert an (es gelten einige Ausschlüsse)

- Sie muss zurückgezahlt werden, oder sie verringert den Wert der Versicherung

Im zweiten Fall kann es sein, dass kein Barwert vorhanden ist

. Lebendige Leistungen gibt es in Risiko- und Dauerlebensversicherungen. Sie werden in Form von beschleunigten Leistungszusätzen genutzt, um die Kosten für kritische, langfristige chronische und tödliche Krankheiten zu decken.

Pros:

- Sie sind in vielen Policen ohne zusätzliche Kosten enthalten

- In einigen Fällen können sie bereits 30 Tage nach Ausstellung der Police in Anspruch genommen werden

- Auch in Risikopolicen erhältlich

- Das Geld wird direkt an den Versicherten ausgezahlt und muss nicht zurückgezahlt werden

Nachteile:

- Die Verwendung von Zusatzversicherungen mit beschleunigter Leistung verringert die Todesfallleistung

- Die Höhe der verfügbaren Leistung hängt von der Schwere der Erkrankung ab

- Die im Rahmen einer Zusatzversicherung mit beschleunigter Leistung zu zahlenden Leistungen können steuerpflichtig sein.

In diesem Leitfaden richten wir unsere Aufmerksamkeit nur auf Lebensversicherungen mit lebenden Leistungen als beschleunigte Zusatzversicherungen (das zweite Szenario der Nutzung Ihrer Lebensversicherungspolice zu Lebzeiten).

Der steigende Bedarf an lebenden Leistungen

Die Unternehmen haben erkannt, dass die Menschen länger leben. Immer mehr Menschen überleben kritische Krankheiten wie Herzinfarkt, Schlaganfall, invasiven Krebs usw. Die Lebensversicherer sehen die Notwendigkeit, auf diesen Trend zu reagieren und ihren Versicherten bessere Produkte anzubieten.

Wussten Sie, dass es in den USA jährlich fast 800.000 Herzinfarkte gibt? Das ist etwa 1 Herzinfarkt alle 40 Sekunden!

Die Zahlen sind mehr als alarmierend. Mehr als 800.000 Menschenleben sind jedes Jahr allein durch diese Erkrankung betroffen. 1 von 4 Todesfällen in den USA ist auf eine Form von Herzkrankheit zurückzuführen.

Allein der Gedanke daran reicht aus, um einem eine Gänsehaut zu verpassen.

Glücklicherweise ist nicht jeder Herzinfarkt oder jede Herzerkrankung ein Todesurteil. Dank des medizinischen Fortschritts sind die Menschen in der Lage, zu überleben und mit ihrem Leben weiterzumachen. Doch was passiert, wenn man einen Herzinfarkt überlebt?

Wenn Sie Glück haben, übernimmt Ihre Krankenversicherung die Kosten für Behandlung, Eingriff, Krankenhausaufenthalt, Medikamente usw. Sie würde jedoch nicht für Veränderungen Ihrer Lebensqualität aufkommen.

Was meinen wir damit?

Es gäbe immer noch Rechnungen, Hypotheken, Kinderbetreuung, Lohnausfall, um die man sich kümmern müsste. Und wenn Sie nicht mehr in der Lage sind, wieder arbeiten zu gehen, könnte sich Ihre finanzielle Situation drastisch ändern. Sie könnten nicht in der Lage sein, den Lebensstandard Ihrer Familie aufrechtzuerhalten, wenn Sie durch eine schwere Krankheit finanziell beeinträchtigt würden.

Die Hälfte der Konkurse, die angemeldet werden, sind auf medizinische Gründe zurückzuführen. Medizinische Ausgaben sind die Hauptursache für Konkurse in den USA. Sie übertreffen Arbeitsplatzverlust, Scheidung und Katastrophen zusammen.

Wussten Sie auch, dass Sie die Zahlung nutzen können, um nicht ins Gefängnis zu müssen?

Ein medizinischer Notfall muss nicht unbedingt zum Konkurs führen. Viele Familien sind gezwungen, aus ihren Häusern auszuziehen oder ihre Sparkonten aufzubrauchen.

In diesem Fall kann eine Lebensversicherung mit Todesfallschutz sehr nützlich sein. Sie könnte Ihnen die Gewissheit geben, dass Sie einige gesundheitliche Herausforderungen finanziell bewältigen können.

Bonus-Tipp,

Wussten Sie, dass Sie eine Police mit lebenslangen Leistungen ohne Gesundheitsprüfung abschließen können?

Was genau sind lebenslange Leistungen und wann können Sie sie in Anspruch nehmen?

Lebenslange Leistungen gibt es in Form von verschiedenen Zusatzversicherungen. Bei einigen Gesellschaften sind sie bereits in die Produkte integriert, bei anderen kann man sie gegen einen Aufpreis hinzufügen. Lebendige Leistungen sind beschleunigte Sterbegeldzusätze.

Sie ermöglichen es dem Versicherten, einen Antrag zu stellen und einen Teil der Todesfallleistung zu erhalten, während er noch lebt, wenn ein bestimmtes medizinisches Ereignis eintritt. Der Versicherte kann Geld erhalten, das er zur Begleichung von Arztrechnungen, für alternative Behandlungen oder sogar für einen letzten Urlaub mit seiner Familie verwenden kann.

Lebendige Leistungen, ihre Bedingungen und Wartezeiten variieren zwischen den verschiedenen Versicherungsträgern, fallen jedoch im Allgemeinen in drei Kategorien.

Chronische

Kritische

Krankheit im Endstadium

Nachfolgend haben wir skizziert, unter welchen Umständen die verschiedenen Optionen gelten:

Chronisch – Damit der Versicherte die Voraussetzungen für die beschleunigte Todesfallversicherung erfüllen kann, muss in den letzten 12 Monaten von einem Arzt eine Krankheit oder ein Zustand diagnostiziert worden sein, der sein Leben dauerhaft beeinträchtigt. Sie können Ihre Police beschleunigen, wenn Sie nicht in der Lage sind, 2 der 6 Aktivitäten des täglichen Lebens (ADLs) auszuführen.

ADLs: Baden, Anziehen, Toilettengang, Transfer, Kontinenz, Essen.

Sie können sich auch qualifizieren, wenn Sie aufgrund einer schweren kognitiven Beeinträchtigung eine erhebliche Aufsicht durch eine andere Person benötigen, um Sie vor Gefahren für Ihre Gesundheit und Sicherheit zu schützen.

Schwerwiegende Krankheit – verschiedene Träger haben unterschiedliche qualifizierende Auslöser. Einige dieser Krankheiten oder Zustände sind:

- Schwerer Herzinfarkt

- Schlaganfall

- Invasiver Krebs

- Schwere Organtransplantation

- Nierenversagen im Endstadium

- Koma und usw.

In der Regel muss die Police mindestens 30 Tage lang in Kraft gewesen sein, bevor Sie Anspruch auf eine beschleunigte Leistung haben. Außerdem ist darauf hinzuweisen, dass die meisten Versicherer die Leistung in einem Pauschalbetrag und nicht in monatlichen Raten auszahlen.

Terminal illness – Sie können die Leistungen Ihrer Lebensversicherung im Rahmen dieses Zusatzes beschleunigen, wenn Sie von einem Arzt darauf hingewiesen wurden, dass Ihre Krankheit oder Ihr körperlicher Zustand wahrscheinlich innerhalb von 24 Monaten zum Tod führen wird.

Bitte beachten Sie, dass einige Gesellschaften eine Lebenserwartung von 12 Monaten oder weniger verlangen.

Wie funktioniert eine Lebensversicherung:

Wie Sie einen Antrag stellen und Ihre Lebensversicherungsleistungen beschleunigen können, haben wir in einem eigenen Beitrag beschrieben. Kurz gesagt, wenn Sie eine qualifizierte Krankheit erlitten haben, müssen Sie einen Antrag stellen, um Ihre Todesfallleistung zu beschleunigen.

Das Unternehmen wird Ihnen ein Antragsformular zur Verfügung stellen, das Sie ausfüllen müssen, ein HIPPA-Formular unterschreiben und Ihren Arzt ermächtigen, Ihre medizinischen Unterlagen herauszugeben. Sobald das Unternehmen das vollständige Formularpaket zurückerhält, wird es dieses prüfen und Ihnen ein Angebot unterbreiten. Zu diesem Zeitpunkt können Sie entscheiden, ob Sie die Beschleunigung der Leistungen abschließen möchten oder nicht. Es ist wirklich schwer, den Ausgang eines Schadensfalls vorherzusagen. Das liegt an der großen Anzahl von Variablen, die dabei eine Rolle spielen. Der wichtigste Faktor, den die Lebensversicherungsgesellschaften bei der Prüfung von Ansprüchen auf Leistungen unter Lebenden berücksichtigen, ist die Lebenserwartung.

Hier ein Beispiel:

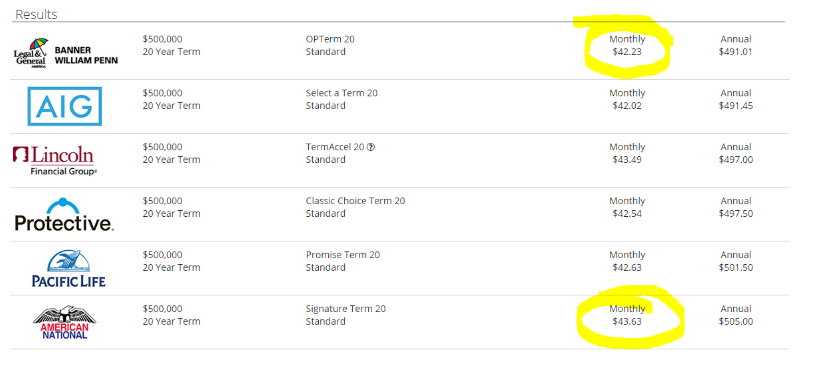

Jason, der Inhaber der Police, ist 35 Jahre alt und männlich. Er erwirbt eine Lebensversicherung im Wert von 500.000 $ mit lebenden Leistungen, um seine Frau und seine drei Kinder zu schützen. Jasons monatliche Rate beträgt 43,63 $ pro Monat für eine 20-jährige, gleichbleibende Laufzeit. Jason raucht nicht und erfüllt die Voraussetzungen für eine Standardeinstufung.

Zehn Jahre nach Abschluss der Police ist Jason 45 Jahre alt und erleidet einen schweren Herzinfarkt. Er beschließt, einen Antrag auf Beschleunigung von 250.000 $ im Rahmen der Zusatzversicherung für chronische Krankheiten zu stellen. Das bedeutet, dass er einen Teil seiner Lebensversicherungsleistungen jetzt und nicht erst bei seinem Tod erhält. Wenn Jason einen Antrag stellt, legt der Versicherungsträger die Leistung auf der Grundlage der Schwere seiner kritischen Krankheit und der Beeinträchtigung seiner Lebenserwartung fest. Auf der Grundlage seiner persönlichen Situation bietet ihm der Versicherer 125.000 $ in bar als vorzeitige Leistung an, und er nimmt das Angebot an.

Jason würde jetzt 125.000 $ in bar erhalten, und seine Lebensversicherung bliebe mit einer Todesfallleistung von 250.000 $ in Kraft.

Jason konnte das Geld verwenden, um sich von seiner Krankheit zu erholen und sich eine Auszeit von der Arbeit zu nehmen, während er die Gewissheit hatte, dass seine Familie finanziell abgesichert ist.

Wie viel kostet eine Lebensversicherung mit Todesfallschutz?

Viele Kunden, mit denen wir zusammenarbeiten, sind überrascht, wenn sie hören, dass eine Lebensversicherung mit Todesfallschutz ungefähr genauso viel kostet wie eine ohne.

Wir haben einen separaten Beitrag darüber verfasst, wie Unternehmen die Tarife für Lebensversicherungen festlegen. Sie können alle Faktoren, die dabei eine Rolle spielen, nachlesen.

Erinnern Sie sich an Jason aus dem obigen Beispiel? Seine Lebensversicherungspolice kostet 43,63 $ pro Monat. Eine Option für 500.000 $ mit einer Laufzeit von 20 Jahren und einem Standardtarif für ihn würde 42,23 $ kosten. Das sind 1,40 Dollar mehr pro Monat, wenn man eine Lebensversicherung abschließt!!!

Schauen Sie sich einfach das folgende Bild an:

Zusammenfassend lässt sich sagen,

Wir sind der festen Überzeugung, dass sich eine Lebensversicherung mit lebenslangen Leistungen lohnt. Natürlich gibt es nicht die eine Lösung, die für alle passt. Wir möchten Sie jedoch nachdrücklich dazu ermutigen, den Abschluss einer Lebensversicherung mit lebenslangen Leistungen in Betracht zu ziehen. Es könnte das fehlende Teil in Ihrem finanziellen Puzzle sein.

Wenn Sie sich nicht sicher sind, ob Sie für eine Police mit lebenslangen Leistungen in Frage kommen, oder wenn Sie weitere Fragen haben, können Sie sich gerne an uns wenden. Sie können dazu das Angebotsformular auf der Seite ausfüllen, uns eine Nachricht schicken oder uns einfach anrufen.

Dankeschön!