A Friendly Guide to Schedule C Tax Forms (U.S.)

Tax Advice

Se hai appena iniziato la tua attività, o hai un’attività che non ha fatto molti soldi durante l’anno, potresti chiederti se e come devi segnalarlo all’IRS. L’IRS vuole sapere tutto quello che hai guadagnato (e speso) ogni anno. Per alcuni imprenditori, questo significa usare lo Schedule C.

Chi ha bisogno di usare lo Schedule C e come si può navigare nel modulo? Questa guida vi aiuterà a dare un senso alle regole.

Che cos’è uno Schedule C?

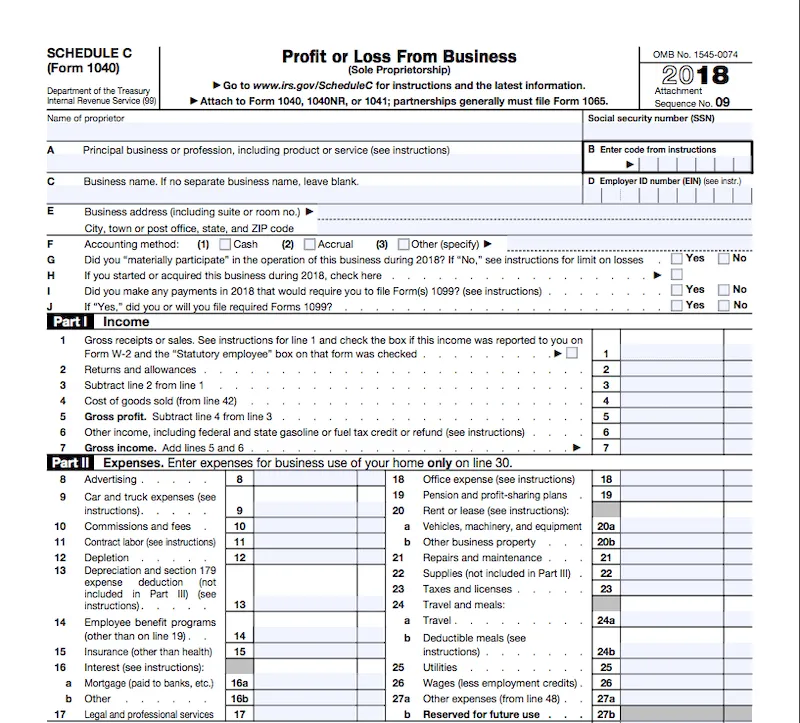

Schedule C è un modulo fiscale usato dalla maggior parte delle imprese individuali non costituite in società per riportare le loro entrate e spese aziendali. Fa parte della dichiarazione dei redditi individuale, il modulo IRS 1040.

Schedule C dettaglia tutte le entrate e le spese sostenute dalla tua azienda, e il profitto o la perdita risultante è incluso nella Tabella 1 del modulo 1040. Il profitto o la perdita è anche usato nello Schedule E per calcolare le tasse di lavoro autonomo dovute.

Chi deve compilare lo Schedule C?

Le imprese individuali e le società a responsabilità limitata (LLCs) a socio unico devono compilare lo Schedule C quando preparano la loro dichiarazione dei redditi individuale 1040.

Non sei sicuro di essere uno di questi? Una ditta individuale è un business che si possiede da soli e non è registrato come un tipo di business specifico, come una società o una LLC. È la struttura aziendale predefinita quando si guadagnano soldi da lavoro autonomo senza registrarsi come un diverso tipo di azienda.

Una LLC a socio unico è una società a responsabilità limitata che ha un solo membro. Quando si forma una LLC con un solo membro, si ha la possibilità di essere trattati come una società – e presentare una dichiarazione dei redditi per le società – o invece riportare i profitti o le perdite nel prospetto C come fa una ditta individuale.

Devo presentare un prospetto C separato per ogni attività che possiedo?

Sì, se possiedi più aziende, dovrai presentare uno Schedule C per ciascuna separatamente.

Puoi presentare uno Schedule C-EZ?

Se soddisfi certi requisiti, potresti essere in grado di presentare il più breve Schedule C-EZ. Puoi usare lo Schedule C-EZ se:

- Il tuo business è redditizio

- Le tue spese sono meno di $5,000

- Non hai inventario

- Non hai dipendenti

- Non stai usando il deprezzamento

- Non stai deducendo il costo della tua casa

Compilando il tuo Schedule C

Alcune parti del modulo sono abbastanza semplici, ma ci sono alcune domande complicate che potrebbero buttarti fuori. Cammineremo attraverso ogni sezione e vi aiuteremo a decodificare ciò che certe righe chiedono.

Prima di iniziare dovresti raccogliere:

- Il tuo conto economico e lo stato patrimoniale

- Informazioni sui beni acquistati durante l’anno

- Spese per l’ufficio e il camion o l’auto

Sezione Identità

Line A e B: Inserisci una breve descrizione della tua attività, come “progettazione di siti web” e inserisci il relativo codice (si trova nelle istruzioni dell’IRS per lo Schedule C).

Linea D: Il tuo EIN (employer identification number). Se non hai un EIN, lascia la linea D in bianco. Alcune persone confondono il loro SSN (numero di sicurezza sociale) con il loro EIN – sono identificatori diversi, quindi assicurati di usare quello giusto.

Linea F: Spunta il metodo contabile che hai usato per calcolare il tuo reddito e le spese. Se questa è la prima volta che compili il tuo Schedule C, puoi scegliere il metodo che preferisci. Se hai già compilato in precedenza, devi usare lo stesso metodo degli anni precedenti, a meno che tu non abbia richiesto un cambiamento all’IRS. Impara le differenze tra i metodi contabili.

Linea G: Hai avuto un ruolo attivo nel tuo business quest’anno? L’IRS ha dei criteri per ciò che conta come un ruolo attivo – per esempio, hai speso almeno 500 ore in attività di business, o hai speso almeno 100 ore in attività di business, che è almeno tanto quanto le altre persone coinvolte nel tuo business, o le tue attività di business erano la maggioranza sostanziale di tutte le attività per questo business per l’anno fiscale, indipendentemente dal numero di ore. L’IRS ha una lista di criteri completi.

Linea I: Se hai pagato un subappaltatore o un’altra persona $600 o più durante l’anno, dovrai presentare un modulo 1099. Se vuoi controllare tutte le situazioni in cui ti potrebbe essere richiesto di presentarne uno, puoi rivedere le linee guida dell’IRS.

Parte 1 – Reddito

Qui è dove elencherai i soldi che hai guadagnato durante l’anno dalla tua attività. Alcune righe che potrebbero confondere sono:

Riga 1: Inserisci l’ammontare totale del reddito che hai guadagnato attraverso le attività commerciali. Se hai ricevuto un modulo W-2 e la casella “Statutory employee” (casella 13) di quel modulo è stata spuntata, spunta la casella anche su questo modulo. Altrimenti, lasciatela deselezionata.

Un dipendente statutario è un appaltatore indipendente che viene trattato come un dipendente, avendo la sicurezza sociale e le tasse mediche trattenute. Se hai sia un reddito da lavoro autonomo, per esempio da lavoro freelance, che un reddito da dipendente statutario, dovrai compilare due moduli separati dello Schedule C.

Riga 2: Se quest’anno hai avuto dei rendimenti o delle indennità, è qui che li metterai. Un ritorno è un rimborso dato ai clienti e un’indennità è una riduzione del prezzo di vendita. La maggior parte delle imprese basate sui servizi non avrà resi o indennità da includere.

Linea 4: Il tuo costo totale delle merci vendute. Avrai bisogno di saltare giù alla linea 42 per calcolare questo.

Linea 6: Qui è dove inserirai tutti i soldi che non provengono da attività commerciali regolari (ad esempio, i crediti inesigibili che hai recuperato, gli interessi, i rimborsi delle tasse sul carburante o i premi che hai vinto contano tutti qui). Per le specifiche controlla il sito dell’IRS.

Parte 2 – Spese

Molte delle voci della sezione spese sono autoesplicative e dovresti essere in grado di trovare gli importi necessari sul tuo conto economico. Ci sono alcune voci complicate che hanno bisogno di qualche spiegazione in più.

Linea 9: L’importo che hai speso per le spese di auto e camion. Potrai reclamare le spese usando due metodi diversi: usando una deduzione standard per il chilometraggio o usando le spese effettive sostenute (ad esempio, benzina, parcheggio, pneumatici, registrazione, tasse, ecc.) Qualunque metodo scegliate, assicuratevi di tenere registrazioni accurate e ricevute per supportare la spesa.

Riga 11: Questo è l’importo totale che avete speso per il lavoro a contratto durante l’anno – persone che non sono considerate dipendenti ma che hanno svolto un servizio per la vostra azienda. Non includere qui nessun pagamento che includi altrove (per esempio, se hai assunto una persona per le riparazioni, potresti includerlo nella linea 21, riparazioni, invece che nella linea 11).

Linea 13: L’ammortamento è una deduzione annuale che ti permette di recuperare il costo della proprietà che ha una vita oltre un singolo anno fiscale. Dovresti inserire le tue deduzioni di ammortamento ammissibili su questa linea. Questo articolo spiega le spese di ammortamento.

Linea 18: Includerai solo le forniture per ufficio e le spese postali su questa linea. Per esempio, francobolli, buste, carta e inchiostro per stampanti rientrano tutti in questa categoria.

Linea 24 A e B: Qui è dove includerai i costi per viaggi, pasti e intrattenimento. L’IRS ha delle restrizioni sulle spese che puoi prendere. Ecco quali spese di viaggio sono permesse.

Linea 30: Se usi la tua casa per i tuoi affari, dovrai compilare il modulo 8829. Qualunque sia il totale a cui arrivi alla linea 35 del modulo 8829 è quello che vuoi inserire nella linea 30.

Parte 3 – Costo delle merci vendute

La maggior parte delle piccole imprese basate sui servizi non avranno alcun valore in dollari da inserire in questa sezione. Questo perché non producono e vendono un prodotto, ma piuttosto vendono tempo e competenza.

Se la tua attività comporta la vendita di prodotti e hai un inventario, però, vorrai leggere le istruzioni elencate nella Parte III.

Parte 4 – Informazioni sul tuo veicolo

Se stai dichiarando una spesa per la tua auto o camion, dovrai compilare questa sezione. Quando compili la riga 44, non tirare a indovinare. Vorrai tenere un registro scritto del tuo chilometraggio per rivendicare questa spesa.

Consigli per rendere la compilazione del tuo Programma C più facile

La compilazione del tuo Programma C può sembrare un sacco di lavoro da fare durante il periodo delle tasse. Qui ci sono alcuni consigli per farlo sembrare meno di un lavoro di routine:

- Tieni una buona documentazione durante l’anno: Compilare il reddito e le spese della tua azienda può diventare molto più facile se mantieni i tuoi registri accurati e aggiornati durante l’anno. Prova ad usare un software di contabilità progettato per aiutare a mantenere le piccole imprese organizzate

- Fai pagamenti trimestrali delle tasse stimate: Non aspettare la fine dell’anno per pagare le tue tasse – potresti finire per essere colpito da sanzioni da parte dell’IRS. Depositate le vostre tasse trimestrali stimate entro la scadenza di ogni trimestre

- Non lasciate la compilazione all’ultimo minuto: Mentre le tasse devono essere pagate il 17 maggio* quest’anno (o il 17 novembre se si presenta un’estensione), non lasciare le cose all’ultimo minuto. Non solo causerai a te stesso uno stress eccessivo, ma non avrai il tempo di consultare un esperto o di cercare qualsiasi documento se necessario

Se sei un’impresa individuale o una società a socio unico, lo Schedule C è un modulo aggiuntivo che dovrai preparare insieme alla tua dichiarazione dei redditi 1040. Mentre sembra lungo e un po’ intimidatorio, la maggior parte del modulo è abbastanza semplice e dovrebbe essere facile da compilare se tieni i tuoi registri aggiornati.

*Il 17 marzo 2021, l’IRS ha annunciato che la scadenza della dichiarazione dei redditi individuale è ora estesa al 17 maggio 2021.

Questo post è stato aggiornato a marzo 2021.

Sull’autore

Freelance ContributorErica Gellerman è una CPA, MBA, scrittrice di content marketing e fondatrice di The Worth Project. Il suo lavoro è stato presentato su Forbes, Money, Business Insider, The Everygirl e altri. Attualmente vive alle Hawaii.