Vale la pena stipulare un’assicurazione sulla vita con prestazioni in natura?

Ha mai sentito parlare di prestazioni in natura? Sapete come funzionano? E soprattutto, vale davvero la pena di acquistare un’assicurazione sulla vita con prestazioni in vita?

Queste sono tutte domande valide ed eccellenti. In questa guida, vorremmo affrontare l’argomento e delineare cosa sono i benefici per i vivi, come si possono usare, qual è il loro costo, o fondamentalmente tutto quello che c’è da sapere su di loro.

Tutti sappiamo in generale come funziona l’assicurazione sulla vita: Paghi i tuoi premi ogni mese e quando muori, la polizza paga al tuo beneficiario. Sembra più un’assicurazione sulla morte che un’assicurazione sulla vita. Pertanto, è difficile per molti vedere un valore nell’assicurazione sulla vita, poiché non vedrebbero mai i benefici della propria polizza.

L’industria dell’assicurazione sulla vita si sta lentamente evolvendo cercando di adattarsi alle esigenze del consumatore di oggi. Detto questo, più compagnie stanno offrendo polizze di assicurazione sulla vita senza esame medico, applicazioni veloci auto-complete e politiche con benefici in vita.

Che cosa tratteremo:

- Cos’è il “living benefit” nell’assicurazione sulla vita?

- Il crescente bisogno di benefici per i vivi

- Cosa sono esattamente i benefici per i vivi e quando puoi usarli

- Come funzionano i benefici per i vivi nelle assicurazioni sulla vita (esempio)

- Quanto costa un’assicurazione sulla vita con benefici per i vivi?

Cos’è l’indennità di vita nell’assicurazione sulla vita?

In parole povere, i benefici in vita dell’assicurazione sulla vita sono l’opzione per l’assicurato di utilizzare la sua polizza di assicurazione sulla vita mentre è ancora vivo. L’assicurato non deve morire per utilizzare la polizza. Questo potrebbe accadere in 2 scenari:

* Acquistare una polizza che accumula valore in contanti.

* Acquistare un’assicurazione sulla vita con benefici in vita. Abbiamo risposto a 21 FAQ sui benefici per i viventi.

In primo luogo,

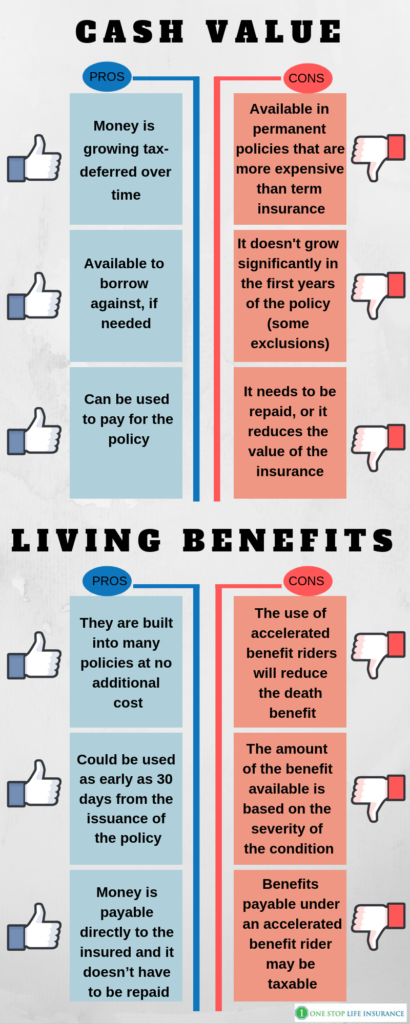

Quando si acquista una polizza che accumula valore in contanti, l’assicurato/proprietario della polizza potrebbe utilizzare i fondi per contribuire ad integrare il suo reddito da pensione, o per aiutare con altri obiettivi finanziari. In genere, le politiche permanenti come l’assicurazione sulla vita intera e le politiche di vita universale costruiscono il valore in contanti. Qui sotto ci sono i pro e i contro dell’opzione:

Pro:

- Il denaro cresce in modo defiscalizzato nel tempo

- Disponibile per un prestito, se necessario

- Può essere usato per pagare la politica

Cons:

- Disponibile solo nelle polizze permanenti che sono più costose rispetto alle assicurazioni a termine

- Non cresce significativamente nei primi anni della polizza (si applicano alcune esclusioni)

- Deve essere rimborsato, o riduce il valore dell’assicurazione

Nel secondo caso,

potrebbe non esserci alcun valore in denaro. Le indennità di vita sono disponibili nelle polizze di assicurazione sulla vita a termine e permanente. Sono utilizzati in una forma di riders di benefici accelerati, aiutando con il costo di condizioni di malattia critica, cronica e terminale a lungo termine.

Pro:

- Sono incorporati in molte polizze senza costi aggiuntivi

- In alcuni casi, sono disponibili per essere utilizzati già 30 giorni dall’emissione della polizza

- Disponibili anche nelle polizze a termine

- Il denaro è pagabile direttamente all’assicurato e non deve essere rimborsato

Cons:

- L’uso di clausole accessorie per benefici accelerati riduce il beneficio di morte

- L’ammontare del beneficio disponibile è basato sulla gravità della condizione

- I benefici pagabili sotto una clausola accessoria per benefici accelerati possono essere tassabili.

In questa guida, rivolgiamo la nostra attenzione solo all’assicurazione sulla vita con benefici in vita come clausola aggiuntiva accelerata (il secondo scenario di utilizzo della vostra polizza vita mentre siete ancora in vita).

La crescente necessità di benefici in vita

Le compagnie stanno capendo che la gente vive più a lungo. Sempre più persone sopravvivono a condizioni critiche come infarto, ictus, cancro invasivo e così via. Le compagnie di assicurazione sulla vita stanno vedendo la necessità di affrontare questa tendenza e fornire prodotti di valore migliore ai loro assicurati.

Sapevate che ci sono quasi 800.000 attacchi di cuore all’anno negli Stati Uniti? Si tratta di circa 1 attacco di cuore ogni 40 secondi!

I numeri sono più che allarmanti. Più di 800.000 vite sono colpite ogni anno solo a causa di questa condizione. 1 morte su 4 negli Stati Uniti è dovuta a una forma di malattia cardiaca.

Il solo pensiero è sufficiente a far venire i brividi.

Per fortuna, non tutti gli infarti o le malattie cardiache sono una condanna a morte. Con i progressi della medicina, le persone sono in grado di sopravvivere e andare avanti con le loro vite. Tuttavia, cosa succede se si sopravvive a un attacco di cuore?

Se sei fortunato, la tua assicurazione sanitaria coprirebbe il costo del trattamento, della procedura, del soggiorno in ospedale, dei farmaci e così via. Tuttavia, non coprirebbe i cambiamenti della qualità della vita.

Cosa intendiamo con questo?

Ci sarebbero ancora le bollette, il mutuo, la cura dei figli, i salari persi che devono essere affrontati. E se non siete più in grado di tornare al lavoro, la vostra situazione finanziaria potrebbe cambiare drasticamente. Potresti non essere in grado di mantenere il tenore di vita della tua famiglia se sei stato colpito finanziariamente da una grave malattia.

In effetti, la metà dei fallimenti presentati sono dovuti a motivi medici. Le spese mediche sono la causa principale dei fallimenti negli Stati Uniti. Rappresenta, la perdita del lavoro, il divorzio e il disastro messi insieme.

Lo sapevate anche che potete usare il pagamento per tenervi fuori dalla prigione?

Avere un’emergenza medica non potrebbe necessariamente portare alla bancarotta. Molte famiglie sono costrette a lasciare le loro case o ad esaurire i loro conti di risparmio.

Ecco dove avere un’assicurazione sulla vita con indennità di vita potrebbe essere utile. Potrebbe fornire la pace della mente che sarete in grado di superare alcune sfide di salute finanziariamente.

Punta bonus,

Sapevi che puoi assicurarti una polizza con benefici per i vivi senza alcun esame medico?

Cosa sono esattamente i benefici per i vivi e quando puoi usarli?

I benefici per i vivi sono sotto forma di diverse clausole. Alcune compagnie li hanno incorporati nei loro prodotti, mentre altre vi permettono di aggiungerli per un costo aggiuntivo. I benefici in caso di vita sono clausole aggiuntive per il beneficio di morte accelerata.

Consentono all’assicurato di presentare un reclamo e accedere a una parte del beneficio di morte, mentre è ancora vivo quando si verifica un certo evento medico. L’assicurato può ricevere denaro che lui o lei potrebbe usare per pagare le spese mediche, cercare un trattamento alternativo o anche prendere la sua famiglia per un’ultima vacanza.

I benefici in vita, i loro termini, i periodi di attesa variano tra le diverse compagnie, tuttavia generalmente rientrano in tre categorie.

Malattia cronica

Critica

Terminale

Di seguito abbiamo indicato in quali circostanze si applicano le diverse opzioni:

Cronico – Affinché l’assicurato si qualifichi per usare la clausola di morte accelerata, lui o lei deve essere diagnosticato, negli ultimi 12 mesi, da un fornitore di assistenza sanitaria con una malattia o condizione che colpisce permanentemente la sua vita. Potete qualificarvi per accelerare la vostra polizza se non siete in grado di eseguire 2 delle 6 attività della vita quotidiana (ADL).

ADLs: fare il bagno, vestirsi, andare in bagno, trasferirsi, continenza, mangiare.

Ti puoi anche qualificare se hai bisogno di una sostanziale supervisione da parte di un’altra persona per proteggerti dalle minacce alla tua salute e sicurezza a causa di un grave deterioramento cognitivo.

Malattia critica – diversi vettori hanno diversi fattori di qualificazione. Alcune di queste malattie o condizioni sono:

- Infarto maggiore

- Ictus

- Cancro invasivo

- Trapianto d’organo maggiore

- Insufficienza renale allo stadio terminale

- Coma ed ecc.

In genere, è necessario avere la polizza in vigore per almeno 30 giorni prima di diventare idoneo ad accelerare il beneficio. Inoltre, è importante sottolineare che la maggior parte delle compagnie pagherebbe il beneficio in una somma forfettaria, piuttosto che in rate mensili.

Malattia terminale- sareste in grado di accelerare i benefici della vostra polizza di assicurazione sulla vita sotto questa clausola se siete stati consigliati da un medico che la vostra malattia o condizione fisica è probabile che porti alla morte entro 24 mesi.

Si prega di notare che alcune compagnie richiedono un’aspettativa di vita di 12 mesi o meno.

Come funzionano gli assegni vitalizi nell’assicurazione sulla vita:

Abbiamo dedicato un post separato su come presentare un reclamo e accelerare i vostri benefici di assicurazione sulla vita. In poche parole, se avete subito una malattia qualificante sulla condizione fisica, è necessario presentare un reclamo per accelerare il vostro beneficio di morte.

La società vi fornirà un modulo di reclamo che è necessario completare, firmare il modulo HIPPA e autorizzare il vostro medico personale a rilasciare i vostri documenti medici. Una volta che la compagnia riceve il pacchetto completo di moduli, lo esaminerà e le farà un’offerta. Lei a quel punto può decidere se vuole finalizzare l’accelerazione dei benefici o no. È davvero difficile prevedere l’esito di una richiesta di risarcimento. Questo è dovuto al gran numero di variabili che sono coinvolte. Il più grande fattore che le compagnie di assicurazione sulla vita stanno considerando quando esaminano le richieste contro i benefici in vita è l’aspettativa di vita.

Ecco un esempio:

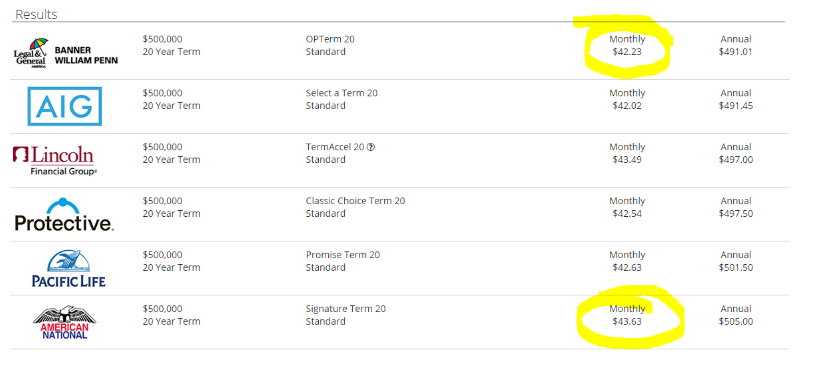

Jason, il proprietario della polizza ha 35 anni. Acquista un’assicurazione sulla vita di 500.000 dollari con benefici in vita per proteggere sua moglie e i suoi 3 figli. La tariffa mensile di Jason è di 43,63 dollari al mese per una polizza a termine di 20 anni. Jason non fuma e si qualifica per un rating standard.

Dieci anni dopo l’emissione della polizza, Jason ha 45 anni e subisce un grave attacco di cuore. Decide di presentare una richiesta di indennizzo per accelerare $250.000 sotto la clausola di malattia cronica. Questo significa che riceverà una parte dei suoi benefici di assicurazione sulla vita ora, piuttosto che alla sua morte. Quando Jason presenta una richiesta di indennizzo, il vettore determinerà il beneficio in base alla gravità della sua malattia critica e a quanto essa influisce sulla sua aspettativa di vita. In base alla sua situazione personale, la compagnia gli offre $125.000 in contanti come beneficio di accelerazione e lui accetta.

Jason riceverebbe $125.000 in contanti ora e la sua polizza di assicurazione sulla vita rimarrebbe in vigore con $250.000 di beneficio di morte.

Jason è stato in grado di utilizzare il denaro per recuperare dalla sua condizione e prendere del tempo libero dal lavoro pur avendo la tranquillità che la sua famiglia è finanziariamente curata.

Quanto costa l’assicurazione sulla vita con benefici per i vivi?

Molti clienti con cui lavoriamo sono sorpresi di sentire che la polizza di assicurazione sulla vita che include benefici per i vivi è circa lo stesso prezzo di una senza.

Abbiamo dedicato un post separato su come le compagnie determinano i tassi di assicurazione sulla vita. Potresti rivedere tutti i fattori che entrano in gioco.

Ricordate Jason dell’esempio precedente? La sua polizza di assicurazione sulla vita costa 43,63 dollari al mese. Un’opzione per un termine di $500.000 20 anni con un tasso standard per lui verrebbe $42,23. Questo è 1,40 dollari in più al mese per avere i benefici inclusi!

Basta guardare l’immagine qui sotto:

In conclusione,

Crediamo fortemente che l’assicurazione sulla vita con benefici per la vita valga la pena. Ovviamente, non c’è mai una soluzione che vada bene per tutti. Tuttavia, vi incoraggiamo fortemente a prendere in considerazione la possibilità di avere benefici per i vivi incorporati nella vostra polizza di assicurazione sulla vita. Potrebbe essere il pezzo mancante nel vostro puzzle finanziario.

Se non siete sicuri di potervi qualificare per una polizza con prestazioni in vita o avete altre domande, non esitate a contattarci. Potete farlo compilando il modulo di preventivo nella pagina, inviarci un messaggio o semplicemente chiamarci.

Grazie!