Sprawozdania finansowe pro forma

Co to są sprawozdania finansowe pro forma?

Sprawozdania finansowe pro forma odnoszą się do sprawozdawczości spółek bieżących lub przewidywanych sprawozdań finansowych w oparciu o pewne założenia i hipotetyczne zdarzenia, które mogły wystąpić lub mogą wystąpić w przyszłości. Kierownictwo spółki może włączyć lub wyłączyć pozycje, które ich zdaniem mogą niedokładnie mierzyć jej szacunki.

Typy sprawozdań finansowych pro forma

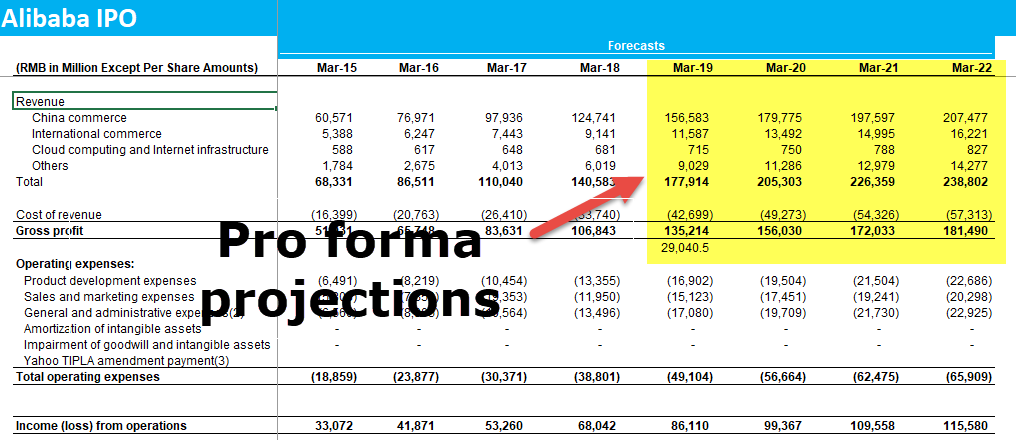

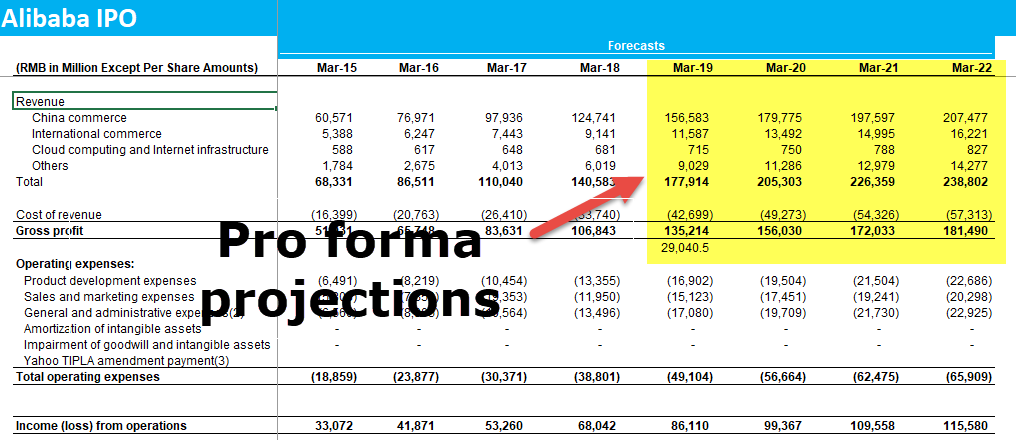

#1 – Prognozy

Pełnoletnie projekty pro forma przewidują sprawozdania finansowe spółki i potencjał zysków w oparciu o dotychczasowe wyniki i kilka założeń. Stwierdzenia te są następnie przedstawiane kierownictwu firmy oraz inwestorom i wierzycielom.

Jako analityk finansowy, oczekuje się od Ciebie tworzenia takich projekcji pro forma sprawozdań finansowych firm. Na przykład

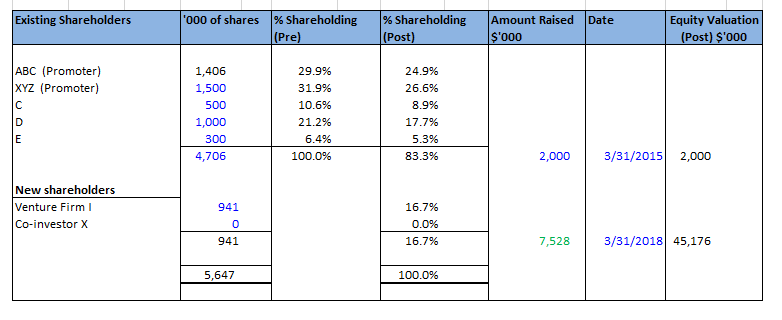

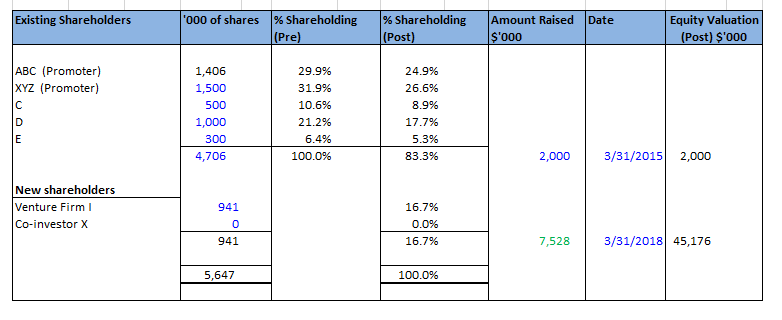

#2 – Finansowanie

Pro forma projekcji wyników Firmy może być wykorzystana do zaprezentowania się potencjalnym inwestorom w przypadku, gdy Firma poszukuje nowych funduszy. Spółka może lub nie może przygotować różne rodzaje sprawozdań finansowych pro forma w oparciu o potrzeby finansowania i rodzaj inwestorów oraz wykorzystywane kanały finansowania.

Dowiedz się więcej – Kurs modelowania Private Equity

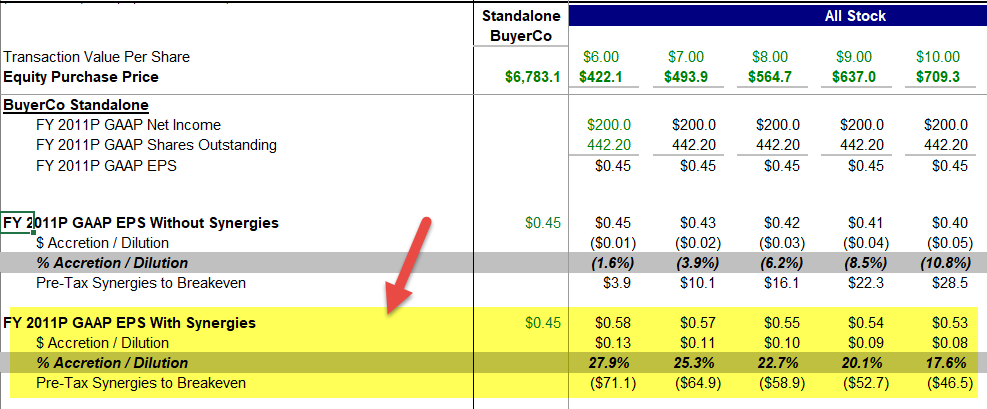

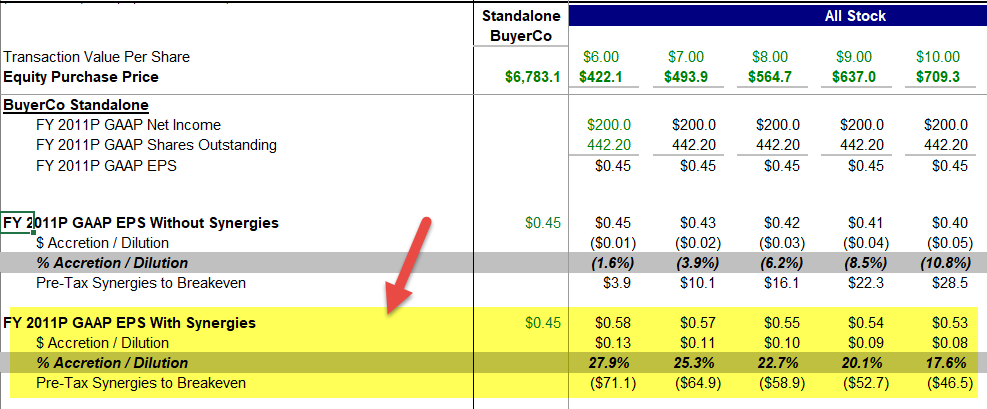

#3 – Analiza M&A

Spółka może stworzyć sprawozdania pro forma biorąc pod uwagę przejęcie/fuzję innego biznesu/firmy. Spółka utworzy sprawozdania finansowe za ostatnie 2-3 lata, uwzględniając przejęcie i analizując jego wpływ. Takie podejście jest przydatne do oszacowania wpływu przejęcia na finanse firmy.

4.9 (1,067 ratings) 250+ kursów | 40+ projektów | 1000+ godzin | Full Lifetime Access | Certificate of Completion

Dowiedz się więcej – M&Kurs modelowania

Spółka może przyjąć założenia takie jak koszty netto nabycia biznesu, Pozytywne efekty synergii oraz zyski z tytułu własności intelektualnej i oszacować całkowity wpływ na sprawozdanie finansowe. Metoda ta może być również stosowana w krótszym okresie czasu, jak jeden rok, dając szczegóły na temat wydajności Spółki w przypadku nabycia jest made.

Takie pro forma analizy i oświadczenia pomóc inwestorom i akcjonariuszom Spółki, aby lepiej zrozumieć strategię zarządzania w prowadzeniu działalności.

#4 – Analiza ryzyka

Pro forma oświadczenia mogą być wykorzystywane w analizie ryzyka. Te oświadczenia wykonać analizę na finansach firmy, biorąc pod uwagę najlepszy i najgorszy scenariusz, tak, że menedżerowie finansowi mają lepsze spojrzenie na to, jak różne decyzje mogą mieć wpływ na kondycję finansową firmy.

Sprawozdanie finansowe pro forma vs. GAAP?

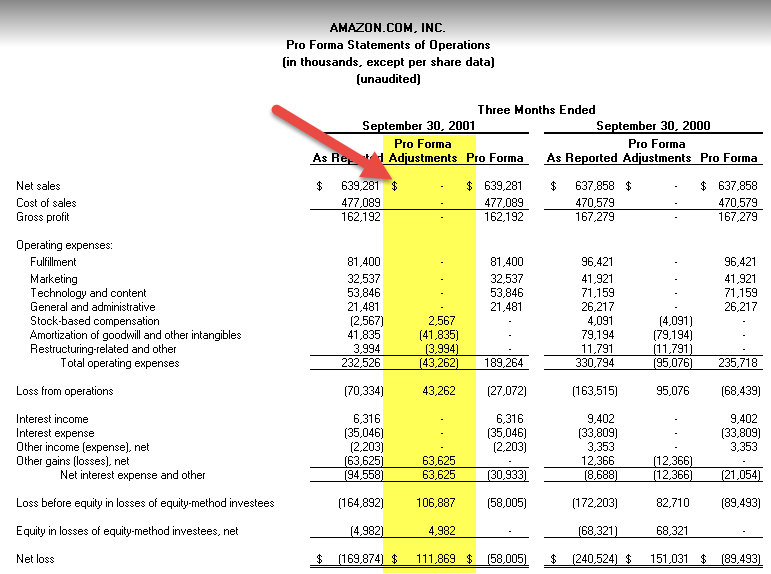

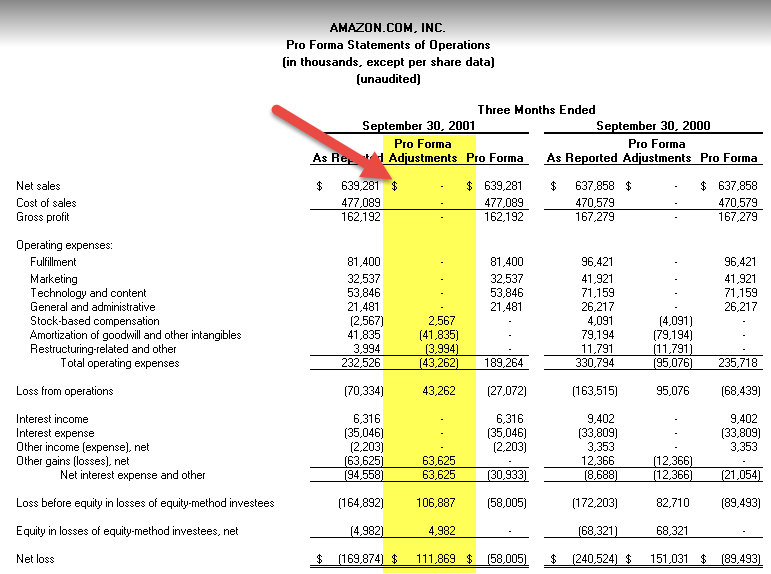

Jeśli firma miała jednorazowy koszt, może nie zgłosić takiego kosztu w sprawozdaniu finansowym pro forma, biorąc pod uwagę, że jest to jednorazowy koszt i, jeśli jest uwzględniony, nie pokazuje wyników operacyjnych firmy. Jednak zgodnie z GAAP będzie musiała wykazać ten jednorazowy koszt, co negatywnie wpłynie na zysk netto Spółki. Sprawozdanie finansowe pro forma może być dobrym wskaźnikiem dla Spółki, aby pokazać inwestorom typowe perspektywy zarobków, ale usunięcie jednorazowego kosztu sprawia, że Spółka wydaje się zyskowna, podczas gdy być może traci pieniądze.

Eksponat zestawienia operacji pro forma jest przedstawiony poniżej:

źródło: Amazon SEC Filings

Kłopoty z wykorzystaniem sprawozdań finansowych Pro Forma

Wiele firm ma tendencję do manipulowania tymi sprawozdaniami finansowymi poprzez włączanie lub wyłączanie różnych pozycji. Przyjrzyjmy się kilku przykładom:

- Spółki zazwyczaj nie uwzględniają amortyzacji, umorzenia, kosztów restrukturyzacji lub kosztów połączenia, kosztów jednorazowych, opcji na akcje pracownicze oraz wypłat akcji itp. Jednak zgodnie ze sprawozdaniami finansowymi sporządzonymi zgodnie z zasadami GAAP, amortyzacja i umorzenie są uznawane za koszty, ponieważ następuje utrata wartości aktywów.

- Koszty jednorazowe są również wyłączone z pro forma, ponieważ nie stanowią regularnej części działalności operacyjnej, a zatem nie mają znaczenia dla wyników Spółki. Jednak taki wydatek jest uwzględniony w GAAP, ponieważ Spółka wydała kwotę i zmniejszyła swój zysk netto.

- Niektóre Spółki wyłączają swoje niesprzedane zapasy z bilansu pro forma. Wydaje się to sprzeczne z intuicją, dlaczego Spółka miałaby to robić? Posiadanie zbyt dużej ilości niesprzedanych zapasów w bilansie świadczy o złym zarządzaniu Spółką. Albo Spółka nie jest w stanie utrzymać popyt-podaż lub nie jest w stanie sprzedać swoje zapasy wśród konsumentów.

Koniec

Pro forma sprawozdania finansowe są bardzo pouczające dla inwestorów, ponieważ pokazuje różne założenia i prognozy dla Spółki finansów. Jednakże, takie stwierdzenia mogą różnić się znacznie od rzeczywistych wydarzeń i mogą być niedokładne. Wykorzystanie tych założeń nie jest jednak w żaden sposób oszustwem, ponieważ zyski pro forma nie podlegają regulacjom prawnym. Inwestorzy powinni zachować ostrożność przy korzystaniu ze sprawozdań pro forma i opierać się na danych GAAP i sprawozdaniach finansowych przy analizie wyników Spółki. Analitycy i inwestorzy powinni kopać głęboko i powinien spróbować znaleźć powody wariancji między pro forma i GAAP sprawozdań finansowych.

Zalecane Artykuły

To był przewodnik do tego, co są Pro Forma Sprawozdania finansowe. Omawiamy tutaj 4 główne typy wraz z praktycznymi przykładami, a także kluczowe kwestie związane z korzystaniem z takich sprawozdań. Możesz dowiedzieć się więcej na temat sprawozdań finansowych z następujących artykułów –

- Pro Forma Income Statement

- Pro Forma Cash Flow Statement

- Amalgamation vs Merger

- What is Financial Modeling?

.