Credit Repair: Como “consertar” o seu crédito

Não há nada que um serviço de reparação de crédito possa legalmente fazer por si – mesmo removendo informações erradas – que não possa fazer por si mesmo por pouco ou nenhuma despesa. E o custo de contratar uma empresa desse tipo pode ser considerável, variando de centenas a milhares de dólares.

Embora possa ser tentador descarregar o trabalho de consertar seu crédito para uma empresa de reparação de crédito, é importante saber o que eles podem e não podem fazer – e tomar medidas por conta própria primeiro antes de você considerar o desembolso de dinheiro para pagar suas taxas.

O que é a Lei das Organizações de Reparação de Crédito?

As empresas de reparação de crédito disputam informações negativas encontradas em seus relatórios de crédito. Mas no passado, algumas dessas empresas exagerariam o que poderiam fazer para que os consumidores pudessem fazer negócios.

A Lei das Organizações de Reparação de Crédito (CROA) é uma lei federal que entrou em vigor em 1 de Abril de 1997, em resposta a uma série de consumidores que tinham sofrido de esquemas de reparação de crédito. Com efeito, a lei garante que as empresas de reparação de crédito:

- Estão proibidas de receber qualquer pagamento de um consumidor até que completem completamente os serviços que prometem.

- São obrigadas a fornecer aos consumidores um contrato por escrito declarando todos os serviços a serem prestados, bem como os termos e condições de pagamento. Nos termos da lei, os consumidores têm três dias para desistir do contrato.

- É proibido perguntar ou sugerir que você engane as empresas de informação de crédito sobre suas contas de crédito ou alterar sua identidade para mudar seu histórico de crédito.

- Não é possível fazer alegações enganosas ou falsas sobre os serviços que eles são capazes de oferecer.

- Não é possível pedir que você assine qualquer coisa que declare que você está perdendo seus direitos sob a CROA. Qualquer renúncia que você assinar não pode ser executada.

A CROA acrescenta transparência e diligência ao processo de reparação do crédito, tornando menos provável que os consumidores sejam beneficiados. No entanto, os reguladores ainda encontraram erros entre as empresas de reparação de crédito.

O Gabinete de Protecção Financeira do Consumidor tem processado várias empresas de reparação de crédito ao longo dos anos por solicitar taxas iniciais proibidas, enganando os clientes sobre a sua capacidade de reparação de crédito e mais.

Pode pagar para ter o seu crédito reparado?

Se o seu ficheiro de crédito tiver informações que considere incorrectas, as empresas de reparação de crédito podem oferecer-se para disputar as informações com as agências de informação de crédito em seu nome. As empresas de reparação de crédito normalmente cobram uma taxa mensal pelo trabalho realizado no mês anterior ou uma taxa fixa para cada item que eles são removidos de seus relatórios. No entanto, a Experian não cobra dos consumidores ou requer qualquer formulário especial para disputar informações, portanto, isto é algo que você pode fazer por conta própria e sem custo.

Se você estiver em uma assinatura mensal, o custo normalmente é de cerca de $75 por mês, mas pode variar de acordo com a empresa. O mesmo vale para o pagamento de uma taxa para cada eliminação, mas essa opção normalmente custa $50 cada ou mais.

Dito isto, é importante ter em mente que a reparação do crédito não é uma cura – e em muitos casos ela cruza a linha em medidas antiéticas ou mesmo ilegais, tentando remover informações que foram relatadas com precisão às agências de crédito. Enquanto essas empresas podem tentar disputar cada informação negativa em seus relatórios, é improvável que as informações relatadas com precisão por seus credores sejam removidas.

E novamente, as empresas de reparação de crédito não podem fazer nada que você não possa fazer por conta própria de graça. Como resultado, é uma boa idéia considerar trabalhar para consertar seu crédito primeiro antes de pagar por um serviço de reparação de crédito para fazer isso por você.

Como “consertar” seu crédito por você mesmo

Não há conserto rápido para o seu crédito. Informações negativas mas precisas (tais como pagamentos falhados, charge-offs ou contas de cobrança) permanecerão no seu relatório de crédito por sete a 10 anos. No entanto, há passos que você pode tomar para começar a construir um histórico de crédito mais positivo e melhorar sua pontuação de crédito ao longo do tempo.

Check Your Credit Report

Para ter uma melhor compreensão do seu quadro de crédito e do que os credores podem ver, verifique seu relatório de crédito e saiba mais sobre como ler seu relatório de crédito Experian. É também uma boa ideia encomendar a sua pontuação de crédito gratuita da Experian. Com ele, você receberá uma lista dos fatores de risco que mais impactam sua pontuação para que você possa fazer mudanças que ajudarão a melhorar sua pontuação.

Se você encontrar informações incorretas, você pode arquivar uma disputa com a agência de relatório de crédito em cujo relatório você a encontrou. Você também deve entrar em contato diretamente com o credor que está relatando as informações incorretas e pedir a ele que corrija seus registros.

Improve Your Payment History

Seu histórico de pagamentos é o componente mais importante dos modelos de pontuação FICO®. Atrasos e faltas de pagamento reduzirão a sua pontuação de crédito, e falências e cobranças podem causar danos significativos. Esta informação negativa permanecerá no seu relatório de crédito e terá impacto nas suas notas de crédito por sete a 10 anos.

As suas notas frequentemente levam em conta o tamanho da sua dívida e o tempo dos seus pagamentos falhados. Quanto maior for a sua dívida, e quanto mais recentes forem os seus pagamentos em falta, pior será a sua pontuação, normalmente. Trazer contas correntes e continuar a pagar a tempo terá quase sempre um impacto positivo na sua pontuação de crédito.

Saber o seu rácio de utilização do crédito

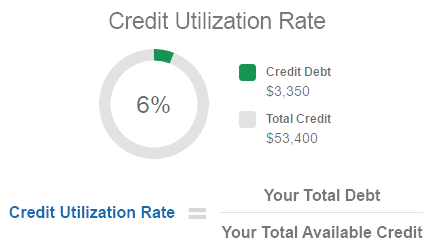

Os modelos de pontuação de crédito geralmente levam em conta o seu rácio de utilização do crédito, ou taxa, que é o quanto você deve em comparação com o crédito que você tem disponível.

Basicamente, é a soma de toda a sua dívida rotativa (como os saldos do seu cartão de crédito) dividida pelo crédito total que está disponível para você (ou o total de todos os seus limites de crédito)-multiplicada por 100 para obter uma porcentagem. Por exemplo, se você tiver $6.000 em saldos de cartão de crédito e $60.000 em crédito total disponível em todas as suas contas de cartão de crédito, seu índice de utilização é 10%.

Alta utilização de crédito pode impactar negativamente seus escores de crédito. Geralmente, é uma boa idéia manter seu índice de utilização de crédito abaixo de 30%, mas não há nenhuma regra difícil e rápida – quanto mais baixo for, melhor.

Existem algumas formas diferentes de reduzir a sua taxa de utilização de crédito:

- Comece a pagar os saldos da sua conta.

- Aumentar o seu crédito total disponível abrindo uma nova conta de cartão de crédito ou solicitando um aumento do limite de crédito de um cartão existente.

- Consolide a sua dívida de cartão de crédito com um empréstimo pessoal, que não está incluído no cálculo da sua taxa de utilização de crédito.

Dito isto, embora o aumento do seu limite de crédito possa parecer uma opção apelativa, pode ser uma jogada arriscada. Se aumentar o seu limite de crédito o tenta a gastar mais, você pode cair mais profundamente em dívidas. Além disso, se você tentar abrir um novo cartão de crédito, uma pergunta difícil aparecerá no seu relatório de crédito e poderá reduzir temporariamente a sua pontuação de crédito em alguns pontos.

Também, enquanto consolidar a sua dívida com um empréstimo pessoal pode baixar a sua taxa de utilização para zero imediatamente, pode ser difícil ser aprovado para um empréstimo com uma taxa de juros razoável se a sua pontuação de crédito estiver em mau estado.

Como tal, pagar os seus saldos em cartões de crédito e outras contas de crédito rotativo pode ser a melhor opção para melhorar a sua taxa de utilização de crédito e, subsequentemente, a sua pontuação de crédito.

Considerando Quantas contas de crédito você tem

Modelos de contas de crédito consideram o quanto você deve e em quantas contas diferentes. Se você tem dívidas em um grande número de contas, pode ser benéfico pagar algumas das contas, se você puder.

Pagar dívidas de cartão de crédito é o objetivo de muitos que acumularam dívidas no passado, mas mesmo depois de pagar o saldo até zero, considere manter essa conta aberta. Não só fechá-la pode prejudicar a pontuação ao eliminar o crédito disponível e aumentar o seu rácio de utilização de crédito, mas manter contas pagas abertas também pode ser uma vantagem porque são contas envelhecidas em boa situação (pagas). E mais uma vez, você também pode considerar a consolidação de dívidas.

Pense no seu histórico de crédito

Modelos de pontuação de crédito, como os criados pelo FICO®, muitas vezes levam em conta a idade da sua conta mais antiga e a idade média de todas as suas contas, recompensando indivíduos com históricos de crédito mais longos. Antes de fechar uma conta de cartão de crédito, pense no seu histórico de crédito. Pode ser benéfico deixar um cartão de crédito aberto mesmo que você tenha pago e não planeje mais usá-lo.

Obviamente, se manter as contas abertas e ter crédito disponível pode desencadear gastos e dívidas adicionais, você pode optar por fechar as contas afinal. Tal como as impressões digitais, cada pessoa tem uma situação financeira única, e só você conhece todos os seus dados internos e externos. Certifique-se de avaliar cuidadosamente sua situação para descobrir a abordagem que funciona melhor para você.

Cuidado com o Novo Crédito

A abertura de várias contas de crédito em um curto período de tempo pode fazer com que você pareça arriscado para os credores e, por sua vez, impactar negativamente suas pontuações de crédito. Antes de contrair um empréstimo ou abrir uma nova conta de cartão de crédito, considere os efeitos que isso pode ter no seu crédito.

Note, entretanto, que quando você estiver comprando um carro ou procurando as melhores taxas de hipoteca, suas consultas podem ser agrupadas e contadas como apenas uma consulta para fins de pontuação de crédito. Em muitos modelos de pontuação comumente usados, as consultas recentes têm um efeito maior do que as consultas mais antigas, e só aparecem no seu relatório de crédito por 24 meses.

Quanto tempo leva para reconstruir o crédito?

É difícil dizer com certeza quanto tempo leva para reconstruir o crédito porque o histórico de crédito de cada pessoa é diferente. Se você teve dificuldades de crédito no passado, quanto tempo levará para recuperar o crédito depende em parte da gravidade da informação negativa no seu relatório de crédito e quanto tempo atrás ela ocorreu. Enquanto algumas ações podem ter um efeito quase imediato – como o pagamento de saldos de cartão de crédito – outras podem levar meses para ter um impacto positivo significativo.

Se você estiver contestando informações em seu relatório de crédito que você acredita ser fraudulento ou impreciso, a investigação pode levar até 30 dias. Se a agência de informação de crédito considerar a sua disputa válida, a informação será removida do seu relatório de crédito, e a sua pontuação irá reflectir essa mudança assim que for calculada novamente.

Se você estiver fazendo pagamentos ou reduzindo o saldo do seu cartão de crédito, não se preocupe se o seu relatório de crédito não for atualizado imediatamente. Os credores só se reportam à Experian e a outras agências de informação de crédito periodicamente, normalmente mensalmente. Pode levar até 30 dias ou mais para que o status da sua conta seja atualizado, dependendo de quando no mês o seu credor ou emprestador relatar suas atualizações.

É fundamental que você verifique regularmente a sua pontuação de crédito para acompanhar o seu progresso e ter certeza de que a informação certa está sendo relatada ao longo do tempo. À medida que você constrói um histórico de crédito positivo, com o tempo, sua pontuação de crédito irá provavelmente melhorar, e você terá mais chances de se qualificar para condições de crédito favoráveis quando você precisar pedir emprestado novamente.

Como obter ajuda extra com o seu crédito e dívida

Se a sua dívida for controlável, considere a consolidação através de um empréstimo pessoal ou cartão de crédito de transferência de saldo.

Em alguns casos, empréstimos de consolidação de dívida podem fornecer taxas de juros mais baixas e pagamentos mensais reduzidos, desde que você se qualifique e se mantenha fiel aos termos do programa. Com um cartão de transferência de saldo, você normalmente pode obter uma promoção introdutória de 0% APR, durante a qual você pode pagar o saldo sem juros. Apenas esteja atento para não continuar a carregar no cartão original uma vez que o saldo é transferido.

Se a sua dívida se sentir esmagadora e o seu crédito não for suficientemente bom para obter um cartão de transferência de saldo ou um empréstimo pessoal a juros baixos, pode ser valioso procurar os serviços de uma agência de aconselhamento de crédito respeitável. Muitos são sem fins lucrativos, e normalmente você pode obter uma consulta com aconselhamento personalizado para a sua situação sem nenhum custo.

Você pode revisar mais informações sobre como selecionar o conselheiro de crédito de boa reputação para você na National Foundation for Credit Counseling.

Os consultores de crédito também podem ajudá-lo a desenvolver um plano de gerenciamento de dívidas (DMP) com dívidas não garantidas como cartões de crédito. Com este acordo, você fará seus pagamentos mensais da dívida à agência de aconselhamento de crédito, e ela desembolsará os fundos para seus credores. A agência também poderá negociar pagamentos mensais mais baixos e taxas de juros.

Se o consultor de crédito negociar valores liquidados que significam que você paga menos aos seus credores do que era originalmente devido, a sua pontuação de crédito pode ter um sucesso. Além disso, o seu relatório de crédito pode denotar que as contas são pagas através de um DMP e não foram pagas como originalmente acordado, o que pode ser visto negativamente pelos credores. No entanto, usar um DMP pode não impactar negativamente seu histórico de crédito quando você continuar a fazer pagamentos no prazo acordado sob os novos termos.

Keep Track of Your Credit After You’ve Reached Your Goal

Após você ter feito o trabalho de reconstruir seu histórico de crédito, você pode ser tentado a seguir em frente e focar em outra coisa. Embora você provavelmente não precisará se concentrar tanto na sua pontuação de crédito como antes, ainda é uma boa idéia ficar de olho nela.

Monitorar o seu crédito irá ajudá-lo a detectar quaisquer potenciais problemas que possam causar a sua pontuação de crédito a cair novamente. Também lhe dará um aviso se alguém cometer um roubo de identidade, para que você possa resolver o problema antes que ele se descontrole.

Com a ferramenta gratuita de monitoramento de crédito da Experian, você terá acesso ao seu FICO® Score☉ alimentado por dados da Experian e também uma cópia atualizada do seu relatório de crédito da Experian. Você também receberá alertas em tempo real sobre novas consultas e contas, atividades suspeitas e alterações em suas informações pessoais.

Saiba mais sobre como reparar seu crédito

- Como reconstruir crédito

Bom crédito pode tornar muitas das situações financeiras da vida mais fáceis e menos dispendiosas. Por exemplo, com um bom crédito, você pode ser aprovado para uma hipoteca ou empréstimo de automóvel, e… - Como Repararar o Seu Crédito

Não há uma reparação rápida do crédito, mas há ações que você pode tomar para melhorar o seu crédito e certificar-se de que o seu relatório de crédito é preciso. - Como Disputar Informações do Relatório de Crédito

Aqui está como solicitar correcções às informações dos seus relatórios de crédito – um processo conhecido como disputa. - Como funcionam as empresas de reparação de crédito?

As empresas de reparação de crédito tentam retirar informações do seu relatório de crédito – por um preço. Você pode fazer tudo que eles podem, gratuitamente. - As empresas de reparação de crédito podem remover pagamentos atrasados?

As empresas de reparação de crédito podem prometer remover pagamentos atrasados – mas eles não têm mais poder do que você quando se trata de disputar informações de relatórios de crédito. - Como melhorar a sua pontuação de crédito

Existem passos que você pode tomar para aumentar a sua pontuação de crédito, e quanto mais cedo você abordar certos fatores, mais rápido a sua pontuação de crédito irá subir.