Situații financiare pro forma

Ce sunt situațiile financiare pro forma?

Situațiile financiare pro forma se referă la raportarea situațiilor financiare curente sau proiectate ale companiilor pe baza anumitor ipoteze și evenimente ipotetice care ar fi putut avea loc sau este posibil să se întâmple în viitor. Conducerea companiei poate să includă sau să excludă elementele de rând care consideră că nu îi măsoară cu exactitate estimările.

Tipuri de situații financiare pro forma

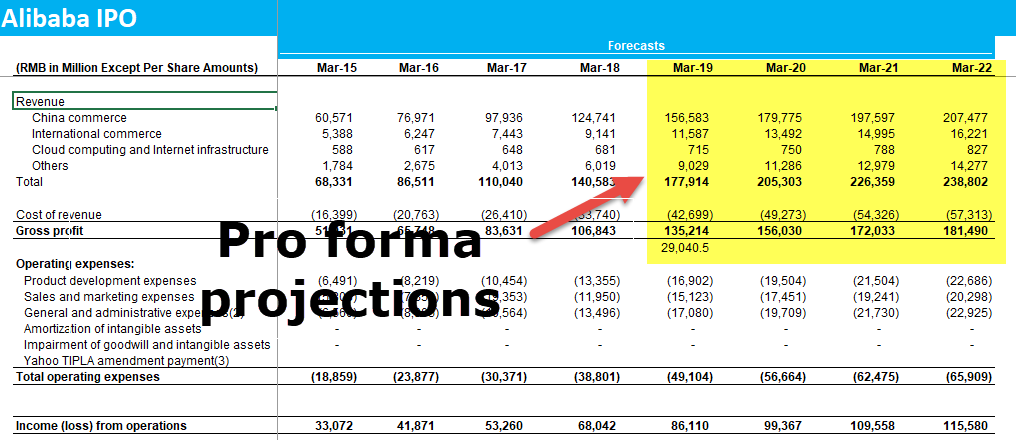

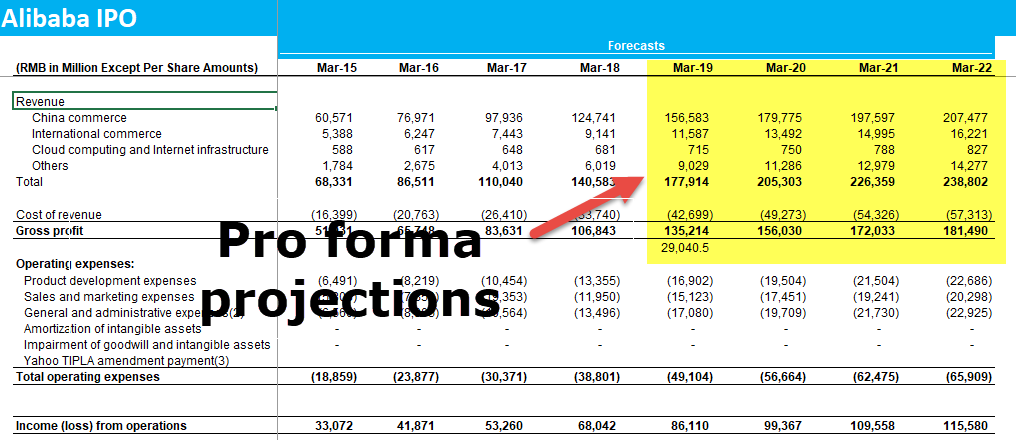

#1 – Proiecții

Proiecțiile pro forma pe întregul an proiectează situațiile financiare și potențialul de câștig al companiei pe baza rezultatelor de până acum și a câtorva ipoteze. Aceste declarații sunt apoi prezentate conducerii companiei și investitorilor și creditorilor.

În calitate de analist financiar, trebuie să creați aceste proiecții ale situațiilor financiare pro forma ale companiilor. De exemplu

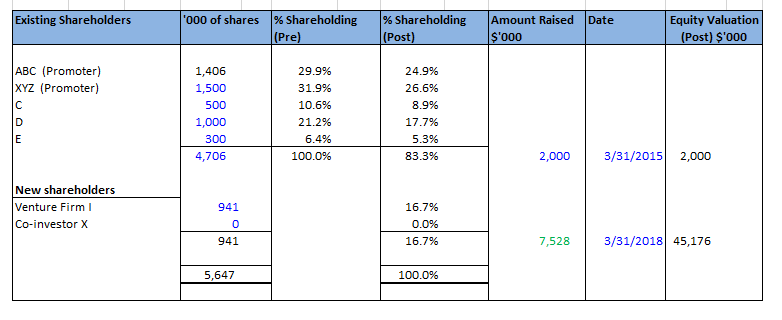

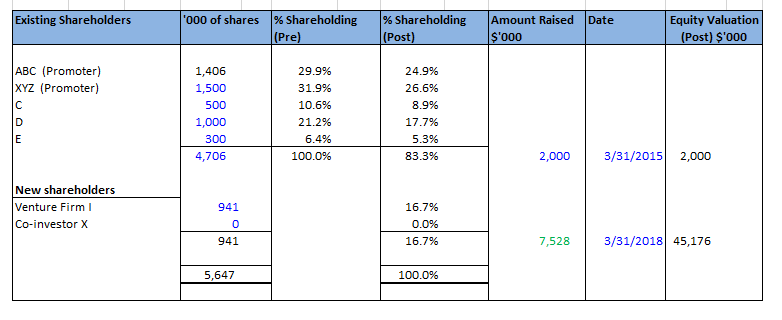

#2 – Finanțarea

Proiecția pro forma a performanțelor companiei poate fi folosită pentru a prezenta potențialilor investitori în cazul în care compania caută noi fonduri. Compania poate întocmi sau nu diferite tipuri de situații financiare pro forma în funcție de nevoile de finanțare și de tipul de investitori și de canalele de finanțare utilizate.

Învățați mai mult – Curs de modelare a capitalului privat

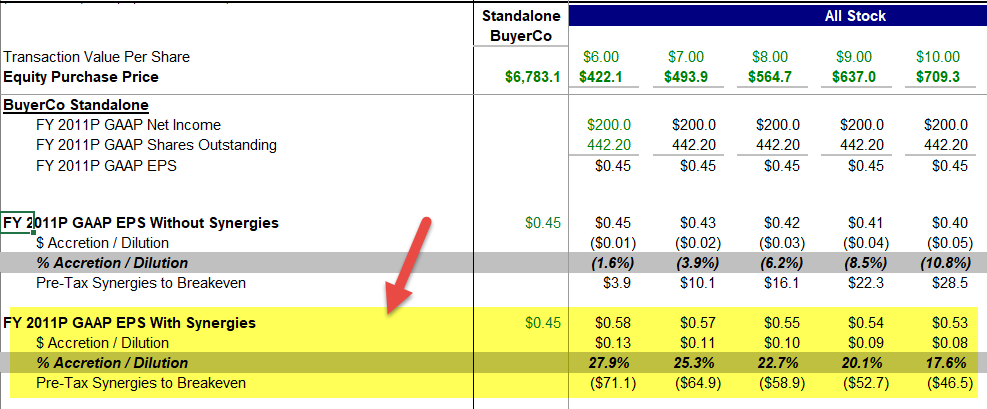

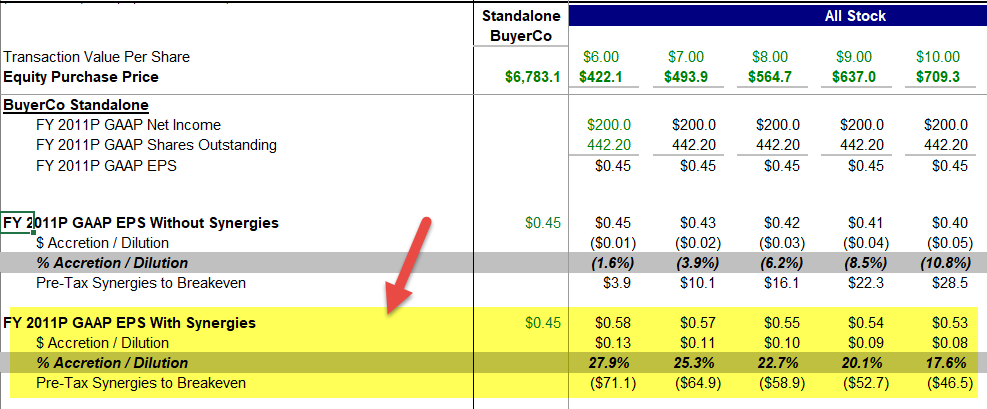

#3 – Analiza M&A

Compania poate crea situații pro forma având în vedere o achiziție/fuziune a unei alte afaceri/companii. Compania va crea situații financiare pentru ultimii 2-3 ani, luând în considerare achiziția și analizând impactul acesteia. Această abordare este utilă pentru a estima impactul unei achiziții asupra situațiilor financiare ale companiei.

4.9 (1,067 ratings) 250+ Courses | 40+ Projects | 1000+ Hours | Full Lifetime Access | Certificate of Completion

Învățați mai mult – M&Un curs de modelare

Compania poate face ipoteze precum costurile nete de achiziție a afacerii, pozitive din sinergiile și câștigurile din proprietatea intelectuală, și să estimeze impactul total asupra situațiilor financiare. Această metodă poate fi, de asemenea, utilizată pentru o perioadă de timp mai scurtă, cum ar fi un an, oferind detalii despre performanța companiei în cazul în care se face achiziția.

Aceste analize și declarații pro forma îi ajută pe investitorii și acționarii companiei să înțeleagă mai bine strategia de management în conducerea afacerii.

#4 – Analiza de risc

Declarațiile pro forma pot fi utilizate în analiza de risc. Aceste declarații efectuează o analiză a situațiilor financiare ale companiei luând în considerare cel mai bun și cel mai rău scenariu, astfel încât managerii financiari să aibă o perspectivă mai bună asupra modului în care diverse decizii pot avea un impact asupra sănătății financiare a companiei.

Situații financiare pro forma vs. GAAP?

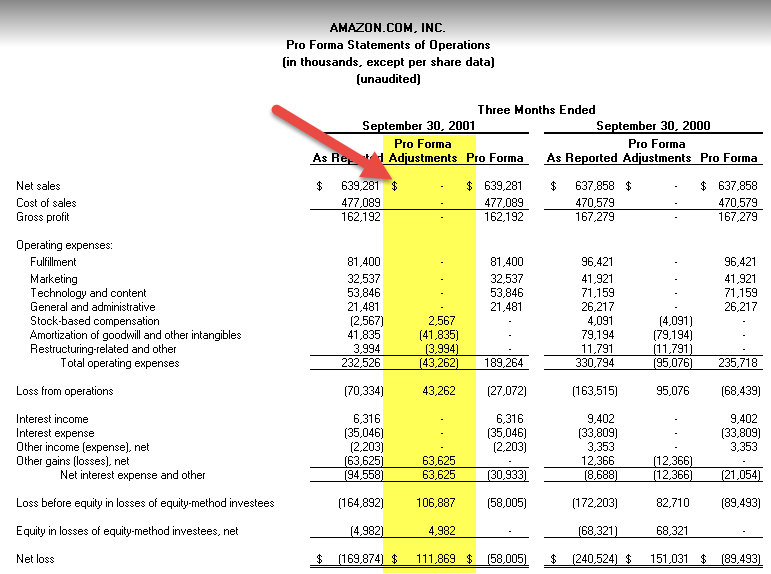

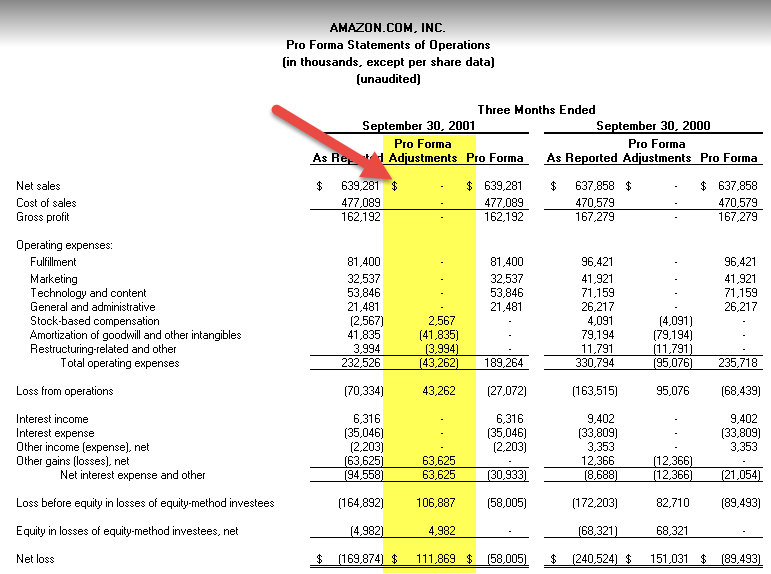

Dacă o companie a avut un cost unic, ar putea să nu raporteze un astfel de cost în situația financiară pro forma, având în vedere că este un cost unic și, dacă este inclus, nu arată performanța operațională a companiei. Cu toate acestea, în conformitate cu GAAP, va trebui să raporteze costul unic și, astfel, va avea un impact negativ asupra venitului net al companiei.

Situațiile financiare pro forma pot fi un bun indicator pentru companie pentru a arăta investitorilor perspectivele tipice ale câștigurilor, dar eliminarea costului unic face ca societatea să pară profitabilă când, poate, pierde bani.

Un exemplu de bilanț pro forma al operațiunilor este prezentat mai jos:

sursa:

Sursa: Amazon SEC Filings

Probleme legate de utilizarea situațiilor financiare pro forma

Multe companii au tendința de a manipula aceste situații financiare prin includerea sau excluderea diferitelor elemente. Să ne uităm la câteva exemple:

- În general, companiile nu includ deprecierea, amortizarea, costurile de restructurare sau costurile de fuziune, costurile unice, opțiunile pe acțiuni ale angajaților și plata acțiunilor etc. Compania consideră că deprecierea și amortizarea nu sunt cheltuieli reale, deoarece nu există ieșiri de numerar pentru aceste posturi. Cu toate acestea, în conformitate cu situațiile financiare GAAP, amortizarea și deprecierea sunt considerate cheltuieli deoarece există o pierdere a valorii activelor.

- Cheltuielile unice sunt, de asemenea, excluse din pro forma deoarece nu fac parte din operațiunile obișnuite și, prin urmare, sunt irelevante pentru performanța companiei. Cu toate acestea, o astfel de cheltuială este inclusă în GAAP, deoarece compania a cheltuit suma și și-a diminuat profitul net.

- Câteva companii își exclud stocurile nevândute din bilanțul pro forma. Acest lucru pare contraintuitiv, de ce ar face o companie așa ceva? A avea prea multe stocuri nevândute în bilanț arată un management defectuos al Companiei. Fie compania nu este capabilă să mențină cererea-ofertă, fie nu este capabilă să își vândă stocurile în rândul consumatorilor.

Concluzie

Statele financiare pro forma sunt foarte informative pentru investitori, deoarece arată diversele ipoteze și proiecții pentru situațiile financiare ale companiei. Cu toate acestea, astfel de declarații ar putea varia substanțial față de evenimentele reale și pot fi inexacte. Cu toate acestea, utilizarea acestor ipoteze nu este în niciun caz frauduloasă, deoarece câștigurile pro forma nu sunt reglementate. Investitorii ar trebui să fie atenți atunci când utilizează declarațiile pro forma și ar trebui să se bazeze pe cifrele și situațiile financiare GAAP pentru a analiza performanța societății. Analiștii și investitorii ar trebui să sape în profunzime și ar trebui să încerce să găsească motivele pentru variația dintre situațiile financiare pro forma și GAAP.

Articole recomandate

Acesta a fost un ghid despre ce sunt situațiile financiare pro forma. Aici discutăm cele mai importante 4 tipuri, împreună cu exemple practice și, de asemenea, probleme cruciale legate de utilizarea unor astfel de situații. Puteți afla mai multe despre Situațiile financiare din următoarele articole –

- Pro Forma Income Statement

- Pro Forma Cash Flow Statement

- Amalgamation vs Merger

- Ce este modelarea financiară?

.