Wat is een Routingnummer van een bank en waar kan ik het vinden?

Een routingnummer is een negencijferige code die wordt gebruikt om een financiële instelling in de Verenigde Staten te identificeren. Banken gebruiken routingnummers om de uitwisseling van fondsen van en naar elkaar te sturen. U vindt het routingnummer meestal linksonder op de meeste persoonlijke cheques.

- Hoe vindt u een routingnummer?

- Wat is het verschil tussen ABA- en ACH-routingnummers?

- Wat is het verschil tussen ACH- en telegrafische overschrijvingen?

- Wat zijn SWIFT- en IBAN-codes?

Hoe vindt u een Routing Nummer?

Routing nummers zijn oorspronkelijk gecreëerd door de American Bankers Association (ABA) om de circulatie van papieren cheques te stroomlijnen op een massale schaal. Ze worden meestal aangeduid als ABA routing nummers of American Clearing House (ACH) routing nummers, en zijn te vinden op persoonlijke cheques, bank websites of de ABA’s online database. We linken hieronder naar verschillende bronnen.

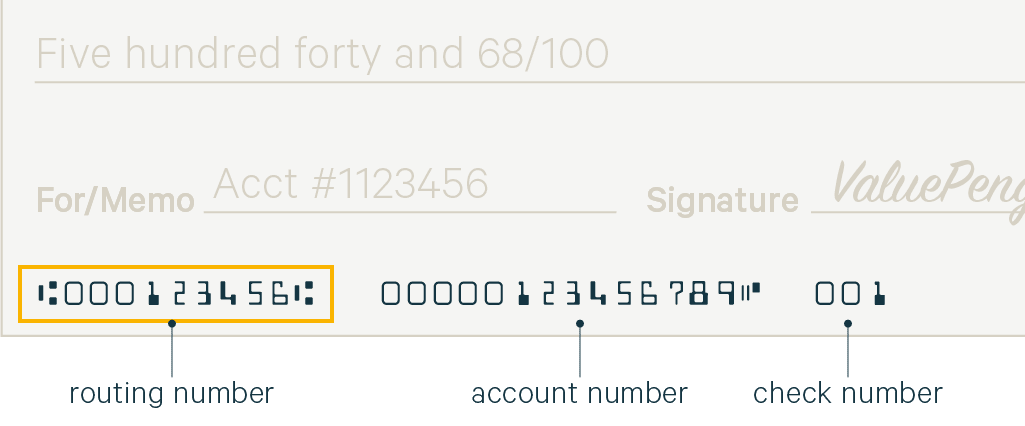

Waar is het routingnummer op een cheque?

Het routingnummer en uw persoonlijke rekeningnummer zijn beide te vinden op de onderkant van de cheques die door uw bank zijn uitgegeven. De meeste banken verstrekken ten minste één gratis chequeboekje aan nieuwe klanten.

Routingnummer: Het routingnummer bestaat uit negen cijfers die in de linkerbenedenhoek van uw cheque zijn afgedrukt. Het vreemde lettertype waarmee het nummer wordt afgedrukt, staat bekend als MICR (magnetic ink character recognition) en wordt afgedrukt met elektronische inkt, zodat bankinstellingen cheques gemakkelijk kunnen verwerken.

Rekeningnummer: Het rekeningnummer bevindt zich in het midden onderaan uw persoonlijke cheque, net rechts van uw routingnummer. Het rekeningnummer is de unieke identificatie voor uw bankrekening.

Check Number: Om u te helpen een register bij te houden van alle betalingen, bevat de rechterbenedenhoek van uw persoonlijke cheque een uniek chequenummer.

Wanneer u routing- en rekeningnummers opgeeft, is het van cruciaal belang om uw invoer dubbel te controleren, omdat fouten kunnen leiden tot mislukte overschrijvingen of uw geld naar de verkeerde rekening kunnen sturen. Als u een fout ontdekt, waarschuwt u uw bank zodat zij de transactie kan terugdraaien. Lees voor meer informatie onze gedetailleerde gids voor het schrijven van cheques.

Hoe een routeringsnummer te vinden zonder een cheque

Als u geen chequeboekje hebt, kunt u nog steeds uw routeringsnummer vinden door de website van uw bank te controleren of uw lokale filiaal te bellen. Het routingnummer verschilt per bank en regio. Aangezien één bank meerdere routingnummers kan hebben, moet u controleren of uw routingnummer overeenkomt met de specifieke bank waar u uw rekening hebt geopend.

We hebben een lijst opgenomen met enkele van de belangrijkste nationale kredietinstellingen met links naar hun respectieve routingnummers.

Hoe een bank met een routingnummer te vinden (ABA Search)

Als u een bank wilt opzoeken op basis van het routingnummer, kunt u ernaar zoeken op de website van de ABA. Daarnaast kunt u ook routingnummers opzoeken via hun website door de naam en het adres van de bank in te voeren.

Het is mogelijk om cheques te ontvangen zonder banknaam. Technisch gesproken verwerkt het Federal Reserve-systeem transacties zolang ze het bankroutenummer en rekeningnummer ontvangen. Dit is waarom het zo belangrijk is om uw persoonlijke rekeningnummer net zo zorgvuldig te beschermen als u uw sofinummer beschermt.

Wat is het verschil tussen ABA- en ACH-routingnummers?

Technisch gezien zijn ABA-routingnummers van toepassing op papieren cheques, terwijl ACH-routingnummers van toepassing zijn op elektronische overschrijvingen en opnamen. De meeste grote banken gebruiken tegenwoordig hetzelfde routingnummer voor beide. Het is echter niet ongewoon om afzonderlijke ABA- en ACH-routingnummers te zien voor regionale kredietinstellingen.

ABA-routingnummers worden soms aangeduid als het “chequeroutingnummer”, en het ACH-routingnummer als het “elektronische routingnummer” of “nummer voor elektronische overschrijvingen”. Als slechts één nummer wordt genoemd, is het waarschijnlijk dat de ABA- en ACH-routingnummers hetzelfde zijn, maar het kan geen kwaad om contact op te nemen met uw bank om er zeker van te zijn.

Wat is het verschil tussen ACH en Wire Transfers?

ACH transfers zijn geautomatiseerde elektronische overboekingen tussen financiële instellingen die worden uitgevoerd via een clearinghouse van een derde partij. Draadloze overmakingen zijn daarentegen rechtstreekse elektronische overmakingen tussen financiële instellingen.

Draadloze overmakingen worden sneller verwerkt dan ACH-overmakingen, aangezien zij niet via een derde partij worden verrekend. Overschrijvingen kunnen binnen enkele uren of zelfs minuten na indiening worden voltooid, terwijl ACH-overschrijvingen een paar dagen kunnen duren. Bankoverschrijvingen worden ook als veiliger beschouwd omdat elke bank de transactie moet verifiëren voordat deze wordt verrekend, terwijl ACH-overschrijvingen meestal automatisch worden verrekend.

We vinden dat banken meestal tussen $ 15 en $ 65 in rekening brengen voor het verzenden en ontvangen van bankoverschrijvingen, terwijl ACH-overschrijvingen over het algemeen gratis zijn. Vanwege de extra kosten kunnen overschrijvingen het beste worden gebruikt voor essentiële aankopen waarbij grote bedragen zijn gemoeid, of overschrijvingen waarbij het geld op tijd moet aankomen. ACH-overschrijvingen zijn voldoende voor alledaagse transacties.

Wat zijn SWIFT- en IBAN-codes?

Society for Worldwide Interbank Financial Telecommunication (SWIFT) is een code die de bank identificeert bij een internationale transactie, net zoals een ABA- of ACH-nummer een bank identificeert bij een binnenlandse transactie in de VS.

International Bank Account Number (IBAN) identificeert uw persoonlijke rekening bij een internationale transactie. Het is meestal hetzelfde als uw gewone rekeningnummer met een paar extra cijfers toegevoegd in een internationaal herkenbaar formaat. Als u internationaal geld moet overmaken, vraag de ontvanger dan om het IBAN-nummer van zijn bankrekening.

SWIFT en IBAN zijn beide ontwikkeld om een internationaal identificatiesysteem voor financiële instellingen te standaardiseren. Terwijl de Verenigde Staten lokaal het ABA-systeem voor transacties gebruiken, accepteren en verzenden Amerikaanse banken fondsen met behulp van het SWIFT-systeem voor multinationale transacties.