ROI-kaava (sijoitetun pääoman tuotto)

Mikä on sijoitetun pääoman tuotto (ROI)?

Sijoitetun pääoman tuotto (ROI) on taloudellinen suhdelukuRahoitussuhteetRahoitussuhteet luodaan tilinpäätöstiedoista otettujen numeeristen arvojen avulla, joiden avulla voidaan saada mielekkäitä tietoja yrityksestä, jota käytetään laskemaan hyötyjä, joita sijoittaja saa investointinsa kustannuksiin nähden. Yleisimmin sitä mitataan nettotuloksena NettotulosNettotulosNettotulos on keskeinen erä paitsi tuloslaskelmassa, myös kaikissa kolmessa keskeisessä tilinpäätöksessä. Se saadaan jakamalla se alkuperäisillä pääomakustannuksilla.PääomamenotPääomamenoilla tarkoitetaan varoja, jotka yritys käyttää pitkäaikaisen omaisuuden hankintaan, parantamiseen tai ylläpitoon investoinnin parantamiseksi. Mitä suurempi suhdeluku on, sitä suurempi on saatu hyöty. Tässä oppaassa eritellään ROI-kaava, hahmotellaan useita esimerkkejä sen laskemisesta ja tarjotaan ladattavaksi ROI-kaavan investointilaskuri.

Lisätietoa saat käynnistämällä CFI:n ilmaiset rahoituskurssit!

ROI-kaava

ROI-kaavasta on olemassa useita versioita. Kaksi yleisimmin käytettyä on esitetty alla:

ROI = Nettotulot / Investoinnin kustannukset

tai

ROI = Investointivoitto / Investointipohja

Ensimmäinen versio ROI-kaavasta (nettotulot jaettuna investoinnin kustannuksilla) on yleisimmin käytetty tunnusluku.

Yksinkertaisin tapa ajatella ROI-kaavaa on ottaa jonkinlainen ”hyöty” ja jakaa se ”kustannuksella”. Kun joku sanoo, että jollakin asialla on hyvä tai huono ROI, on tärkeää pyytää häntä selventämään tarkalleen, miten hän mittaa sen.

Esimerkki ROI-kaavan laskennasta

Sijoittaja ostaa kiinteistön A, jonka arvo on 500 000 dollaria. Kaksi vuotta myöhemmin sijoittaja myy kiinteistön 1 000 000 dollarilla.

Käytämme tässä tapauksessa sijoitusvoiton kaavaa.

ROI = (1 000 000 – 500 000) / (500 000) = 1 tai 100 %

Oppiaksesi lisää, tutustu CFI:n ilmaisiin rahoituskursseihin!

ROI-kaavan laskennan käyttö

ROI-laskelmat ovat yksinkertaisia ja auttavat sijoittajaa päättämään, kannattaako sijoitusmahdollisuus ottaa vai jättää väliin. Laskelma voi olla myös osoitus siitä, miten sijoitus on tähän mennessä tuottanut. Kun sijoitus osoittaa positiivista tai negatiivista ROI:ta, se voi olla sijoittajalle tärkeä osoitus sijoituksen arvosta.

Käyttämällä ROI-kaavaa sijoittaja voi erottaa heikosti tuottavat sijoitukset hyvin tuottavista sijoituksista. Tämän lähestymistavan avulla sijoittajat ja salkunhoitajat voivat yrittää optimoida sijoituksiaan.

ROI-kaavan edut

Sijoitetun pääoman tuottoasteen käytöstä on monia etuja, jotka jokaisen analyytikon tulisi tiedostaa.

#1 Yksinkertainen ja helppo laskea

Sijoitetun pääoman tuottoasteen tunnuslukua käytetään usein, koska se on niin helppo laskea. Tarvitaan vain kaksi lukua – hyöty ja kustannukset. Koska ”tuotto” voi tarkoittaa eri ihmisille eri asioita, ROI-kaavaa on helppo käyttää, koska ”tuotolle” ei ole tiukkaa määritelmää.

#2 Yleisesti ymmärretty

Sijoitetun pääoman tuotto on yleismaailmallisesti ymmärrettävä käsite, joten on lähes taattua, että jos käytät mittaria keskustelussa, ihmiset tietävät, mistä puhut.

Katteellisen pääoman tuoton kaavan rajoitukset

Vaikka suhdeluku on usein erittäin hyödyllinen, on myös joitakin rajoituksia, jotka on tärkeää tietää. Alla on kaksi keskeistä seikkaa, jotka on syytä huomioida.

#1 ROI-kaava jättää huomiotta aikatekijän

Korkeampi ROI-luku ei aina tarkoita parempaa sijoitusvaihtoehtoa. Esimerkiksi kahdella sijoituksella on sama ROI 50 %. Ensimmäinen sijoitus valmistuu kuitenkin kolmessa vuodessa, kun taas toinen sijoitus tarvitsee viisi vuotta tuottaakseen saman tuoton. Molempien sijoitusten sama ROI hämärtää kokonaiskuvaa, mutta kun siihen lisätään aikatekijä, sijoittaja näkee helposti paremman vaihtoehdon.

Sijoittajan on verrattava kahta instrumenttia samalla ajanjaksolla ja samoissa olosuhteissa.

#2 ROI-kaava on altis manipuloinnille

ROI-laskenta eroaa kahden ihmisen välillä riippuen siitä, mitä ROI-kaavaa laskennassa käytetään. Markkinointipäällikkö voi käyttää esimerkkiosiossa selostettua kiinteistölaskelmaa ottamatta huomioon lisäkustannuksia, kuten ylläpitokustannuksia, kiinteistöveroja, myyntimaksuja, leimaveroja ja oikeudenkäyntikuluja.

Sijoittajan on tarkasteltava todellista ROI:ta, joka ottaa huomioon kaikki mahdolliset kustannukset, joita syntyy, kun kunkin sijoituksen arvo kasvaa.

Jos haluat oppia lisää, käynnistä ilmaiset rahoituskurssimme!

Annualized ROI Formula

Kuten edellä mainittiin, yksi perinteisen sijoitetun pääoman tuoton mittarin haittapuolista on se, että se ei ota huomioon ajanjaksoja. Esimerkiksi 25 prosentin tuotto 5 vuoden aikana ilmaistaan samalla tavalla kuin 25 prosentin tuotto 5 päivän aikana. Mutta on selvää, että 25 prosentin tuotto 5 päivässä on paljon parempi kuin 5 vuodessa!

Tämän ongelman voittamiseksi voimme laskea vuotuisen ROI-kaavan.

ROI-kaava:

= – 1

Missä:

Vuosien määrä = (Loppupäivä – Aloituspäivä) / 365

Esimerkki: Sijoittaja ostaa osakkeen 1. tammikuuta 2017 hintaan 12,50 dollaria ja myy sen 24. elokuuta 2017 hintaan 15,20 dollaria. Mikä on sijoituksen säännöllinen ja annualisoitu tuotto?

Säännöllinen = (15,20 $ – 12,50 $) / 12,50 $ = 21,6 %

Annualisoitu = -1 = 35,5 %

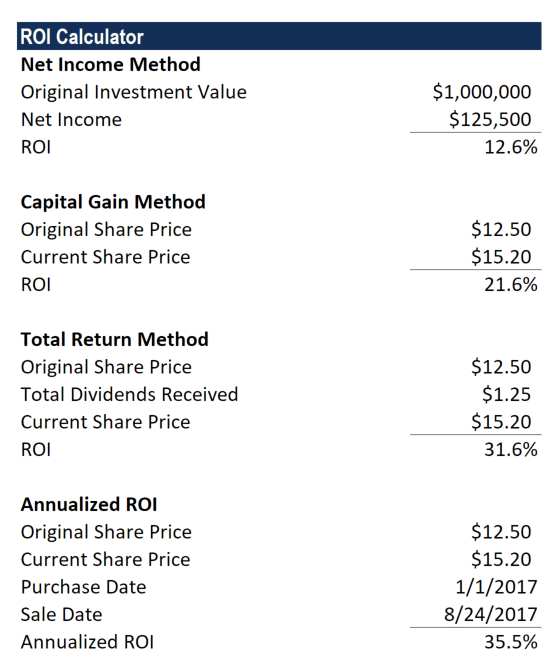

ROI Formula Calculator in Excel

Lataa CFI:n maksuton ROI Formula CalculatorSijoitusten tuotto Excel-laskuriTämä sijoitusten tuotto Excel-laskuri auttaa sinua laskemaan sijoitusten tuoton eri skenaarioille. Sijoitetun pääoman tuotto on yksi tärkeimmistä kannattavuutta kuvaavista tunnusluvuista, joiden avulla arvioidaan yrityksen suorituskykyä. Tässä on pätkä mallista. Tämän laskurin avulla voit helposti laskea sijoitetun pääoman tuoton, kun h Excelissä suorittaa oman analyysisi. Laskin käyttää edellä selitettyjä esimerkkejä, ja se on suunniteltu niin, että voit helposti syöttää omia numeroitasi ja nähdä, mikä on tulos eri skenaarioissa.

Laskin kattaa neljä erilaista ROI-kaavamenetelmää: nettotulos, pääomavoitto, kokonaistuotto ja vuotuinen tuotto.

Paras tapa oppia kunkin neljän lähestymistavan väliset eroavaisuudet on syöttää erilaisia numeroita ja skenaarioita ja katsoa, mitä tuloksille tapahtuu.

Lataa ilmainen malli

Syötä nimesi ja sähköpostiosoitteesi alla olevaan lomakkeeseen ja lataa ilmainen malli nyt!

Video-selitys sijoitetun pääoman tuoton/ROI-kaavasta

Alhaalla on video-selitys siitä, mitä sijoitetun pääoman tuotto on, miten se lasketaan ja miksi sillä on merkitystä. Parissa minuutissa opit paljon!

Vaihtoehtoja ROI-kaavalle

Kovin yleiselle sijoitetun pääoman tuoton tunnusluvulle on monia vaihtoehtoja.

Perusteellisin tuoton mittari tunnetaan nimellä sisäinen korkokanta (Internal Rate of Return, IRR).Sisäinen korkokanta (IRR)Sisäinen korkokanta (IRR)Sisäinen korkokanta (Internal Rate of Return, IRR) on diskonttauskorkokanta (diskonttokorkokanta), jonka avulla projektin nettonykyarvo eli nettomääräinen nykyarvo (Net Present Value, NPV) on nolla. Toisin sanoen se on hankkeesta tai investoinnista odotettavissa oleva vuotuinen yhdistetty tuottoaste. Se on investoinnin elinkaaren aikana saadun kassavirran mitta, joka ilmaistaan vuotuisena prosentuaalisena (%) kasvuprosenttina. Tämä mittari ottaa huomioon kassavirtojen ajoituksen, mikä on suosittua tuottoa mittaavaa mittaria kehittyneillä toimialoilla, kuten pääomasijoittamisessa ja pääomasijoittamisessaPrivate Equity vs Venture Capital, Angel/Seed InvestorsCompare private equity vs venture capital vs enkeli- ja siemensijoittajat riskin, yritystoiminnan vaiheen, koon & investointityypin, mittareiden, johdon suhteen. Tämä opas tarjoaa yksityiskohtaisen vertailun yksityinen pääoma vs riskipääoma vs enkeli- ja siemensijoittajat. Nämä kolme sijoittajaluokkaa on helppo sekoittaa keskenään.

Muita vaihtoehtoja ROI:lle ovat muun muassa Oman pääoman tuotto (ROE)Oman pääoman tuotto (ROE)Oman pääoman tuotto (ROE)Oman pääoman tuotto (ROE) on yrityksen kannattavuuden mittari, joka ottaa yrityksen vuotuisen tuoton (nettotulos) jaettuna koko oman pääoman arvolla (eli 12 %). ROE yhdistää tuloslaskelman ja taseen, kun nettotulosta tai voittoa verrataan omaan pääomaan. ja Return on Assets (ROA)Return on Assets & ROA FormulaROA Formula. Return on Assets (ROA) on eräänlainen sijoitetun pääoman tuoton (ROI) mittari, joka mittaa yrityksen kannattavuutta suhteessa sen kokonaisvaroihin. Tämä tunnusluku osoittaa, kuinka hyvin yritys toimii vertaamalla sen tuottamaa voittoa (nettotulosta) sen varoihin sijoittamaan pääomaan…. Näissä kahdessa tunnusluvussa ei oteta huomioon kassavirtojen ajoitusta, ja ne edustavat vain vuotuista tuottoa (toisin kuin IRR:n kaltainen elinikäinen tuotto). Ne ovat kuitenkin tarkempia kuin yleinen sijoitetun pääoman tuotto, koska nimittäjä on tarkemmin määritelty. Omalla pääomalla ja varoilla on tietty merkitys, kun taas ”investoinnilla” voidaan tarkoittaa eri asioita.

Lue lisää tuottoasteista

Kiitos, että luit tämän CFI:n oppaan sijoitetun pääoman tuoton laskemisesta. CFI on virallinen maailmanlaajuinen finanssimallinnusanalyytikon nimityksenFMVA®-sertifioinnin myöntäjäYhdy yli 850 000 opiskelijan joukkoon, jotka työskentelevät sellaisissa yrityksissä kuin Amazon, J.P. Morgan ja Ferrari  . Jos haluat jatkaa oppimista ja edetä urallasi, nämä CFI:n lisäresurssit tuottoasteista ovat hyödyllisiä:

. Jos haluat jatkaa oppimista ja edetä urallasi, nämä CFI:n lisäresurssit tuottoasteista ovat hyödyllisiä:

- Oman pääoman tuotto (ROE)Oman pääoman tuotto (ROE)Oman pääoman tuotto (ROE)Oman pääoman tuotto (Return on Equity, ROE) on yrityksen kannattavuuden mittari, joka ottaa yrityksen vuotuisen tuoton (nettotulos) jaettuna koko oman pääoman arvolla (eli 12 %). ROE yhdistää tuloslaskelman ja taseen, kun nettotulosta tai voittoa verrataan omaan pääomaan.

- Varallisuuden tuotto (ROA)Varallisuuden tuotto & ROA-kaavaROA-kaava. Omaisuuden tuotto (ROA) on eräänlainen sijoitetun pääoman tuoton (ROI) mittari, joka mittaa yrityksen kannattavuutta suhteessa sen kokonaisvaroihin. Tämä tunnusluku osoittaa, kuinka hyvin yritys menestyy vertaamalla sen tuottamaa voittoa (nettotulosta) sen omaisuuteen sijoittamaan pääomaan.

- Sisäinen tuottoaste (IRR)Sisäinen tuottoaste (IRR)Sisäinen tuottoaste (IRR)Sisäinen tuottoaste (IRR) on diskonttokorko, jonka avulla projektin nettonykyarvo (NPV) on nolla. Toisin sanoen se on odotettu vuotuinen yhdistetty tuottoaste, joka hankkeesta tai investoinnista saadaan.

- DCF-mallinnusDCF-mallin koulutus Ilmainen opasDCF-malli on erityyppinen rahoitusmalli, jota käytetään yrityksen arvon määrittämiseen. Malli on yksinkertaisesti ennuste yrityksen leveroimattomasta vapaasta kassavirrasta