A Friendly Guide to Schedule C Tax Forms (U.S.)

Porady podatkowe

Jeśli dopiero założyłeś firmę, lub masz firmę, która nie zarobiła dużo pieniędzy w ciągu roku, możesz się zastanawiać, czy i jak musisz to zgłosić do IRS. IRS chce wiedzieć wszystko, co zarobiłeś (i wydałeś) każdego roku. Dla niektórych właścicieli firm, oznacza to użycie Schedule C.

Kto musi używać Schedule C i jak poruszać się po formularzu? Ten przewodnik pomoże Ci zrozumieć zasady.

Co to jest Schedule C?

Schedule C jest formularzem podatkowym używanym przez większość nieposiadających osobowości prawnej właścicieli jednoosobowych do zgłaszania swoich dochodów i wydatków biznesowych. Jest on częścią indywidualnego zeznania podatkowego, IRS form 1040.

Schedule C wyszczególnia wszystkie dochody i wydatki poniesione przez twój biznes, a wynikający z nich zysk lub strata są zawarte na Schedule 1 formularza 1040. Zysk lub strata jest również wykorzystywana na Harmonogramie E w celu obliczenia należnych podatków od samozatrudnienia.

Kto musi złożyć Harmonogram C?

Samodzielni właściciele oraz jednoosobowe spółki z ograniczoną odpowiedzialnością (LLC) muszą wypełnić Harmonogram C podczas przygotowywania indywidualnego zeznania podatkowego 1040.

Nie jesteś pewien czy jesteś jednym z nich? Firma jednoosobowa (sole proprietorship) to biznes, który prowadzisz sam i który nie jest zarejestrowany jako konkretny typ biznesu, jak korporacja czy spółka LLC. Jest to domyślna struktura biznesowa, gdy zarabiasz pieniądze z samozatrudnienia bez rejestracji jako inny rodzaj działalności.

Jednomandatowa spółka LLC jest spółką z ograniczoną odpowiedzialnością, która ma tylko jednego członka. Po utworzeniu jednoosobowej spółki LLC masz możliwość bycia traktowanym jak korporacja – i złożenia zeznania podatkowego od osób prawnych – lub zamiast tego zgłosić swój zysk lub stratę na formularzu C, tak jak robi to właściciel jednoosobowej działalności gospodarczej.

Czy muszę złożyć oddzielny formularz C dla każdej posiadanej firmy?

Czy możesz złożyć Wykaz C-EZ?

Jeśli spełniasz pewne wymagania, możesz być w stanie złożyć krótszy Wykaz C-EZ. Można użyć Schedule C-EZ, jeśli:

- Twój biznes jest dochodowy

- Twoje wydatki są mniejsze niż $5,000

- Nie posiadasz zapasów

- Nie zatrudniasz pracowników

- Nie stosujesz amortyzacji

- Nie odliczasz kosztów domu

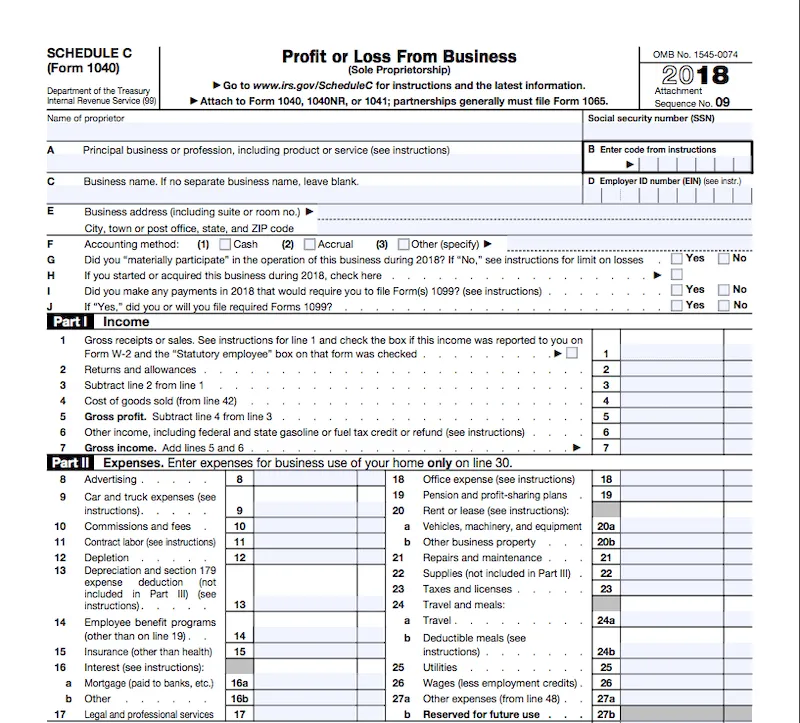

Wypełnianie Deklaracji C

Część formularza jest dość prosta, ale jest kilka podchwytliwych pytań, które mogą cię zmylić. Przejdziemy przez każdą sekcję i pomożemy Ci rozszyfrować, o co pytają niektóre wiersze.

Przed rozpoczęciem powinieneś zebrać:

- Twój rachunek zysków i strat oraz bilans

- Informacje o aktywach zakupionych w ciągu roku

- Wydatki na biuro domowe i ciężarówkę lub samochód

Sekcja tożsamości

Linia A i B: Wpisz krótkie omówienie swojej działalności, np. „projektowanie stron internetowych” i wprowadź odpowiedni kod (znajdziesz go w instrukcjach IRS dla Schedule C).

Linia D: Twój EIN (numer identyfikacyjny pracodawcy). Jeśli nie posiadasz numeru EIN, pozostaw linię D pustą. Niektórzy ludzie mylą swój SSN (numer ubezpieczenia społecznego) z EIN – są to różne identyfikatory, więc upewnij się, że używasz właściwego.

Linia F: Zaznacz metodę księgowania, której użyłeś przy obliczaniu swoich dochodów i wydatków. Jeśli składasz Deklarację C po raz pierwszy, możesz wybrać dowolną metodę. Jeśli składałeś już wcześniej, musisz użyć tej samej metody co w poprzednich latach, chyba że zwróciłeś się do IRS o zmianę. Dowiedz się o różnicach między metodami księgowania.

Linia G: Czy miałeś aktywną rolę w swoim biznesie w tym roku? IRS ma kryteria, co liczy się jako aktywna rola – na przykład, spędziłeś co najmniej 500 godzin na działalności biznesowej, lub spędziłeś co najmniej 100 godzin na działalności biznesowej, co stanowi co najmniej tyle samo co inne osoby zaangażowane w biznes, lub twoja działalność biznesowa stanowiła znaczną większość wszystkich działań w tym biznesie w roku podatkowym, niezależnie od liczby godzin. IRS ma listę pełnych kryteriów.

Linia I: Jeśli zapłaciłeś podwykonawcy lub innej osobie $600 lub więcej w ciągu roku, będziesz musiał złożyć formularz 1099. Jeśli chcesz sprawdzić wszystkie sytuacje, w których możesz być zobowiązany do złożenia takiego formularza, możesz przejrzeć wytyczne IRS.

Część 1 – Dochód

Tutaj wyszczególnisz pieniądze, które zarobiłeś w ciągu roku ze swojej działalności. Niektóre linie, które mogą być mylące to:

Linia 1: Wpisz całkowitą kwotę dochodu, który przyniosłeś dzięki działalności gospodarczej. Jeśli otrzymałeś formularz W-2 i pole „Statutory employee” (pole 13) w tym formularzu było zaznaczone, zaznacz to pole również w tym formularzu. W przeciwnym razie, pozostaw to pole niezaznaczone.

Pracownik ustawowy jest niezależnym wykonawcą, który jest traktowany jako pracownik przez potrącanie podatków Social Security i Medicare. Jeśli masz zarówno dochód z samozatrudnienia, na przykład z pracy freelancera, jak i dochód z ustawowego pracownika, będziesz musiał złożyć dwa oddzielne formularze Schedule C.

Linia 2: Jeśli w tym roku miałeś jakieś zwroty lub ulgi, to tutaj je wpiszesz. Zwrot to zwrot pieniędzy dla klientów, a ulga to obniżenie ceny sprzedaży. Większość biznesów opartych na usługach nie będzie miała zwrotów lub dodatków do uwzględnienia.

Linia 4: Twój całkowity koszt sprzedanych towarów. Aby to obliczyć, musisz przejść do linii 42.

Linia 6: Tutaj wprowadzisz wszelkie pieniądze, które nie pochodziły z regularnej działalności gospodarczej (np. odzyskane złe długi, odsetki, zwroty podatku za paliwo lub nagrody, które wygrałeś, będą się tu liczyć). Po szczegóły sprawdź stronę internetową IRS.

Część 2 – Wydatki

Wiele z pozycji w sekcji wydatków nie wymaga wyjaśnienia i powinieneś być w stanie znaleźć potrzebne kwoty na swoim rachunku zysków i strat. Jest kilka skomplikowanych pozycji, które wymagają nieco więcej wyjaśnień.

Linia 9: Kwota, którą wydałeś na wydatki związane z samochodem i ciężarówką. Możesz odliczyć wydatki na dwie różne metody: odliczając standardową stawkę za kilometr lub odliczając faktycznie poniesione wydatki (np. benzyna, parking, opony, rejestracja, opłaty itp.) Niezależnie od tego, którą metodę wybierzesz, pamiętaj o prowadzeniu dokładnych rejestrów i rachunków potwierdzających wydatki.

Linia 11: Jest to całkowita kwota, którą wydałeś na pracę kontraktową w ciągu roku – osoby, które nie są uważane za pracowników, ale wykonały usługę dla Twojej firmy. Nie wliczaj tutaj żadnych płatności, które wliczasz gdzie indziej (np. jeśli zatrudniłeś osobę do napraw, możesz wliczyć to do Linii 21, naprawy, a nie do Linii 11).

Linia 13: Amortyzacja jest rocznym odliczeniem, które pozwala Ci odzyskać koszt nieruchomości, której okres użytkowania wykracza poza jeden rok podatkowy. W tej linii wpiszesz swoje kwalifikujące się odliczenia amortyzacyjne. Ten artykuł wyjaśnia wydatki na amortyzację.

Linia 18: W tej linii uwzględniasz tylko materiały biurowe i opłaty pocztowe. Na przykład, znaczki pocztowe, koperty, papier i tusz do drukarki będą należeć do tej kategorii.

Linia 24 A i B: W tej linii zawrzesz koszty podróży, posiłków i rozrywki. IRS ma ograniczenia co do wydatków, które możesz wziąć. Oto, jakie wydatki na podróże są dozwolone.

Linia 30: Jeśli używasz domu do prowadzenia działalności, musisz wypełnić formularz 8829. Jakakolwiek suma, do której dojdziesz na Linii 35 Formularza 8829 jest tym, co chcesz wprowadzić na Linii 30.

Część 3 – Koszt sprzedanych towarów

Większość małych firm opartych na usługach nie będzie miała żadnych wartości dolarowych do wprowadzenia w tej sekcji. Wynika to z faktu, że nie produkują one i nie sprzedają produktów, ale raczej sprzedają czas i wiedzę fachową.

Jeśli twój biznes obejmuje sprzedaż produktów i posiadasz inwentarz, będziesz chciał przeczytać instrukcje wymienione w Części III.

Część 4 – Informacje o twoim pojeździe

Jeśli zgłaszasz wydatki na samochód lub ciężarówkę, będziesz musiał wypełnić tę sekcję. Przy wypełnianiu linii 44, nie zgaduj. Będziesz chciał prowadzić pisemny dziennik przebiegu, aby móc odliczyć ten wydatek.

Wskazówki ułatwiające wypełnianie Schedule C

Wypełnianie Schedule C może wydawać się bardzo pracochłonne w czasie podatkowym. Oto kilka wskazówek, które sprawią, że będzie to mniej uciążliwe:

- Prowadź dobre rejestry przez cały rok: Wypełnianie swoich dochodów i wydatków biznesowych może stać się o wiele łatwiejsze, jeśli utrzymasz swoje rekordy dokładne i aktualizowane przez cały rok. Spróbuj użyć oprogramowania księgowego zaprojektowanego, aby pomóc w organizacji małych firm

- Dokonuj kwartalnych szacunkowych płatności podatkowych: Nie czekaj do końca roku, aby zapłacić swoje podatki – może skończyć się uderzeniem z karami od IRS. Złóż swoje kwartalne szacunkowe rozliczenie podatkowe przed upływem terminu płatności w każdym kwartale

- Nie zostawiaj składania deklaracji na ostatnią chwilę: Chociaż termin płatności podatków przypada w tym roku na 17 maja* (lub 17 listopada, jeśli złożysz wniosek o przedłużenie), nie zostawiaj wszystkiego na ostatnią chwilę. Nie tylko przysporzysz sobie niepotrzebnego stresu, ale również nie będziesz miał czasu na skonsultowanie się z ekspertem lub sprawdzenie dokumentacji w razie potrzeby

Jeśli jesteś przedsiębiorcą jednoosobowym lub jednoosobową spółką z ograniczoną odpowiedzialnością, Schedule C jest dodatkowym formularzem, który musisz przygotować wraz z zeznaniem podatkowym 1040. Choć wygląda on na długi i nieco onieśmielający, większość formularza jest dość prosta i powinna być łatwa do wypełnienia, jeśli prowadzisz swoją dokumentację na bieżąco.

*W dniu 17 marca 2021 roku, IRS ogłosił, że termin składania indywidualnych zeznań podatkowych został przedłużony do 17 maja 2021 roku.

Ten post został zaktualizowany w marcu, 2021.

O autorze

Freelance ContributorErica Gellerman jest CPA, MBA, pisarką zajmującą się marketingiem treści i założycielką The Worth Project. Jej praca została przedstawiona w Forbes, Money, Business Insider, The Everygirl, i więcej. Obecnie mieszka na Hawajach.

Czy możesz złożyć Wykaz C-EZ?

Jeśli spełniasz pewne wymagania, możesz być w stanie złożyć krótszy Wykaz C-EZ. Można użyć Schedule C-EZ, jeśli:

- Twój biznes jest dochodowy

- Twoje wydatki są mniejsze niż $5,000

- Nie posiadasz zapasów

- Nie zatrudniasz pracowników

- Nie stosujesz amortyzacji

- Nie odliczasz kosztów domu

Wypełnianie Deklaracji C

Część formularza jest dość prosta, ale jest kilka podchwytliwych pytań, które mogą cię zmylić. Przejdziemy przez każdą sekcję i pomożemy Ci rozszyfrować, o co pytają niektóre wiersze.

Przed rozpoczęciem powinieneś zebrać:

- Twój rachunek zysków i strat oraz bilans

- Informacje o aktywach zakupionych w ciągu roku

- Wydatki na biuro domowe i ciężarówkę lub samochód

Sekcja tożsamości

Linia A i B: Wpisz krótkie omówienie swojej działalności, np. „projektowanie stron internetowych” i wprowadź odpowiedni kod (znajdziesz go w instrukcjach IRS dla Schedule C).

Linia D: Twój EIN (numer identyfikacyjny pracodawcy). Jeśli nie posiadasz numeru EIN, pozostaw linię D pustą. Niektórzy ludzie mylą swój SSN (numer ubezpieczenia społecznego) z EIN – są to różne identyfikatory, więc upewnij się, że używasz właściwego.

Linia F: Zaznacz metodę księgowania, której użyłeś przy obliczaniu swoich dochodów i wydatków. Jeśli składasz Deklarację C po raz pierwszy, możesz wybrać dowolną metodę. Jeśli składałeś już wcześniej, musisz użyć tej samej metody co w poprzednich latach, chyba że zwróciłeś się do IRS o zmianę. Dowiedz się o różnicach między metodami księgowania.

Linia G: Czy miałeś aktywną rolę w swoim biznesie w tym roku? IRS ma kryteria, co liczy się jako aktywna rola – na przykład, spędziłeś co najmniej 500 godzin na działalności biznesowej, lub spędziłeś co najmniej 100 godzin na działalności biznesowej, co stanowi co najmniej tyle samo co inne osoby zaangażowane w biznes, lub twoja działalność biznesowa stanowiła znaczną większość wszystkich działań w tym biznesie w roku podatkowym, niezależnie od liczby godzin. IRS ma listę pełnych kryteriów.

Linia I: Jeśli zapłaciłeś podwykonawcy lub innej osobie $600 lub więcej w ciągu roku, będziesz musiał złożyć formularz 1099. Jeśli chcesz sprawdzić wszystkie sytuacje, w których możesz być zobowiązany do złożenia takiego formularza, możesz przejrzeć wytyczne IRS.

Część 1 – Dochód

Tutaj wyszczególnisz pieniądze, które zarobiłeś w ciągu roku ze swojej działalności. Niektóre linie, które mogą być mylące to:

Linia 1: Wpisz całkowitą kwotę dochodu, który przyniosłeś dzięki działalności gospodarczej. Jeśli otrzymałeś formularz W-2 i pole „Statutory employee” (pole 13) w tym formularzu było zaznaczone, zaznacz to pole również w tym formularzu. W przeciwnym razie, pozostaw to pole niezaznaczone.

Pracownik ustawowy jest niezależnym wykonawcą, który jest traktowany jako pracownik przez potrącanie podatków Social Security i Medicare. Jeśli masz zarówno dochód z samozatrudnienia, na przykład z pracy freelancera, jak i dochód z ustawowego pracownika, będziesz musiał złożyć dwa oddzielne formularze Schedule C.

Linia 2: Jeśli w tym roku miałeś jakieś zwroty lub ulgi, to tutaj je wpiszesz. Zwrot to zwrot pieniędzy dla klientów, a ulga to obniżenie ceny sprzedaży. Większość biznesów opartych na usługach nie będzie miała zwrotów lub dodatków do uwzględnienia.

Linia 4: Twój całkowity koszt sprzedanych towarów. Aby to obliczyć, musisz przejść do linii 42.

Linia 6: Tutaj wprowadzisz wszelkie pieniądze, które nie pochodziły z regularnej działalności gospodarczej (np. odzyskane złe długi, odsetki, zwroty podatku za paliwo lub nagrody, które wygrałeś, będą się tu liczyć). Po szczegóły sprawdź stronę internetową IRS.

Część 2 – Wydatki

Wiele z pozycji w sekcji wydatków nie wymaga wyjaśnienia i powinieneś być w stanie znaleźć potrzebne kwoty na swoim rachunku zysków i strat. Jest kilka skomplikowanych pozycji, które wymagają nieco więcej wyjaśnień.

Linia 9: Kwota, którą wydałeś na wydatki związane z samochodem i ciężarówką. Możesz odliczyć wydatki na dwie różne metody: odliczając standardową stawkę za kilometr lub odliczając faktycznie poniesione wydatki (np. benzyna, parking, opony, rejestracja, opłaty itp.) Niezależnie od tego, którą metodę wybierzesz, pamiętaj o prowadzeniu dokładnych rejestrów i rachunków potwierdzających wydatki.

Linia 11: Jest to całkowita kwota, którą wydałeś na pracę kontraktową w ciągu roku – osoby, które nie są uważane za pracowników, ale wykonały usługę dla Twojej firmy. Nie wliczaj tutaj żadnych płatności, które wliczasz gdzie indziej (np. jeśli zatrudniłeś osobę do napraw, możesz wliczyć to do Linii 21, naprawy, a nie do Linii 11).

Linia 13: Amortyzacja jest rocznym odliczeniem, które pozwala Ci odzyskać koszt nieruchomości, której okres użytkowania wykracza poza jeden rok podatkowy. W tej linii wpiszesz swoje kwalifikujące się odliczenia amortyzacyjne. Ten artykuł wyjaśnia wydatki na amortyzację.

Linia 18: W tej linii uwzględniasz tylko materiały biurowe i opłaty pocztowe. Na przykład, znaczki pocztowe, koperty, papier i tusz do drukarki będą należeć do tej kategorii.

Linia 24 A i B: W tej linii zawrzesz koszty podróży, posiłków i rozrywki. IRS ma ograniczenia co do wydatków, które możesz wziąć. Oto, jakie wydatki na podróże są dozwolone.

Linia 30: Jeśli używasz domu do prowadzenia działalności, musisz wypełnić formularz 8829. Jakakolwiek suma, do której dojdziesz na Linii 35 Formularza 8829 jest tym, co chcesz wprowadzić na Linii 30.

Część 3 – Koszt sprzedanych towarów

Większość małych firm opartych na usługach nie będzie miała żadnych wartości dolarowych do wprowadzenia w tej sekcji. Wynika to z faktu, że nie produkują one i nie sprzedają produktów, ale raczej sprzedają czas i wiedzę fachową.

Jeśli twój biznes obejmuje sprzedaż produktów i posiadasz inwentarz, będziesz chciał przeczytać instrukcje wymienione w Części III.

Część 4 – Informacje o twoim pojeździe

Jeśli zgłaszasz wydatki na samochód lub ciężarówkę, będziesz musiał wypełnić tę sekcję. Przy wypełnianiu linii 44, nie zgaduj. Będziesz chciał prowadzić pisemny dziennik przebiegu, aby móc odliczyć ten wydatek.

Wskazówki ułatwiające wypełnianie Schedule C

Wypełnianie Schedule C może wydawać się bardzo pracochłonne w czasie podatkowym. Oto kilka wskazówek, które sprawią, że będzie to mniej uciążliwe:

- Prowadź dobre rejestry przez cały rok: Wypełnianie swoich dochodów i wydatków biznesowych może stać się o wiele łatwiejsze, jeśli utrzymasz swoje rekordy dokładne i aktualizowane przez cały rok. Spróbuj użyć oprogramowania księgowego zaprojektowanego, aby pomóc w organizacji małych firm

- Dokonuj kwartalnych szacunkowych płatności podatkowych: Nie czekaj do końca roku, aby zapłacić swoje podatki – może skończyć się uderzeniem z karami od IRS. Złóż swoje kwartalne szacunkowe rozliczenie podatkowe przed upływem terminu płatności w każdym kwartale

- Nie zostawiaj składania deklaracji na ostatnią chwilę: Chociaż termin płatności podatków przypada w tym roku na 17 maja* (lub 17 listopada, jeśli złożysz wniosek o przedłużenie), nie zostawiaj wszystkiego na ostatnią chwilę. Nie tylko przysporzysz sobie niepotrzebnego stresu, ale również nie będziesz miał czasu na skonsultowanie się z ekspertem lub sprawdzenie dokumentacji w razie potrzeby

Jeśli jesteś przedsiębiorcą jednoosobowym lub jednoosobową spółką z ograniczoną odpowiedzialnością, Schedule C jest dodatkowym formularzem, który musisz przygotować wraz z zeznaniem podatkowym 1040. Choć wygląda on na długi i nieco onieśmielający, większość formularza jest dość prosta i powinna być łatwa do wypełnienia, jeśli prowadzisz swoją dokumentację na bieżąco.

*W dniu 17 marca 2021 roku, IRS ogłosił, że termin składania indywidualnych zeznań podatkowych został przedłużony do 17 maja 2021 roku.

Ten post został zaktualizowany w marcu, 2021.

O autorze

Freelance ContributorErica Gellerman jest CPA, MBA, pisarką zajmującą się marketingiem treści i założycielką The Worth Project. Jej praca została przedstawiona w Forbes, Money, Business Insider, The Everygirl, i więcej. Obecnie mieszka na Hawajach.