A Friendly Guide to Schedule C Tax Forms (U.S.)

Tax Advice

Se você acabou de começar o seu negócio, ou se você tem um negócio que não ganhou muito dinheiro durante o ano, você pode se perguntar se e como você precisa relatar para o IRS. O IRS quer saber tudo o que você ganhou (e gastou) a cada ano. Para alguns empresários, isto significa usar o Schedule C.

Quem precisa usar o Schedule C e como você pode navegar no formulário? Este guia irá ajudá-lo a entender as regras.

O que é um horário C?

O horário C é um formulário de impostos usado pela maioria dos empresários em nome individual não-incorporados para relatar as suas receitas e despesas empresariais. Faz parte da declaração individual de impostos, formulário IRS 1040.

Esquema C detalha todas as receitas e despesas incorridas pelo seu negócio, e o lucro ou perda resultante está incluído no Anexo 1 do Formulário 1040. O lucro ou perda também é usado no Esquema E para calcular os impostos de auto-emprego devidos.

Quem tem de preencher o Esquema C?

Sole proprietários e sociedades unipessoais de responsabilidade limitada (LLCs) precisam preencher o Esquema C quando preparam a sua declaração individual de impostos 1040.

Não tem a certeza se você é um desses? Uma sociedade unipessoal é um negócio que você possui sozinho e não está registrado como um tipo específico de negócio, como uma sociedade anônima ou uma SRL. É a estrutura empresarial padrão quando você ganha dinheiro com o trabalho independente sem se registrar como um tipo diferente de negócio.

Um único membro LLC é uma empresa de responsabilidade limitada que tem apenas um membro. Quando você forma uma LLC com um único sócio, você tem a opção de ser tratado como uma corporação – e apresentar uma declaração de imposto corporativo – ou, em vez disso, informar seus lucros ou perdas no Cronograma C como um único proprietário faz.

Eu apresento um Cronograma C separado para cada negócio que possuo?

Sim, se você possui múltiplos negócios, você precisará arquivar uma Agenda C para cada um separadamente.

Você pode arquivar uma Agenda C-EZ?

Se você cumprir certos requisitos, você pode ser capaz de arquivar a Agenda C-EZ mais curta. Você pode usar o Schedule C-EZ se:

- Seu negócio é rentável

- Suas despesas são inferiores a $5,000

- Você não tem inventário

- Você não tem empregados

- Você não está usando depreciação

- Você não está deduzindo o custo da sua casa

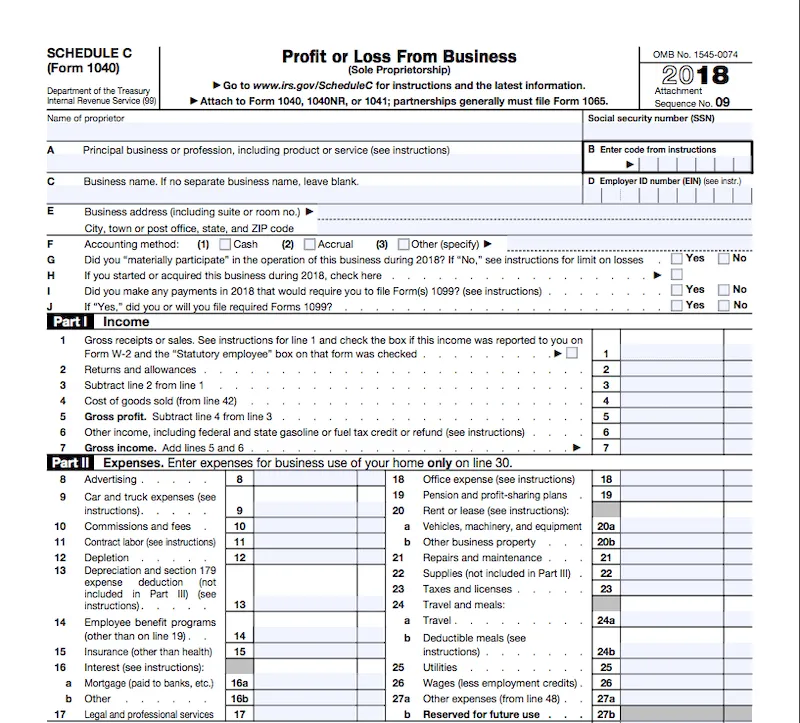

Preenchendo sua agenda C

Algumas das questões do formulário são bastante simples, mas há algumas perguntas complicadas que podem te jogar fora. Vamos percorrer cada secção e ajudá-lo a descodificar o que certas linhas estão a pedir.

Antes de começar você deve reunir:

- Sua demonstração de resultados e balanço patrimonial

- Informação sobre bens adquiridos durante o ano

- Despesas de escritório e caminhão ou carro

Seção de Identidade

Linhas A e B: Insira uma breve discussão sobre o seu negócio, como “design do website” e insira o código relevante (encontrado nas instruções do IRS para o Cronograma C).

Linha D: Seu EIN (número de identificação do empregador). Se você não tiver um EIN, deixe a linha D em branco. Algumas pessoas confundem o seu SSN (número de segurança social) com o seu EIN – estes são identificadores diferentes, por isso certifique-se que está a usar o correcto.

Linha F: Verifique o método de contabilidade que usou ao calcular as suas receitas e despesas. Se esta é a primeira vez que você preenche a sua Agenda C, você pode escolher o método que preferir. Se você já tiver arquivado antes, você tem que usar o mesmo método dos anos anteriores, a menos que você tenha solicitado uma mudança do IRS. Saiba mais sobre as diferenças entre os métodos contábeis.

Linha G: Você teve um papel ativo no seu negócio este ano? O IRS tem critérios para o que conta como uma função ativa – por exemplo, você gastou pelo menos 500 horas em atividades comerciais, ou você gastou pelo menos 100 horas em atividades comerciais, o que é pelo menos tanto quanto as outras pessoas envolvidas no seu negócio, ou suas atividades comerciais foram a maioria substancial de todas as atividades para este negócio para o ano fiscal, independentemente do número de horas. O IRS tem uma lista completa de critérios.

Linha I: Se você pagou a um subcontratado ou outra pessoa $600 ou mais durante o ano, você precisará preencher um formulário 1099. Se você quiser verificar todas as situações em que você pode ser obrigado a arquivar um, você pode rever as diretrizes do IRS.

Parte 1 – Renda

Aqui você vai listar o dinheiro que você ganhou durante o ano do seu negócio. Algumas linhas que podem ser confusas incluem:

Linha 1: Introduza o montante total de rendimento que trouxe através das actividades do negócio. Se você recebeu um formulário W-2 e a caixa “funcionário estatutário” (caixa 13) desse formulário foi marcada, marque também a caixa neste formulário. Caso contrário, deixe-o desmarcado.

Um empregado estatutário é um contratado independente que é tratado como um empregado por ter a segurança social e impostos médicos retidos. Se você tiver tanto renda de trabalho independente, por exemplo, de trabalho autônomo, como renda estatutária de empregado, você precisará preencher dois formulários separados da Tabela C.

Linha 2: Se você teve algum retorno ou subsídio este ano, é aqui que você os colocará. Uma devolução é um reembolso dado aos clientes e uma mesada é uma redução no preço de venda. A maioria das empresas baseadas em serviços não terão devoluções ou ajudas de custo para incluir.

Linha 4: O seu custo total de bens vendidos. Você precisará saltar para a linha 42 para calcular isto.

Linha 6: Aqui é onde você vai inserir qualquer dinheiro que não seja de atividades comerciais regulares (por exemplo, dívidas incobráveis que você recuperou, juros, reembolso de impostos de combustível ou prêmios que você ganhou, todos contariam aqui). Para informações específicas consulte o site do IRS.

Parte 2 – Despesas

Muitos dos itens da seção de despesas são auto-explicativos e você deve ser capaz de encontrar os valores necessários no seu demonstrativo de renda. Há alguns itens complicados que precisam de um pouco mais de explicação.

Linha 9: A quantia que gastou em despesas de carro e caminhão. Você poderá reclamar despesas usando dois métodos diferentes: usando uma dedução de taxa de quilometragem padrão ou usando as despesas reais incorridas (por exemplo, gasolina, estacionamento, pneus, registro, taxas, etc.). Seja qual for o método escolhido, certifique-se de manter registros e recibos precisos para suportar as despesas.

Linha 11: Este é o valor total que você gastou em mão-de-obra contratada durante o ano – pessoas que não são consideradas empregados, mas que executaram um serviço para o seu negócio. Não inclua aqui nenhum pagamento que você inclua em outro lugar (por exemplo, se você contratou uma pessoa para reparos, você poderia incluir isso na Linha 21, reparos, ao contrário da Linha 11).

Linha 13: A depreciação é uma dedução anual que lhe permite recuperar o custo da propriedade que tem uma vida útil além de um único ano fiscal. O usuário entraria suas deduções de depreciação elegíveis nesta linha. Este artigo explica as despesas de depreciação.

Linha 18: Nesta linha só serão incluídos o material de escritório e os portes de correio. Por exemplo, selos, envelopes, papel e tinta de impressora cairiam todos nesta categoria.

Linha 24 A e B: É aqui que você incluirá os custos de viagem, refeições e entretenimento. O IRS tem restrições para as despesas que você pode fazer. Aqui estão as despesas de viagem permitidas.

Linha 30: Se você usar sua casa para seu negócio, você precisará preencher o Formulário 8829. Qualquer que seja o total que você chegar na linha 35 do formulário 8829 é o que você quer entrar na linha 30.

Parte 3 – Custo dos bens vendidos

As pequenas empresas baseadas em serviços não terão nenhum valor em dólares para entrar nesta seção. Isto é porque eles não estão produzindo e vendendo um produto, mas sim vendendo tempo e conhecimento.

Se o seu negócio envolve a venda de produtos e você tem um inventário, no entanto, você vai querer ler as instruções listadas na Parte III.

Parte 4 – Informações sobre o seu veículo

Se você está reivindicando uma despesa para o seu carro ou caminhão, você vai precisar preencher esta seção. Ao preencher a Linha 44, não adivinhe. Você vai querer manter um registo escrito da sua quilometragem para reclamar esta despesa.

Dicas para tornar o preenchimento da sua Lista C mais fácil

Preencher a sua Lista C pode parecer muito trabalho para fazer durante o tempo de imposto. Aqui estão algumas dicas para fazer com que pareça menos trabalho:

- Mantenha bons registos ao longo do ano: Preencher as receitas e despesas do seu negócio pode ser muito mais fácil se mantiver os seus registos precisos e actualizados ao longo do ano. Tente usar um software de contabilidade concebido para ajudar a manter as pequenas empresas organizadas

- Faça pagamentos trimestrais de impostos estimados: Não espere até o final do ano para pagar seus impostos – você pode acabar sendo atingido com multas do IRS. Faça sua estimativa trimestral de impostos até o prazo final de cada trimestre

- Não deixe a declaração à última hora: Enquanto os impostos são devidos em 17 de maio* deste ano (ou 17 de novembro se você arquivar uma extensão), não deixe as coisas para a última hora. Você não só causará estresse indevido, mas não terá tempo para consultar um especialista ou procurar qualquer registro se necessário

Se você é um único proprietário ou LLC único sócio, o cronograma C é um formulário adicional que você precisará preparar junto com sua declaração de impostos 1040. Embora pareça longo e ligeiramente intimidante, a maior parte do formulário é bastante simples e deve ser fácil de preencher se você mantiver seus registros atualizados.

*Em 17 de março de 2021, a Receita Federal anunciou que o prazo de declaração de imposto individual é agora prorrogado até 17 de maio de 2021.

Este post foi atualizado em março de 2021.

sobre o autor

Freelance ContributorErica Gellerman é CPA, MBA, escritora de marketing de conteúdo, e fundadora do The Worth Project. Seu trabalho tem sido apresentado na Forbes, Money, Business Insider, The Everygirl, e muito mais. Ela vive atualmente no Havaí.