A Friendly Guide to Schedule C Tax Forms (U.S.)

Tax Advice

Ha most kezdte meg a vállalkozását, vagy olyan vállalkozása van, amely nem sok pénzt keresett az év során, akkor elgondolkodhat azon, hogy kell-e és hogyan kell jelentenie az IRS-nek. Az IRS tudni akar mindent, amit minden évben megkeresett (és elköltött). Egyes vállalkozók számára ez a C-terv használatát jelenti.

Kinek kell a C-terv használata, és hogyan lehet eligazodni az űrlapon? Ez az útmutató segít eligazodni a szabályokban.

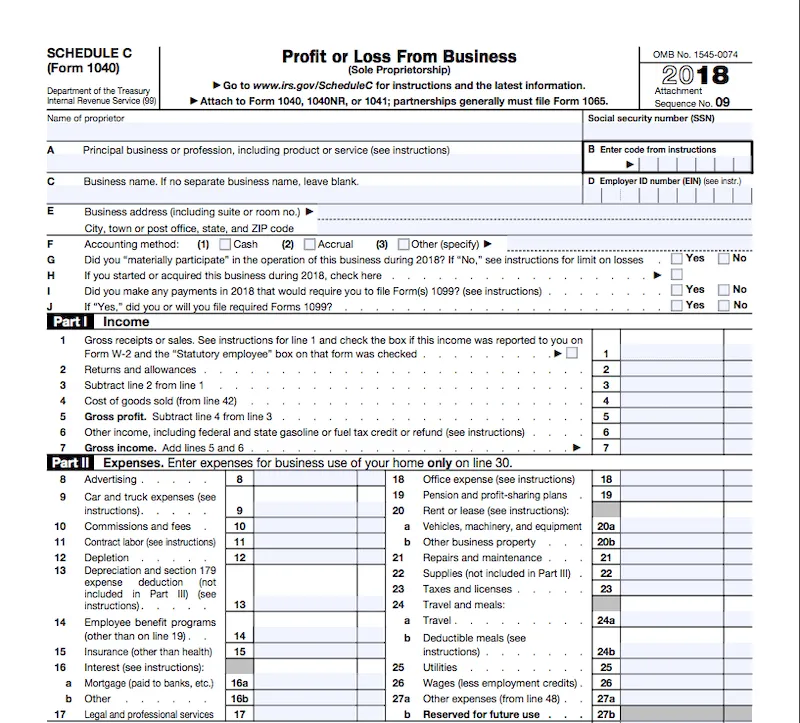

Mi a C-táblázat?

A C-táblázat egy olyan adózási nyomtatvány, amelyet a legtöbb jogi személyiséggel nem rendelkező egyéni vállalkozó használ üzleti bevételeinek és kiadásainak bejelentésére. Ez az egyéni adóbevallás, az IRS 1040-es nyomtatvány része.

A C-táblázat részletezi a vállalkozása során felmerült összes bevételt és kiadást, és az ebből származó nyereséget vagy veszteséget a 1040-es nyomtatvány 1. táblázata tartalmazza. A nyereséget vagy veszteséget az E listán is felhasználják a fizetendő önálló vállalkozói adó kiszámításához.

Kinek kell kitöltenie a C listát?

Az egyéni vállalkozóknak és az egyszemélyes korlátolt felelősségű társaságoknak (LLC) ki kell tölteniük a C listát, amikor elkészítik a 1040-es egyéni adóbevallásukat.

Nem biztos benne, hogy Ön valamelyikük? Az egyéni vállalkozás olyan vállalkozás, amelyet Ön egyedül birtokol, és nem egy meghatározott vállalkozási típusként van bejegyezve, mint egy társaság vagy egy LLC. Ez az alapértelmezett üzleti struktúra, ha önfoglalkoztatásból keres pénzt anélkül, hogy más vállalkozási típusként regisztráltatná magát.

Az egyszemélyes kft. olyan korlátolt felelősségű társaság, amelynek csak egy tagja van. Ha egyszemélyes LLC-t alapít, lehetősége van arra, hogy társaságként kezeljék – és társasági adóbevallást nyújtson be -, vagy ehelyett a nyereségét vagy veszteségét a C-listán jelentse, mint az egyéni vállalkozó.

El kell-e külön C-listát benyújtanom minden egyes vállalkozásomra?

Igen, ha több vállalkozása is van, akkor mindegyikre külön-külön kell benyújtania a C-tervet.

Elkészíthet C-EZ-tervet?

Ha megfelel bizonyos követelményeknek, akkor lehetőség van a rövidebb C-EZ-tervet benyújtani. Használhatja a C-EZ ütemtervet, ha:

- A vállalkozásod nyereséges

- A kiadásaid kevesebb, mint 5 dollár,000

- Nincs készlete

- Nincsenek alkalmazottai

- Nem használ értékcsökkenést

- Nem vonja le a lakás költségeit

A C-táblázat kitöltése

A nyomtatvány egy része elég egyszerű, de van néhány trükkös kérdés, ami megzavarhatja. Végigmegyünk az egyes szakaszokon, és segítünk megfejteni, hogy bizonyos sorok mire kérdeznek rá.

Mielőtt belekezdene, gyűjtse össze:

- Az eredménykimutatást és a mérleget

- Az év során beszerzett eszközökre vonatkozó információkat

- Az otthoni iroda és a teherautó vagy személygépkocsi költségeit

Identitás szakasz

A és B sor: Írja be a vállalkozásának rövid ismertetését, például “honlaptervezés”, és adja meg a vonatkozó kódot (a C-táblázatra vonatkozó IRS-utasításban található).

D sor: Az Ön EIN-je (munkáltatói azonosító száma). Ha nem rendelkezik EIN-nel, hagyja üresen a D sort. Egyesek összekeverik az SSN-jüket (társadalombiztosítási számukat) az EIN-jükkel – ezek különböző azonosítók, ezért győződjön meg róla, hogy a megfelelőt használja.

F. sor: Jelölje be azt a számviteli módszert, amelyet a bevételei és kiadásai kiszámításakor alkalmazott. Ha ez az első alkalom, hogy benyújtja a C-táblázatot, azt a módszert választhatja, amelyiket szeretné. Ha már korábban is benyújtotta, akkor ugyanazt a módszert kell használnia, mint az előző években, kivéve, ha az IRS-től változtatást kért. Ismerje meg a számviteli módszerek közötti különbségeket.

G sor: Ebben az évben aktív szerepet játszott a vállalkozásában? Az IRS-nek vannak kritériumai arra vonatkozóan, hogy mi számít aktív szerepnek – például, ha Ön legalább 500 órát töltött üzleti tevékenységgel, vagy legalább 100 órát töltött üzleti tevékenységgel, ami legalább annyi, mint a vállalkozásában részt vevő többi személy, vagy az Ön üzleti tevékenysége volt az adóévben a vállalkozás összes tevékenységének jelentős többsége, függetlenül az óraszámtól. Az IRS rendelkezik a teljes körű kritériumok listájával.

I. sor: Ha az év során 600 dollárt vagy annál többet fizetett egy alvállalkozónak vagy más személynek, akkor 1099-es nyomtatványt kell benyújtania. Ha ellenőrizni szeretné az összes olyan helyzetet, amikor esetleg be kell nyújtania, akkor az IRS irányelveit tekintheti át.

1. rész – Jövedelem

Ez az a rész, ahol felsorolja azokat a pénzösszegeket, amelyeket az év során a vállalkozásából szerzett. Néhány sor, amely zavaró lehet:

1. sor: Írja be a vállalkozási tevékenységből származó jövedelmének teljes összegét. Ha W-2 nyomtatványt kapott, és annak a nyomtatványnak a “Törvényes alkalmazott” rovatát (13. rovat) bejelölte, akkor ezen a nyomtatványon is jelölje be a rovatot. Ellenkező esetben hagyja bejelölve.

A törvényes alkalmazott olyan független vállalkozó, akit a társadalombiztosítási és egészségügyi adó visszatartása miatt alkalmazottként kezelnek. Ha önnek egyszerre van önálló vállalkozói jövedelme, például szabadúszóként végzett munkából, és törvényes munkavállalói jövedelme, akkor két külön C nyomtatványt kell benyújtania.

2. sor: Ha ebben az évben volt valamilyen bevallása vagy juttatása, ide írja be. A visszatérítés az ügyfeleknek adott visszatérítés, a kedvezmény pedig az eladási ár csökkentését jelenti. A legtöbb szolgáltatásalapú vállalkozásnak nem lesznek visszatérítései vagy engedményei, amelyeket fel kell tüntetnie.

4. sor: Az eladott áruk teljes önköltsége. Ennek kiszámításához le kell ugrania a 42. sorba.

6. sor: Ide kell beírnia minden olyan pénzt, amely nem a szokásos üzleti tevékenységből származik (pl. a behajtott követelések, kamatok, üzemanyagadó-visszatérítések vagy elnyert díjak mind ide számítanak). A részletekért tekintse meg az IRS weboldalát.

2. rész – Költségek

A költségrészben szereplő tételek nagy része magától értetődő, és a szükséges összegeket meg kell találnia a jövedelemkimutatásában. Van néhány trükkös tétel, amelyek egy kicsit több magyarázatot igényelnek.

9. sor: A személygépkocsi és teherautó költségeire fordított összeg. A kiadásokat kétféle módszerrel tudja majd érvényesíteni: a normál kilométer-arányos levonással vagy a ténylegesen felmerült költségek (pl. benzin, parkolás, gumiabroncsok, regisztráció, díjak stb.) alapján. Bármelyik módszert is választja, ügyeljen arra, hogy pontos nyilvántartást és bizonylatokat vezessen a kiadások alátámasztására.

11. sor: Ez az az összeg, amelyet az év során bérmunkára költött – olyan személyekre, akik nem minősülnek alkalmazottnak, de szolgáltatást nyújtottak a vállalkozásának. Ne szerepeltessen itt olyan kifizetéseket, amelyeket máshol szerepeltet (pl. ha javítót vett fel, akkor azt a 11. sor helyett a 21. sorban, a javítások között szerepeltetheti).

13. sor: Az értékcsökkenés egy éves levonás, amely lehetővé teszi, hogy megtérítse az olyan ingatlanok költségeit, amelyek élettartama meghaladja az adóévet. Az elszámolható értékcsökkenési levonásokat ebben a sorban kell beírnia. Ez a cikk az értékcsökkenési leírás költségeit ismerteti.

18. sor: Ezen a soron csak az irodaszereket és a postaköltségeket fogja feltüntetni. Például a bélyegek, borítékok, papír és nyomtatótinta mind ebbe a kategóriába tartoznak.

24. A és B sor: Ide írja be az utazási, étkezési és szórakozási költségeket. Az IRS korlátozza az elszámolható költségeket. Itt van, hogy milyen utazási költségek engedélyezettek.

30. sor: Ha az otthonát használja a vállalkozásához, akkor ki kell töltenie a 8829-es nyomtatványt. Bármilyen összegre is jut a 8829-es nyomtatvány 35. sorában, azt kell beírnia a 30. sorba.

3. rész – Eladott áruk költsége

A legtöbb szolgáltatásalapú kisvállalkozásnak nem kell dollárértéket beírnia ebbe a szakaszba. Ennek az az oka, hogy nem terméket állítanak elő és értékesítenek, hanem inkább időt és szakértelmet adnak el.

Ha azonban vállalkozása termékek értékesítésével foglalkozik, és van készlete, akkor érdemes elolvasnia a III. részben felsorolt utasításokat.

4. rész – A járművére vonatkozó információk

Ha a személygépkocsijára vagy teherautójára vonatkozó költséget igényel, akkor ezt a részt kell kitöltenie. A 44. sor kitöltésekor ne találgasson. Ennek a költségnek az igényléséhez írásos naplót kell vezetnie a megtett kilométerekről.

Tippek a C-táblázat kitöltésének megkönnyítéséhez

A C-táblázat kitöltése sok munkának tűnhet az adózás idején. Íme néhány tipp, hogy ez kevésbé tűnjön házimunkának:

- Egész évben vezessen jó nyilvántartást: Üzleti bevételeinek és kiadásainak kitöltése sokkal könnyebbé válhat, ha egész évben pontosan és naprakészen tartja nyilvántartásait. Próbálja ki a kisvállalkozások rendszerezésére szolgáló könyvelőszoftverek használatát

- Tegyen negyedévente becsült adóbefizetéseket: Ne várjon az év végéig az adófizetéssel – a végén még büntetést kaphat az IRS-től. Adja be negyedéves becsült adóját minden negyedévben a határidőig

- Ne hagyja a bejelentést az utolsó pillanatra: Bár az adók idén május 17-én* esedékesek (vagy november 17-én, ha hosszabbítást nyújt be), ne hagyja a dolgokat az utolsó pillanatra. Ezzel nem csak magának okoz indokolatlan stresszt, de arra sem lesz ideje, hogy szükség esetén szakértővel konzultáljon, vagy bármilyen nyilvántartásnak utánanézzen

Ha egyéni vállalkozó vagy egyszemélyes LLC, a C-terv egy további nyomtatvány, amelyet a 1040-es adóbevallással együtt kell elkészítenie. Bár hosszúnak és kissé ijesztőnek tűnik, a nyomtatvány nagy része meglehetősen egyszerű, és könnyen kitölthető, ha naprakészen vezeti nyilvántartásait.

*Az IRS 2021. március 17-én bejelentette, hogy az egyéni adóbevallás benyújtásának határidejét 2021. május 17-ig meghosszabbították.

Ezt a bejegyzést 2021 márciusában frissítettük.

A szerzőről

Freelance ContributorErica Gellerman CPA, MBA, tartalommarketing-író és a The Worth Project alapítója. Munkái többek között a Forbes, a Money, a Business Insider és a The Everygirl című lapokban jelentek meg. Jelenleg Hawaii-n él.