En vänlig guide till Schedule C Tax Forms (U.S.)

Skatterådgivning

Om du precis har startat ditt företag, eller om du har ett företag som inte har tjänat så mycket pengar under året, kan du undra om och hur du behöver rapportera det till skattemyndigheten. Skatteverket vill veta allt du har tjänat (och spenderat) varje år. För vissa företagare innebär detta att de måste använda schema C.

Vem behöver använda schema C och hur kan du navigera i formuläret? Den här guiden hjälper dig att förstå reglerna.

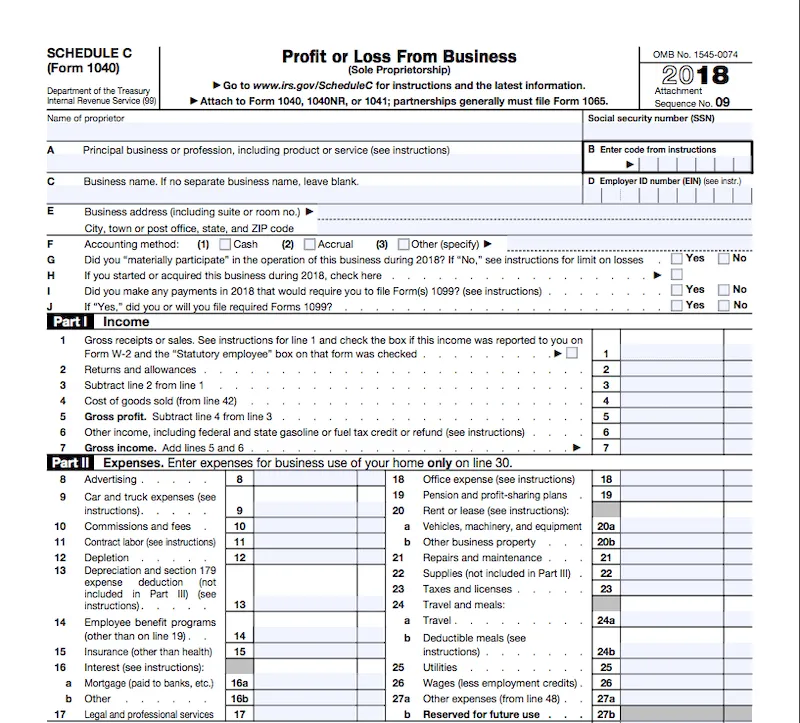

Vad är en Schedule C?

Schedule C är en skatteblankett som används av de flesta enskilda företagare utan bolagsform för att rapportera sina företagsinkomster och utgifter. Det är en del av den individuella skattedeklarationen, IRS formulär 1040.

Schedule C beskriver alla inkomster och utgifter som uppstår i ditt företag, och den resulterande vinsten eller förlusten ingår i Schedule 1 i formulär 1040. Vinsten eller förlusten används också på schema E för att beräkna den skatt på egenföretagande som ska betalas.

Vem måste lämna in schema C?

Enskilda företagare och enmansbolag med begränsat ansvar (LLC) måste fylla i schema C när de förbereder sin individuella skattedeklaration 1040.

Är du inte säker på om du är någon av dem? En enskild firma är ett företag som du äger själv och som inte är registrerat som en specifik företagstyp, som ett bolag eller ett LLC. Det är den vanligaste företagsstrukturen när du tjänar pengar från egenföretagande utan att registrera dig som en annan typ av företag.

En single-member LLC är ett företag med begränsat ansvar som bara har en medlem. När du bildar ett single-member LLC har du möjlighet att bli behandlad som ett bolag – och lämna in en bolagsskattedeklaration – eller i stället rapportera din vinst eller förlust på Schedule C som en enskild företagare gör.

För jag in en separat Schedule C för varje företag jag äger?

Ja, om du äger flera företag måste du lämna in en Schedule C för varje företag separat.

Kan du lämna in en Schedule C-EZ?

Om du uppfyller vissa krav kan du kanske lämna in den kortare Schedule C-EZ. Du kan använda Schedule C-EZ om:

- Ditt företag är lönsamt

- Dina utgifter är mindre än 5 dollar,000

- Du har inget lager

- Du har inga anställda

- Du använder inte avskrivning

- Du drar inte av kostnaden för ditt hem

Uppfyllning av ditt schema C

Vissa delar av formuläret är ganska okomplicerat, men det finns en del knepiga frågor som kan göra dig nervös. Vi går igenom varje avsnitt och hjälper dig att avkoda vad vissa rader frågar efter.

Innan du börjar bör du samla ihop:

- Din resultaträkning och balansräkning

- Information om tillgångar som köpts in under året

- Hemkontor och lastbils- eller bilkostnader

Identitetsavsnittet

Rad A och B: Ange en kort beskrivning av din verksamhet, t.ex. ”webbplatsdesign”, och ange den relevanta koden (finns i IRS instruktioner för Schedule C).

Linje D: Ditt EIN-nummer (employer identification number). Om du inte har något EIN, lämna rad D tom. Vissa personer förväxlar sitt SSN (social security number) med sitt EIN – det är olika identifierare, så se till att du använder rätt.

Linje F: Kryssa för den bokföringsmetod du har använt när du beräknat dina inkomster och utgifter. Om detta är första gången du lämnar in din Schedule C kan du välja vilken metod du föredrar. Om du har lämnat in tidigare måste du använda samma metod som tidigare år om du inte har begärt en ändring från IRS. Lär dig mer om skillnaderna mellan redovisningsmetoderna.

Linje G: Hade du en aktiv roll i ditt företag i år? IRS har kriterier för vad som räknas som en aktiv roll – till exempel att du ägnade minst 500 timmar åt affärsverksamhet, eller att du ägnade minst 100 timmar åt affärsverksamhet, vilket är minst lika mycket som de andra personer som är involverade i ditt företag, eller att din affärsverksamhet utgjorde den betydande majoriteten av all verksamhet för detta företag under beskattningsåret, oavsett antalet timmar. IRS har en lista med fullständiga kriterier.

Rad I: Om du betalade en underleverantör eller en annan person 600 dollar eller mer under året måste du lämna in en 1099-blankett. Om du vill kontrollera alla situationer där du kan vara tvungen att lämna in en sådan kan du gå igenom IRS riktlinjer.

Del 1 – Inkomst

Här listar du de pengar som du tjänade under året från ditt företag. Några rader som kan vara förvirrande är:

Rad 1: Ange den totala summan av de inkomster som du har fått in genom affärsverksamheten. Om du fick en W-2 blankett och rutan ”Statutory employee” (ruta 13) på den blanketten var ikryssad ska du också kryssa i rutan på den här blanketten. I annat fall låter du den vara okryssad.

En lagstadgad anställd är en oberoende entreprenör som behandlas som en anställd genom att socialförsäkrings- och sjukförsäkringsskatter innehålls. Om du har både inkomster från egenföretagande, till exempel från frilansarbete, och inkomster från lagstadgad anställd måste du lämna in två separata formulär Schedule C.

Linje 2: Om du har haft några återbäringar eller bidrag i år är det här du ska skriva in dem. En retur är en återbetalning som ges till kunder och ett avdrag är en minskning av försäljningspriset. De flesta tjänstebaserade företag kommer inte att ha några returer eller avdrag att inkludera.

Linje 4: Din totala kostnad för sålda varor. Du måste hoppa ner till rad 42 för att beräkna detta.

Rad 6: Här anger du alla pengar som inte kommer från ordinarie affärsverksamhet (t.ex. dåliga fordringar som du återkrävt, räntor, återbetalning av bränsleskatt eller priser som du har vunnit räknas här). För närmare information se IRS webbplats.

Del 2 – Utgifter

Många av posterna i kostnadsavsnittet är självförklarande och du bör kunna hitta de belopp som behövs i din inkomstdeklaration. Det finns några knepiga poster som behöver lite mer förklaring.

Linje 9: Beloppet som du spenderade på utgifter för bil och lastbil. Du kan göra anspråk på utgifterna på två olika sätt: genom att använda ett standardavdrag för körsträcka eller genom att använda de faktiska utgifterna (t.ex. bensin, parkering, däck, registrering, avgifter etc.). Oavsett vilken metod du väljer ska du se till att du har noggranna register och kvitton som styrker utgifterna.

Linje 11: Detta är det totala belopp som du spenderade på kontraktsarbete under året – personer som inte betraktas som anställda men som utförde en tjänst för ditt företag. Ta inte med betalningar här som du räknar med någon annanstans (om du t.ex. anlitade en reparatör kan du ta med det på rad 21, reparationer, i stället för på rad 11).

Rad 13: Avskrivning är ett årligt avdrag som gör det möjligt för dig att återvinna kostnaden för egendom som har en livslängd som sträcker sig längre än ett enskilt beskattningsår. Du skulle ange dina berättigade avskrivningsavdrag på den här raden. Den här artikeln förklarar avskrivningskostnader.

Linje 18: På den här raden anger du endast kontorsmaterial och porto. Exempelvis stämplar, kuvert, papper och skrivarbläck faller alla under denna kategori.

Linje 24 A och B: Det är här du ska inkludera kostnader för resor, måltider och underhållning. IRS har dock begränsningar för vilka utgifter du kan ta med. Här är vilka resekostnader som är tillåtna.

Linje 30: Om du använder ditt hem för ditt företag måste du fylla i blankett 8829. Den summa du kommer fram till på rad 35 i formulär 8829 är vad du ska ange på rad 30.

Del 3 – Kostnad för sålda varor

De flesta tjänstebaserade småföretag kommer inte att ha några dollarvärden att ange i det här avsnittet. Detta beror på att de inte producerar och säljer en produkt, utan snarare säljer tid och expertis.

Om din verksamhet innebär försäljning av produkter och du har en inventarieförteckning vill du dock läsa instruktionerna som anges i del III.

Del 4 – Information om ditt fordon

Om du begär en utgift för din bil eller lastbil måste du fylla i detta avsnitt. När du fyller i rad 44 ska du inte gissa. Du måste föra en skriftlig logg över din körsträcka för att kunna göra anspråk på denna utgift.

Tips to Make Filling out Your Schedule C Easier

Att fylla i din Schedule C kan kännas som en stor arbetsbörda under skattetiden. Här är några tips för att få det att kännas mindre jobbigt:

- Håll bra bokföring under hela året: Att fylla i dina företags inkomster och utgifter kan bli mycket lättare om du håller dina register korrekta och uppdaterade under hela året. Prova att använda bokföringsprogram som är utformade för att hjälpa till att hålla småföretag organiserade

- Gör kvartalsvisa uppskattade skattebetalningar: Vänta inte till slutet av året med att betala din skatt – det kan sluta med att du drabbas av straffavgifter från skatteverket. Lämna in dina kvartalsvisa beräknade skatter innan tidsfristen löper ut varje kvartal

- Lämna inte inlämningen till sista minuten: Även om skatten ska betalas den 17 maj* i år (eller den 17 november om du ansöker om förlängning), får du inte vänta till sista minuten. Du kommer inte bara att orsaka dig själv onödig stress, utan du kommer inte heller att ha tid att konsultera en expert eller leta upp några register om det behövs

Om du är en enskild firma eller ett LLC med en enda medlem är schema C ett ytterligare formulär som du måste förbereda tillsammans med din 1040-skattedeklaration. Även om det ser långt och lite skrämmande ut är det mesta av formuläret ganska enkelt och bör vara lätt att fylla i om du håller dina register uppdaterade.

*Den 17 mars 2021 meddelade IRS att tidsfristen för individuella skattedeklarationer nu har förlängts till den 17 maj 2021.

Detta inlägg uppdaterades i mars 2021.

Om författaren

Freelance ContributorErica Gellerman är en CPA, MBA, innehållsmarknadsförare och grundare av The Worth Project. Hennes arbete har presenterats på Forbes, Money, Business Insider, The Everygirl med flera. Hon bor för närvarande på Hawaii.